米国の個別株に挑戦してみたいけど、どれを選んだらいいか分からない。

人気の銘柄や専門家、インフルエンサーのおすすめ銘柄を買ってみたいけど、もうちょっと中身が分からないと不安。。。

ここでは、そんな人たちに向けて、投資家の間で人気の銘柄や注目を浴びている銘柄について、主に長期的な保有に適しているか、事業内容の解説も加えながら、過去10年以上の財務数値を分析していきます。

銘柄を選ぶ際のヒントに少しでもなれば幸いです。

今回は、米国医療保険最大手のユナイテッドヘルス・グループ(UNH)です。

この記事を読むことで、

● ユナイテッドヘルス・グループは長期保有に適しているか

● その際、気を付けるべきポイントは何か

が分かるようになります。その他の銘柄についてはこちらから

自己紹介

ブログ運営者のYYです。記事をご覧いただきありがとうございます。

米国個別株やインデックスの長期投資を中心に運用しています。会計士の知識を生かした個別株の銘柄分析や、自身の失敗を踏まえた長期投資での気づなど、役立つ情報をブログにまとめていますので、よろしければ他の記事もご覧になってください。

この記事に記載した内容は、私個人ができる範囲で調べた情報を載せ、個人的な意見をまとめたものであるため、参考として、エンタメ的に楽しんでいただければと思います。

こちらの記事をきっかけに興味を持った銘柄があれば深掘りして調べていただき、より理解が深まれば幸いです。

使用した情報・分析手法は、年次報告書に記載されている決算数値や、一般に公表されている情報を用い、シンプルな分析を行っています。正確でない用語や数値が使われているかも知れませんが、ご容赦ください。

四半期の数値は短期の変動やブレが入るため、考慮していません。

紹介した銘柄について、将来の業績や株価についての言及がある可能性がありますが、その業績や株価を保証するものではありません。

また、その銘柄の保有や売買を勧めるものでは無く、売買はご自身で判断ください。

● 私の投資スタイルと運用額について↓

● 長期投資でおすすめの銘柄が無料レポートで読める!(Oxfordキャピタルレター 無料レポート)↓

● おすすめ高配当株の無料メルマガが毎月届く!(Oxfordインカムレター 無料メルマガ)↓

●今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

結論

まず、この銘柄が長期保有に適しているか、結論から言うと、

安定成長する医療保険業界の中でも買収を軸に急成長している銘柄であり、ディフェンシブ銘柄を持っていなければ買っても面白い

(ポイント)

● アメリカの医療保険は社会的ニーズから今後も底堅い成長が見込まれる

● 医療保険、関連サービスの買収で業界トップに君臨

● 2023年の株価低迷は買いのチャンスか

と考えています。

具体的な判断のポイントや理由については、「財務分析」のところでお話します。

アメリカの医療保険事情

ユナイテッドヘルスの銘柄情報に入る前に、アメリカと日本では医療保険の事情や制度がそ全く違うため、簡単におさらいしておきましょう。

公的保険でカバーされるのは一部の層のみ

日本とアメリカで大きく異なるのが、健康保険の仕組みです。

日本では、原則として国民全員が公的医療保険に加入する必要があり、病気やケガをした際の医療費のうち、原則として70%が政府負担で賄われています。

一方、アメリカでは65歳以上の高齢者や障害者、一部の低所得者など、社会的に保護が必要な特定の層を除き、公的な医療保険が提供されていません。

そのため、大多数の国民は、必要に応じて自分で民間医療保険を選んで加入する必要があります。

高い医療コストから来る保険のニーズ

アメリカでは高額な医療費負担が社会的な問題となっており、自己破産に陥ったり、無保険者が必要な医療サービスを受けられないといった事象が起きています。

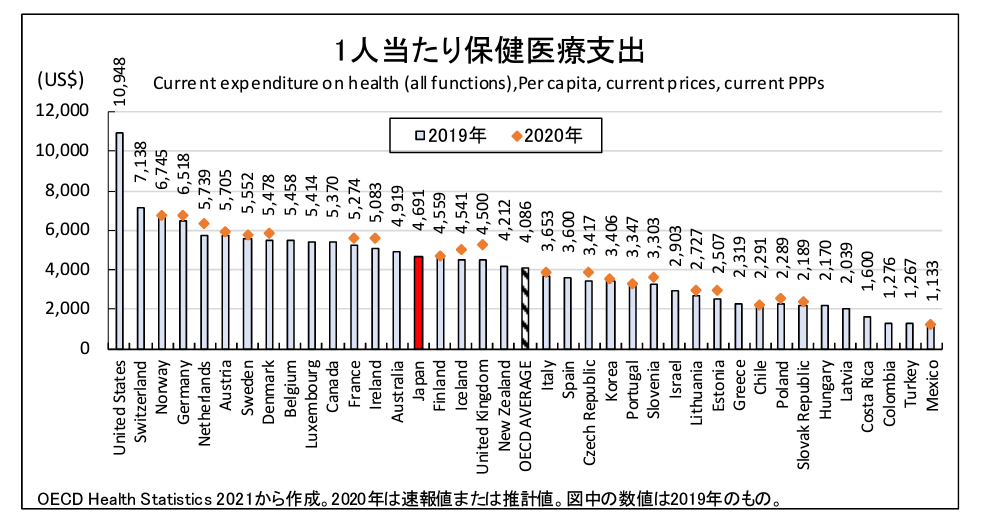

下の図は、OECD加盟国の一人当たり年間保健医療支出(2019年)を示したものですが、アメリカは加盟国の中でも断トツで高く年間10,000ドルを超え(130円換算で年間130万円!)、日本と比較しても2倍以上かかります。

数値で見ると、いかに高いかが良く分かりますね。

(日本医師会総合政策研究機構「日医総研ワーキングペーパー 医療関連データの国際比較」2022.3.24より抜粋)

医療保険は任意とはいえ、実質的に保険に入らざるを得ない状況にあり、裏を返せば、医療保険には大きなニーズがあるといえます。

オバマケアによる医療保険の普及効果は?

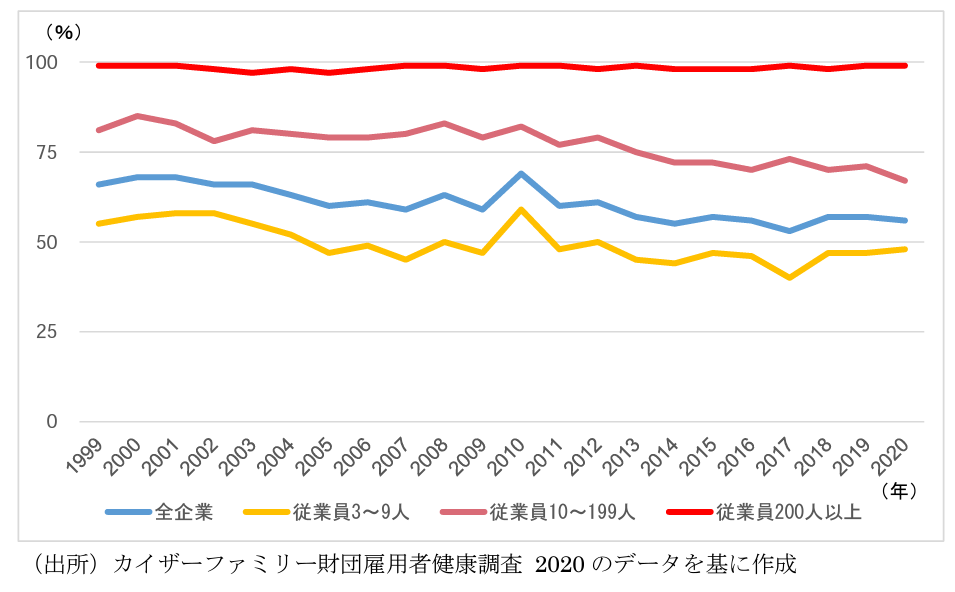

そこで、2010年に当時のオバマ大統領が医療費負担適正化法(いわゆる「オバマケア」)が施行され、従業員が50人以上在籍する企業には医療保険の加入・従業員への提供が義務付けられました。

では、こうした取り組みが実際に効果があったのかというと、下の図はアメリカ全土の企業規模別の医療保険付与率を示したものですが、従業員200人以上の企業では付与率は2020年時点で100%近くなっているものの、その他の企業では過去と比較しても特段の改善は見られず、従業員が個人で保険に加入しているか、無保険の状態と考えられます。

(JETRO「米国における医療保険制度の概要」2021.6より抜粋)

現在のバイデン大統領もヘルスケア改革に取り組むと明言しており、米国民の保険加入率を97%以上に引き上げることを目標としています(2019年は92%)。

こうしたアメリカの社会的な背景を受けて、医療保険は引き続き、政治上の重要な関心事項となっています。

その分野でトップのサービス提供者であるユナイテッドヘルスにとって追い風となるか、今後も注目です。

● 長期投資でおすすめの銘柄が無料レポートで読める!(Oxfordキャピタルレター 無料レポート)↓

●今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

銘柄情報

企業情報や事業内容について、簡単に触れておきます。

企業情報

| 業種 | ヘルスケア、ヘルスケア・プラン |

| ティッカー | UNH |

| 取引市場 | NYSE(ニューヨーク証券取引所) |

| 設立 | 1977年 |

| 上場 | 1984年 |

| 本社所在地 | ミネソタ州、ミネトンカ |

| CEO | アンドリュー・ウィッティ |

| 従業員数 | 350,000人 |

米国株式を代表する30銘柄で構成される株式指数であるダウ工業銘柄に、AIG(損害保険)と入れ替わる形で2012年から組み込まれています。

事業内容

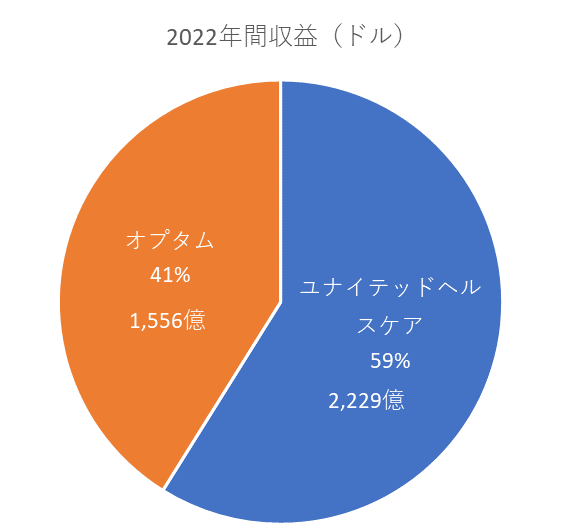

ユナイテッドヘルス・グループは、主に企業や個人向けに医療保険やヘルスケア(福利厚生)サービスを提供するユナイテッドヘルスケアと、医療情報サービスや情報分析、薬剤給付管理を提供するオプタムの2つの事業から構成されています。

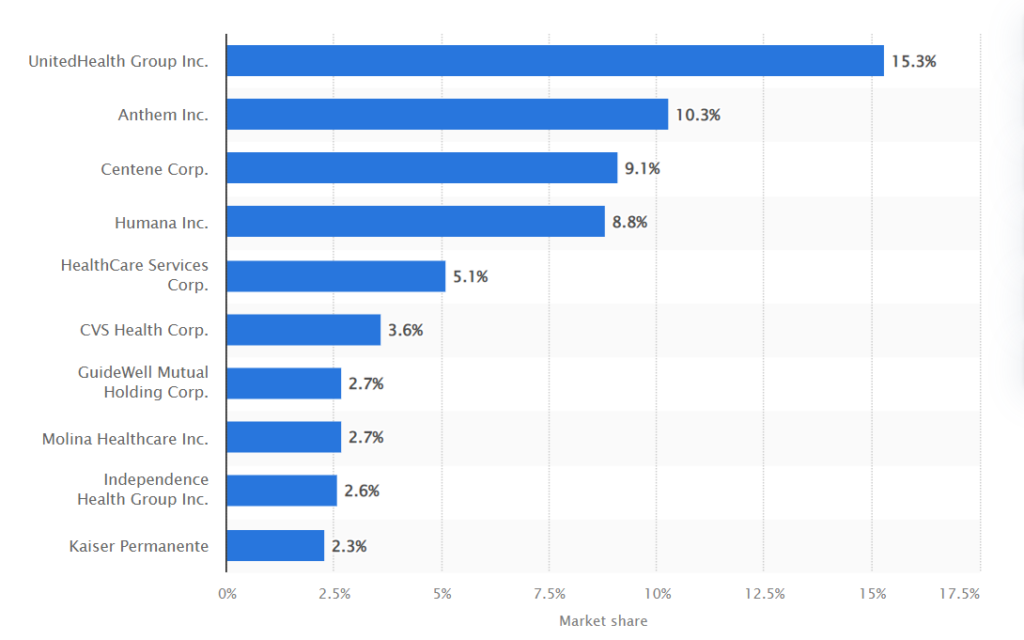

米国の医療保険業界ではトップシェア

2021年の営業収益ベースでのマーケットシェアは1位です。

(Statista 「Market share of leading health insurance companies in the United States in 2021, by direct premiums written」より)

● 長期投資でおすすめの銘柄が無料レポートで読める!(Oxfordキャピタルレター 無料レポート)↓

●今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

財務分析

ここからはユナイテッドヘルスの過去の決算数値を見ながら分析していきます。

先に分析のポイントを整理しておきます。

分析のポイント

5~10年の長期的なスパンでの保有を考えた場合、企業の事業が安定的に成長していくとともに、強固な財務体質や事業を拡大するためのキャッシュフローを生み出す構造を持っている必要があります。

このような観点を踏まえると、長期投資を検討する際、決算数値が以下のポイントをクリアしているか確認する必要があると考えています。

- 事業の成長性:

事業が毎期着実に成長しているか。例えば、景気サイクル等のマクロ環境の影響を受けて大きく売り上げが落ちていないか。 - 収益の安定性:

収益が安定的に発生しているか。例えば、売上の成長以上に売上コストや営業費等が増加し、最終利益が出ないような構造になっていないか。 - 財務・キャッシュ・フローの健全性:

・借入が業界平均などと比べて極端に多くないか。

・営業活動から現金流入が生じ、事業への成長投資、配当や

自社株買いなどの株主還元に割り当てられているか

(本業から現金流入が無いのに、配当を支払うなど、キャッシュ

フローの健全性を損ねていないか)

この3つのポイントから分析していきましょう。

事業の成長性

ここでは、過去の売上やEPS、株価の推移から、今後の成長性を分析していきます。

※ことわりが無い限り、これ以降の数値データは各社の10-Kの情報を使用しています。

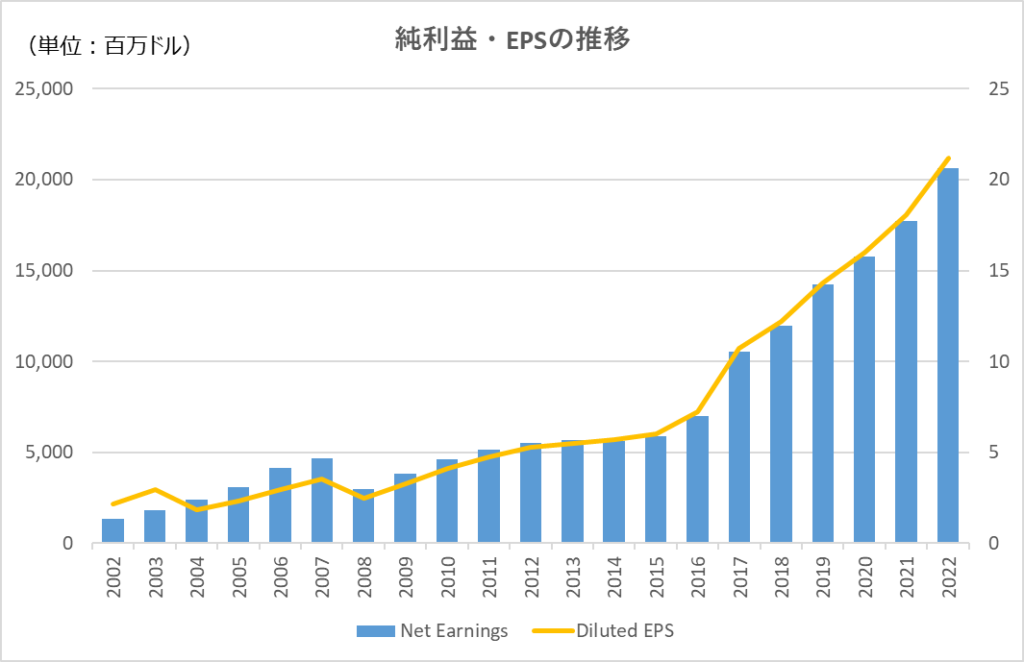

① 営業収益、EPSとも右肩上がりで大きく成長

まず、営業収益は過去20年間で、前年比で減少することなく右肩上がりで増加しており、2022年は3,241億ドルと、2012年の1,106億ドルから約3倍、2002年の250億ドルから約13倍に増加しています。

GAFAのようなテクノロジー系ではない企業で、この成長スピードを維持する銘柄はなかなか無いように思います。

最終利益、EPS(一株当たり純利益)は2015年辺りまでは横ばいですが、以降は大きな成長を見せています。

2022年のEPSは21.2ドルであり、2012年の5.3ドルから約4倍、2002年の2.1ドルから約10倍に上昇しています。

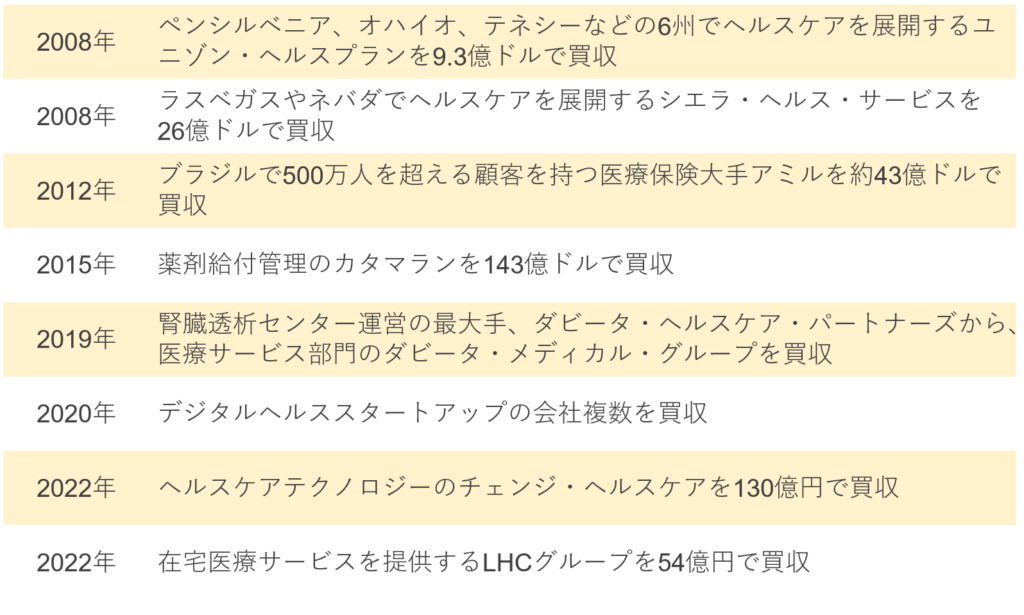

② これまの成長は買収が大きく寄与

ただし、この業績拡大は、保険契約者の獲得によるオーガニックな成長というよりも、大型買収によるものが大きいことは知っておくべきでしょう。

ユナイテッドヘルスのコアとなる医療保険は、保険料収入が継続的に契約者から入ってくるビジネスモデルとなっています。

こうした安定して得られる余裕資金を活用しながら、保険会社や関連事業を次々と傘下に収め、医療保険を全米50州で提供する唯一の巨大保険グループに成長しています。

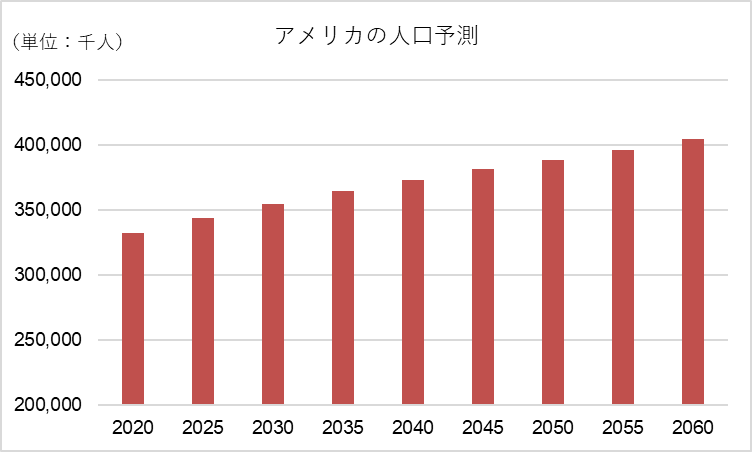

③ アメリカの人口増加を受けて医療保険市場も拡大か

前述のように医療費が高いアメリカでは、医療保険への加入は生活上必須であり、低所得者層を除く国民の一定割合は入ると考えられます。

アメリカの人口は今後2060年まで増加が見込まれることから、医療保険の市場規模もこの恩恵を受けて拡大していくと考えられます。

(U.S. Census Bureau 「2017 National Population Projections」より作成)

● 長期投資でおすすめの銘柄が無料レポートで読める!(Oxfordキャピタルレター 無料レポート)↓

●今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

収益の安定性

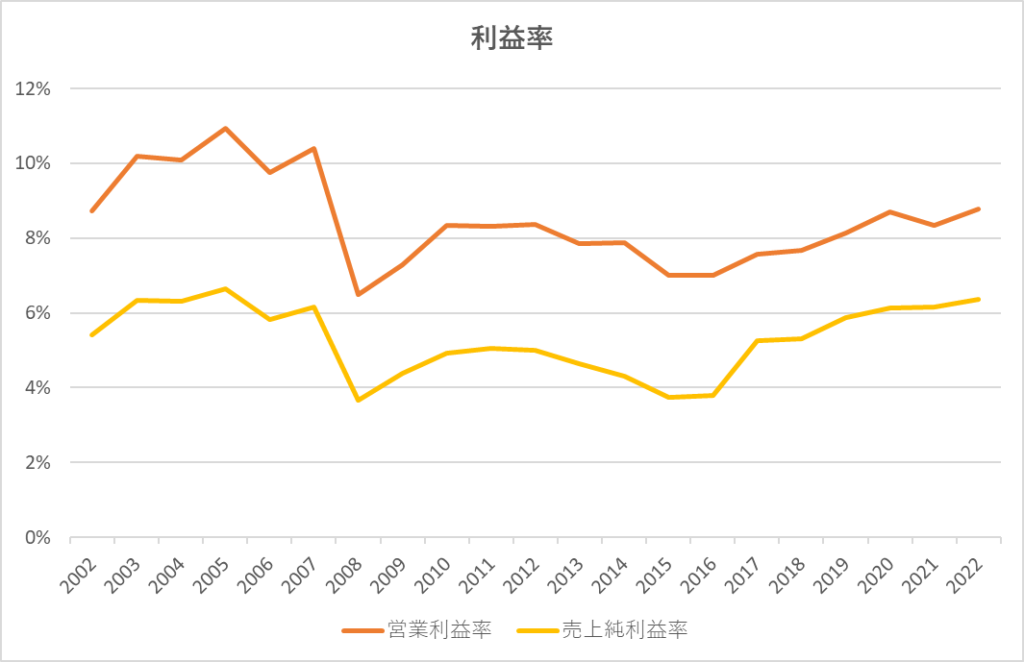

ここでは、以下の3つの収益指標を見ていきます。

- 営業利益率:営業利益(売上利益 ー 販管費)÷ 売上

- 売上純利益率:当期純利益 ÷ 売上

これらはいずれも、売上からどの程度の割合の利益を生み出せているかを測る指標で、高いほど経営効率が高いこと、つまり効率よく利益を出していることを示します。

2016年辺りまでわずかながらマージンが低下傾向にありましたが、その後上昇して2000年代の水準に戻りつつあります。

医療保険は、ハリケーンなどの自然災害によって利益が大きく変わり得る損害保険と違って、社会的な構造変化や契約の母集団に大幅な悪化などが無い限り、それほど利益がブレないビジネスです。

この会社で収益性に影響を与えるようなリスクとしては

1)大型買収に伴うシステムやインフラ統合で想定外の費用がかかるリスク

2)収益性悪化により、過去の買収で資産計上してきたのれんの減損リスク

この辺りでしょうか。

財務・キャッシュフローの健全性

ここでは、負債を中心とした財務面と、本業に関わる資金流入・流出のキャッシュフロー面の健全性を確認します。

① 財務面

2022年12月末時点での長期借入金は545億ドルであり、純資産814億ドルと比較して高い水準ではありません。また、2022年の当期純利益は206億ドル、営業キャッシュ・フローは262億ドルを計上しており、これらを返済に充てる単純計算でも2~3年で返済可能であることから、現時点では財務的な問題は無いといえます。

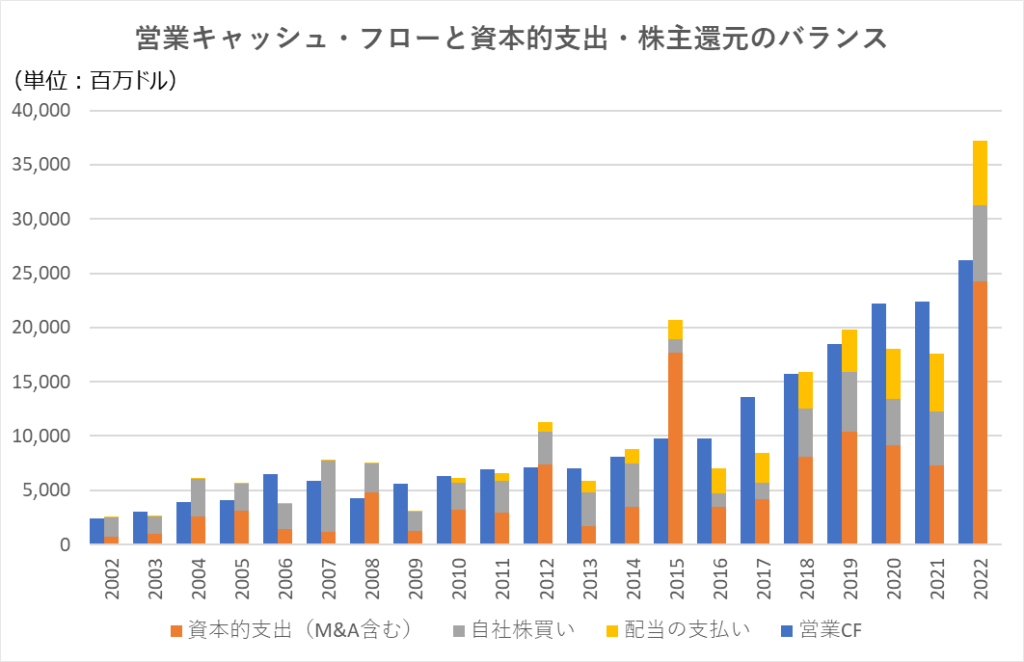

② キャッシュ・フロー面

下の図は、各年で本業からの資金流入を示す営業キャッシュ・フローを左側に、その使途として事業成長に必要な資本的支出や株主への還元である配当金、自社株買い(一株当たり純利益の増加で株主利益に貢献)の資金流出を右側に並べたグラフです。

2015年や2022年など、ところどころ支払が営業キャッシュフローを大きく上回っている年は100億ドルを超える大型買収があった年です。

買収による成長を優先する不足分は借入で補填しており、これを除けばバランスが取れている状態です。

● 長期投資でおすすめの銘柄が無料レポートで読める!(Oxfordキャピタルレター 無料レポート)↓

●今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

投資リターン、株価の推移

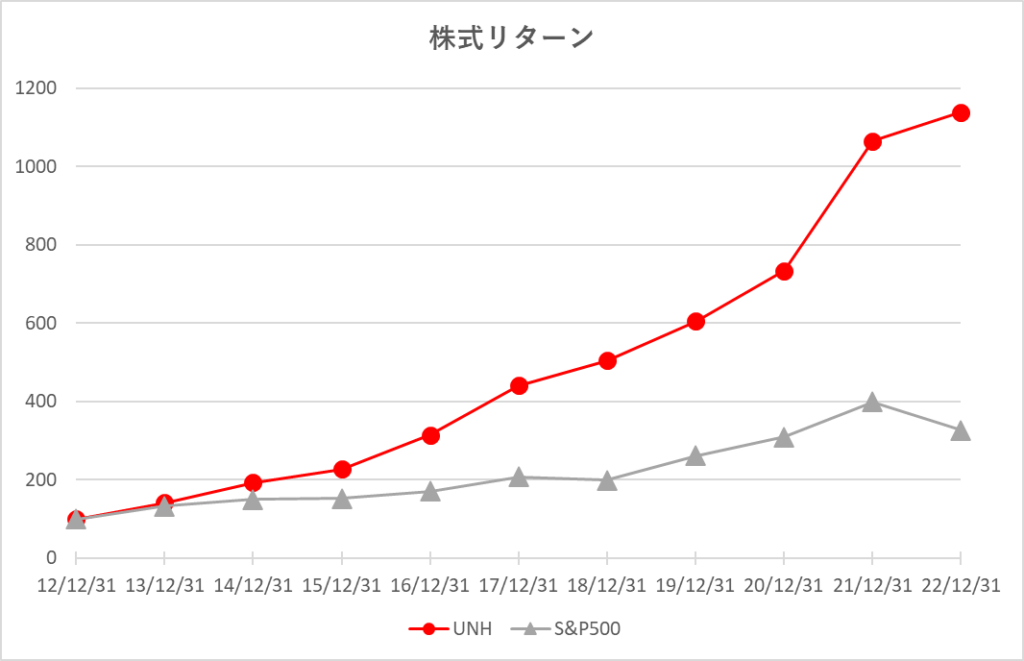

最後に、投資リターンや株価の推移について整理します。

過去10年間で株価はS&P指数を大きくアウトパフォーム

売上、EPSが大きく伸びていることを受け、配当考慮済みの投資リターンは2022年末までの10年間で+1000%を超えており、同期間におけるS&P500の+200%を大きくアウトパフォームしています。

(年次報告書より作成。10年前の株価を100とした場合の投資リターン。配当は再投資したと仮定)

2023年に入ってからの下落は買いのチャンス?

ユナイテッドヘルスヘルスの直近2023年の株価は493ドルで、予想PERは17倍(Yahoo Financeの2024年のコンセンサスEPS28.28ドルから計算)とS&P500の予想PER17~18倍と同水準です。

2023年に入り、ヘルスケアや生活必需品はセクター全体で株価が落ちているようです。

これは雇用市場など経済が市場の予想よりも底堅く、景気後退入りの懸念がいったんは収まったことにより、ディフェンシブ銘柄からグロース銘柄に市場の比重がシフトしたことが原因と思われます。

最近のSVBなどの銀行破綻を引き金として景気後退入りで買いが入る可能性と、同社の成長性を考慮すると、今は買いのチャンスかも知れません(買う場合、私はいったん2~3株買って様子を見て、株価がある程度落ちたら少しずつまた買い増していきます)。

まとめ

ここまで、ユナイテッドヘルスの成長性・収益性・健全性について見てきました。

まとめると、ユナイテッドヘルスは大型買収を通じた事業成長を続ける面白い銘柄で、ディフェンシブ銘柄を持っていなければポートフォリオの一つに組み込むのも面白いといえます。

今後の買収ありきで評価されている可能性もあるため、司法当局よる買収否認や想定外の買収コストなどが生じた場合、株価が大きく動く可能性がある点は留意が必要です。

●どんな銘柄でポートフォリオを組むべきか悩んでいる方はこちら

●このブログで人気の記事

● 長期投資でおすすめの銘柄が無料レポートで読める!(Oxfordキャピタルレター 無料レポート)↓

●今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

※無料のオンライン動画セミナーで体験受講が可能です。私も視聴しましたが、特に初心者の方は、投資に対する姿勢を勉強する意味でも見るだけの価値があると思います。動画の中で有料講座の紹介はありますが、強引な勧誘はありません。

※この記事に記載した内容はブログ運営者の個人的な意見やアイディアを述べたものであり、専門的なアドバイスを示すものではありません。特定の銘柄への投資を推奨するものではなく、投資の判断・実行は自己責任でお願いします。

.jpg)

-e1676438630264-320x180.jpg)

-150x150.jpg)