ハネウェルに投資してみたいけど、事業内容とか業績が良く分からないから詳しく知りたい。

ハネウェルって今は買い時?今後どうなるのかな。

ここでは、そんな人たちに向けて、航空宇宙事業を中心に展開する多国籍企業、ハネウェル・インターナショナル(HON)の事業内容や財務数値を分析していきます。

銘柄を選ぶ際のヒントに少しでもなれば幸いです。

この記事では、ハネウェルが長期投資に適しているか、以下の点から分析します。

● ハネウェルの事業内容、競争優位性

● ハネウェルのこれまでの業績

● 配当を含むこれまでの投資リターンや株価の考察

その他の銘柄に関する分析はこちらから

自己紹介

ブログ運営者のYYです。記事をご覧いただきありがとうございます。

米国個別株やインデックスの長期投資を中心に運用しています。会計士の知識を生かした個別株の銘柄分析や、自身の失敗を踏まえた長期投資での気づなど、役立つ情報をブログにまとめていますので、よろしければ他の記事もご覧になってください。

この記事に記載した内容は、私個人ができる範囲で調べた情報を載せ、個人的な意見をまとめたものであるため、参考として、エンタメ的に楽しんでいただければと思います。

こちらの記事をきっかけに興味を持った銘柄があれば深掘りして調べていただき、より理解が深まれば幸いです。

使用した情報・分析手法は、年次報告書に記載されている決算数値や、一般に公表されている情報を用い、シンプルな分析を行っています。正確でない用語や数値が使われているかも知れませんが、ご容赦ください。

四半期の数値は短期の変動やブレが入るため、考慮していません。

紹介した銘柄について、将来の業績や株価についての言及がある可能性がありますが、その業績や株価を保証するものではありません。

また、その銘柄の保有や売買を勧めるものでは無く、売買はご自身で判断ください。

● 当ブログの人気記事↓

● 私の投資スタイルと運用額について↓

結論

まず、この銘柄が長期保有に適しているか、これからお話しする内容を踏まえた結論から言うと、

業績は改善傾向、長期の投資リターンは高い。工業株を持っていない場合、株価が調整している今は長期では買いのチャンスかもしれない。

(ポイント)

● 著名投資家やファンドも注目

● 収益性の高い事業への集中により、利益率は改善

● 長期の投資リターンはS&P500を上回るが直近は低迷。買いのチャンス?

と考えています。

ただし、ハネウェルはかなり手広く事業をやっていて、専門性が高く、私にはあまり理解できないものもあります。

事業内容が理解できない銘柄は買うな、という投資の金言もあり、同じ工業株で事業内容が理解しやすいキャタピラーの方が、個人的には買いたいですね。

-e1676438630264-320x180.jpg)

あくまでも、私個人の意見である点はご理解ください。

判断の理由や具体的なポイントについては、以降でお話します。

● おすすめ高配当株の無料メルマガが毎月届く!↓

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

事業の分析

ここでは、企業情報や事業構成などの事業内容について分析します。

ポイント:

● 航空宇宙・機能性素材など複数事業を手掛けるコングロマリット

● 著名投資家、ファンドが注目し、競争優位性を高く評価

企業情報

ハネウェルは航空宇宙、機能性素材等を中心に複数事業を展開する多国籍企業です。

米国マーケットを代表する株式指数であるダウ工業株30種平均の構成銘柄には、セールスフォース、アムジェンとともに最も新しく2020年8月に採用されました。

| 業種 | 資本財、コングロマリット |

| ティッカー | HON |

| 取引市場 | NASDAQ |

| 採用指数 | ダウ工業株30種、S&P500、ナスダック100 |

| 時価総額 | 1,308億ドル |

| 決算期 | 12月 |

| 創業 | 1885年 |

| 上場 | 1985年 |

| 本社所在地 | ノースカロライナ州、シャーロット |

| CEO | ダリウス・アダムチク ※2023/6/1付で交代予定 |

| 従業員数 | 97,000人 |

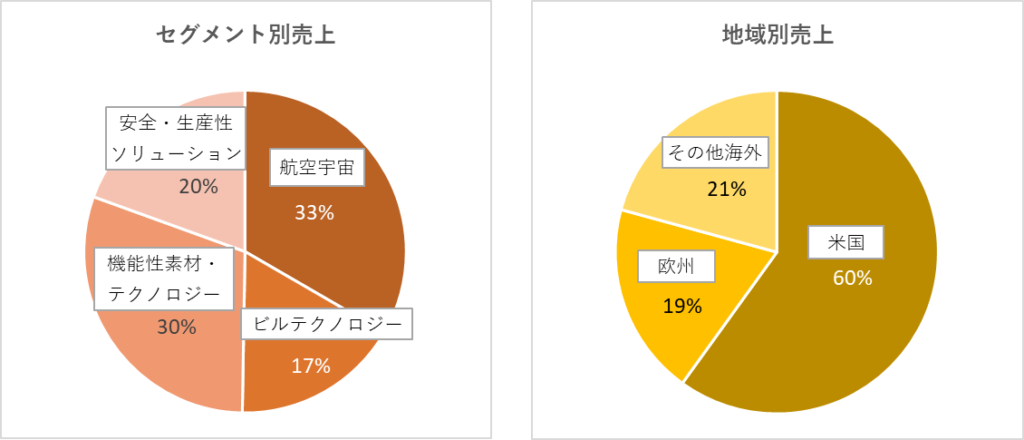

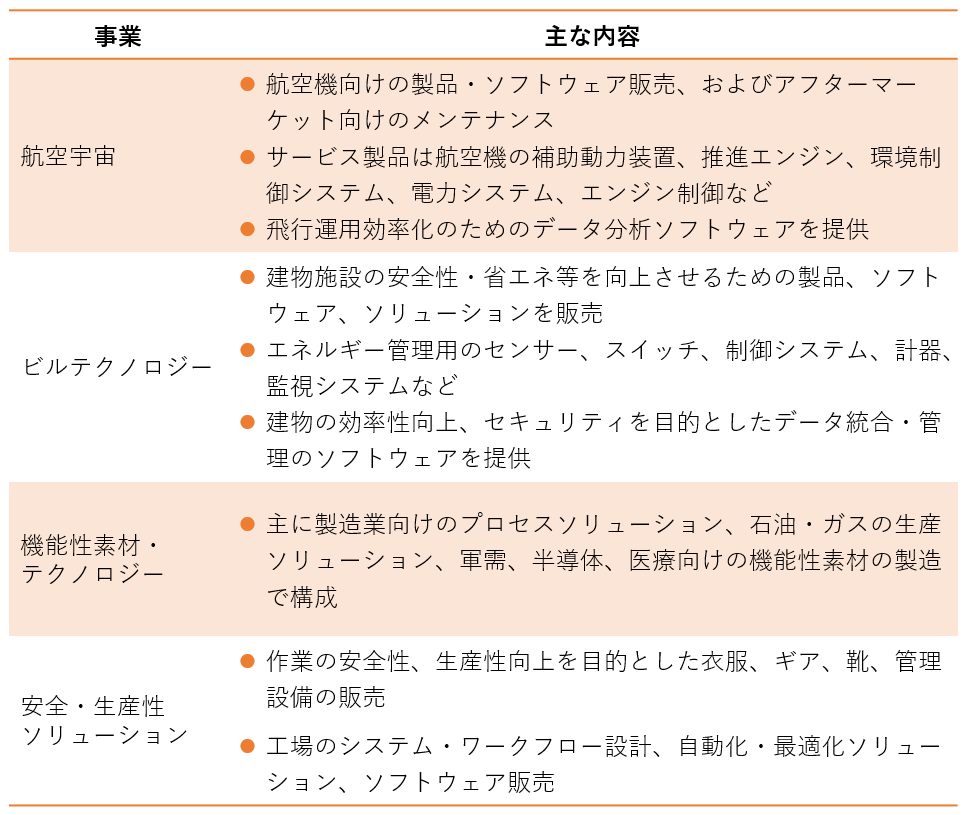

事業内容

ハネウェルの事業は、主に航空宇宙、機能性素材、ビルテクノロジー、安全・生産性ソリューションの4つから構成されています。

コングロマリットと呼ばれるとおり、多岐にわたる事業や製品を展開・販売しています。

(同社の年次報告書より作成)

一般消費者向けの製品は基本的には無く、B to Bが中心なので、普段の生活でハネウェルの名前を目にすることは無いですね。

Honeywell Forgeソフトウェアのローンチ

なお、ハネウェルは製品販売だけでなく、Honeywell Forgeと呼ばれるデジタルソリューションプラットフォームを用いて、顧客企業のデータを分析し、効率化・生産性を向上するためのソリューション提供も行っています。

このHoneywell Forgeは2019年にローンチされ、現在4つの事業共通で提供されています。

● おすすめ高配当株の無料メルマガが毎月届く!↓

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

① 長期厳選投資ファンドも認める競争優位性

日本のウォーレン・バフェットとも呼ばれる奥野一成氏が率いる米国株式の長期投資ファンド「おおぶね」は、ハネウェルの競争優位性を高く評価しており、2020年11月からおおぶねのポートフォリオに組み込んでいます。

「おおぶね」は、米国に上場している企業から長期投資に適う「構造的に強靭な企業®」のみを厳選して投資するファンドです。

● 「おおぶね」の投資先等について詳しく知りたい方は↓

投資のプロであるファンドが競争優位性を認めているということは、私たちのようなアマチュア投資家にとっても投資を検討する上で、安心できる材料になりますね。

ハネウェルの詳細な評価については、「おおぶね」が過去の月次運用レポートで公表しています。

【産業付加価値】

航空機向け部門では航空機の頭脳に相当するようなコア部品を供給していることや、ソフトウェア、システムの開発を通じて、顧客にとってのコスト削減や生産効率性の改善を実現していること、産業に張り巡らされた機器の広大なインストールベースから安定的なアフターマーケット売上が生まれるポジションを確保していることなどから、当社は高い付加価値を提供していると評価

【競争優位性】

当社が主力とする、絶対に事故発生が許されない航空機の分野や、一度どこかの部分に不具合が生じると生産プロセスすべてが止まってしまうプラントのプロセス管理の分野では、重要な部品や機器、システムが一旦組み込まれたら、顧客は他の企業のものにスイッチすることは難しく、産業の知見が必要とされ純粋なIT企業が新規参入することも難しいことから、参入障壁が構築されている

【長期潮流】

工場の自動化や、機器・施設の効率的な運用のニーズの高まりに代表されるように、単純なものづくりではなくソフトウェアや仕組みとして提供されるサービスに付加価値がシフトするdematerializationの潮流を当社は味方に付けることができる

(農林中金<パートナーズ>長期厳選投資 おおぶね「マンスリーレポート 2021年5月」より抜粋)

② アメリカの著名投資家ジム・クレイマーも推奨

また、アメリカの著名投資家ジム・クレイマーもハネウェルを買い推奨しており、同氏が運営するCNBCのチャリティファンドであるCNBC Investing Clubでもハネウェル株を保有しています。

業績の分析

ここではハネウェルの過去の財務諸表から業績を分析していきます。

ポイント:

● ソフトウェアへの移行、収益性が低い部門の分離で利益率は改善

※ことわりが無い限り、以降の数値データは年次報告書(10-K)の情報を使用しています。

● おすすめ高配当株の無料メルマガが毎月届く!↓

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

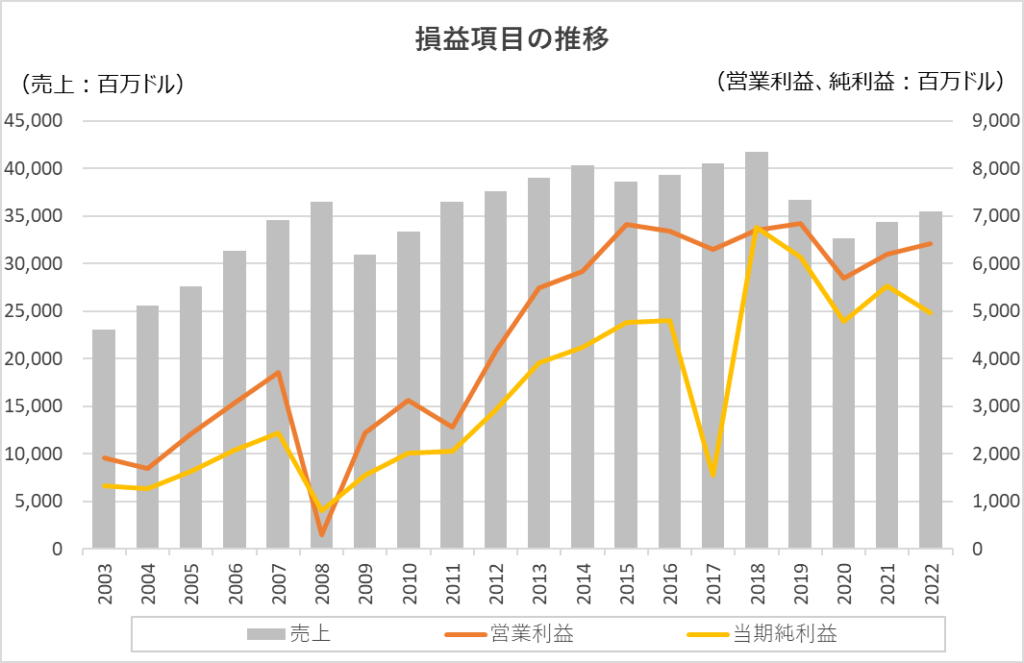

売上は伸びていないが純利益は相対的に増加

2022年までの過去20年間の売上・純利益などの主要な損益指標を見ていきましょう。

長期の傾向を見ると、売上がそこまで伸びていない一方で(20年間で約1.5倍)、営業利益・純利益は増加しています(20年間で約3倍の水準)。

売上減少の原因と、利益率の上昇について、見てみましょう。

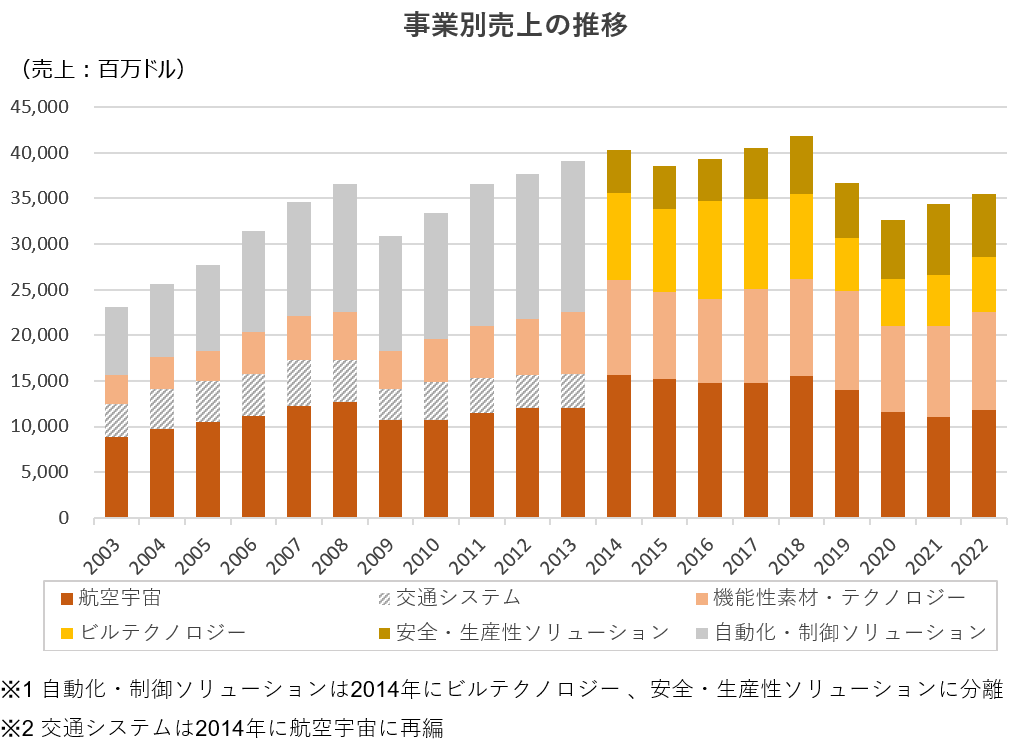

① 2018年に利益率の低い一部事業を分離、売上が減少

まず、売上が2019年、2020年に減少した原因は、2018年に交通システム、住宅関連の2事業を分社化したためです。

下のグラフは事業別の売上の推移を示したもので、交通システムは航空宇宙に、住宅関連はビルテクノロジーにそれまで含まれていました。

(同社の年次報告書より作成)

分社化の影響で、2019年に航空宇宙とビルテクノロジーの売上が落ちていることが分かります。

2部門の分社化は利益率の低さが要因

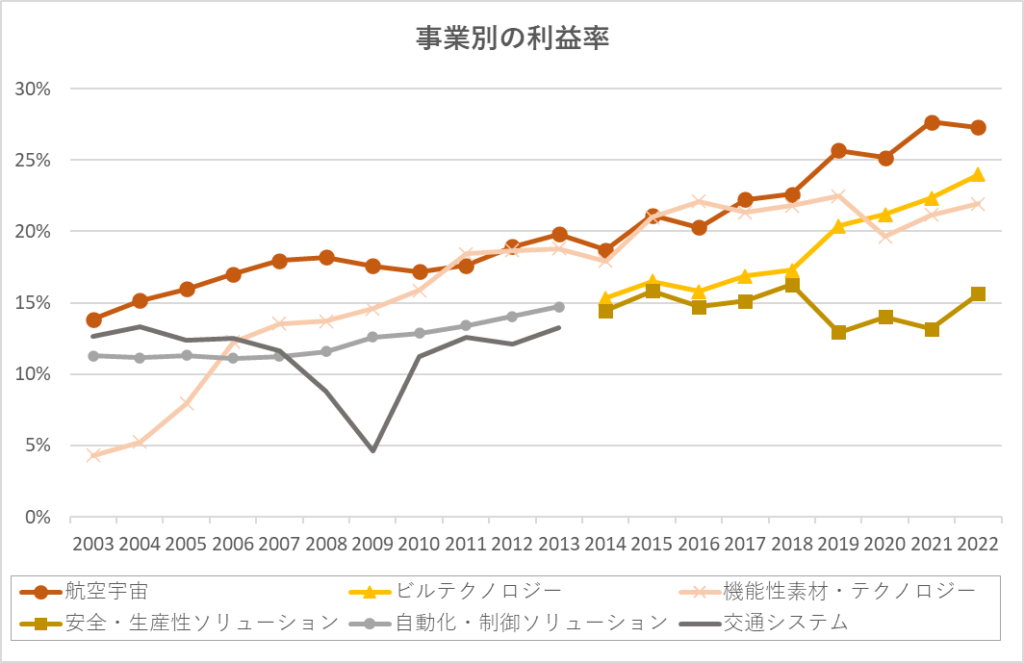

後ほど出てくる事業別利益率のグラフを見ると分かりますが、交通システムは利益率が低かったことが分社化の要因であると思われます。

また、住宅関連はビルテクノロジー事業に含まれているため、具体的な数値は把握できませんが、これも事業別の利益率を後ほど見てみましょう。

ただ、日経新聞の記事によると、アクティビスト投資家のサードポイントから収益性の高い航空宇宙事業に特化するよう要請されていたため、おそらく利益率は良くなかったのでしょう。

>>【日経新聞】ハネウェル、住宅・交通を分離 物言う株主が圧力

② 利益率改善の改善要因は2つ

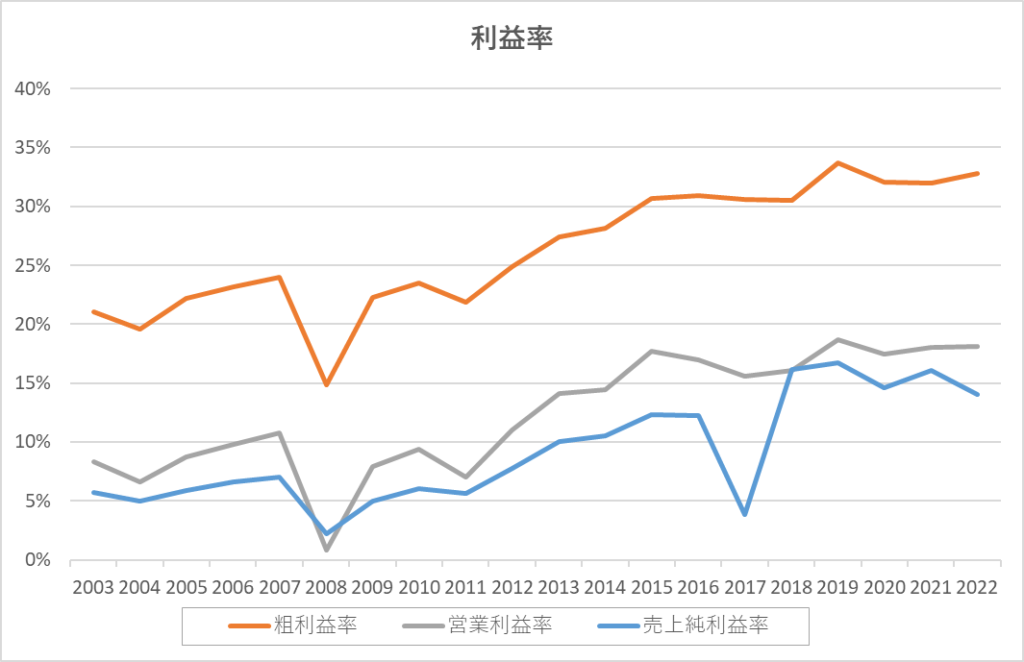

次に、過去20年間の利益率(下の3指標)を見てみます。

- 粗利益率:(売上-売上原価)÷売上

- 営業利益率:営業利益(売上利益 ー 販管費)÷ 売上

- 売上純利益率:当期純利益 ÷ 売上

先ほど触れた売上の伸び悩みに対して営業利益、純利益が大きく伸びているのは、この利益率の改善によるものです。

● おすすめ高配当株の無料メルマガが毎月届く!↓

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

具体的に見ていきましょう。

i. 収益性の低い事業の分社化

まず1つ目は、先ほど述べた分離した交通システムと住宅関連など、収益性が低い事業の切り離しです。

もう少し解像度を上げて、事業別の利益率を見てみます。

交通システム(濃いグレー)は2014年から航空宇宙(朱色)に統合されています。

また、住宅関連はビルテクノロジー(オレンジ)に含まれています。

いずれも、2018年に分社化されていますが、航空宇宙、ビルテクノロジーともに、そのタイミングの2018年から2019年にかけて利益率が大きく改善していることが分かります。

航空宇宙:22.6%(2018年)→25.7%(2019年)

ビルテクノロジー:17.3%(2018年)→20.4%(2019年)

ii. 製品からソフトウェアへの移行

また、2つ目は、年次報告書では明確に確認できなかったのですが、おおぶねファンドの調査レポートによれば、Honeywell Forgeなど収益性の高いソフトウェアの売上が伸びているようです。

③ トランプ減税の影響で2017年は税負担増加

また、細かい点ですが、2017年の純利益の減少は、税金費用の増加によるものです。

この年の12月、米国では減税・雇用法(いわゆるトランプ減税)が成立し、米国企業の法人税率が35%から21%に大きく引き下げられた一方で、国外のグループ会社に留保する利益剰余金に対して一時的な課税がなされました。

これにより、税金費用が一時的に大きく増加していますが、長期的な収益力に影響するものでは無いと考えられます。

● おすすめ高配当株の無料メルマガが毎月届く!↓

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

投資リターン・株価の分析

最後に、投資リターンについて整理します。

ポイント:

● 投資リターンは10年以上の長期ではS&P500指数をアウトパフォーム

● 現在の株価は高くも安くもない水準

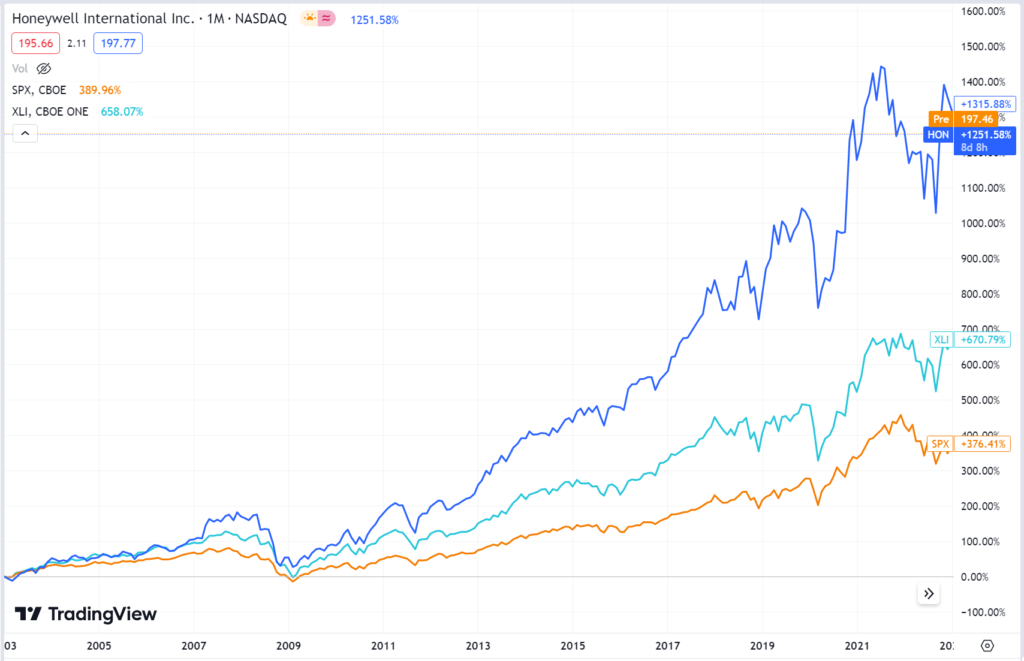

長期のリターンはS&P500指数を上回るが最近は冴えない

ここでは、2022年12月までの配当込みの投資リターン(チャートは月足)をS&P500指数などと比較します。

10年以上の長期になると指数を上回るパフォーマンスを見せていますが、直近5年間ではS&P500指数とほぼ変わりません。

| 銘柄・指数 | 5年 | 10年 | 20年 |

|---|---|---|---|

| ハネウェル | +50% | +294% | +1,315% |

| S&P500 | +44% | +172% | +376% |

| 資本財セクター指数(XLI) | +40% | +207% | +671% |

【投資期間5年】

ここ5年間では指数と大きな差はありません。

(Trading Viewより)

● おすすめ高配当株の無料メルマガが毎月届く!↓

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

【投資期間10年】

(Trading Viewより)

【投資期間20年】

(Trading Viewより)

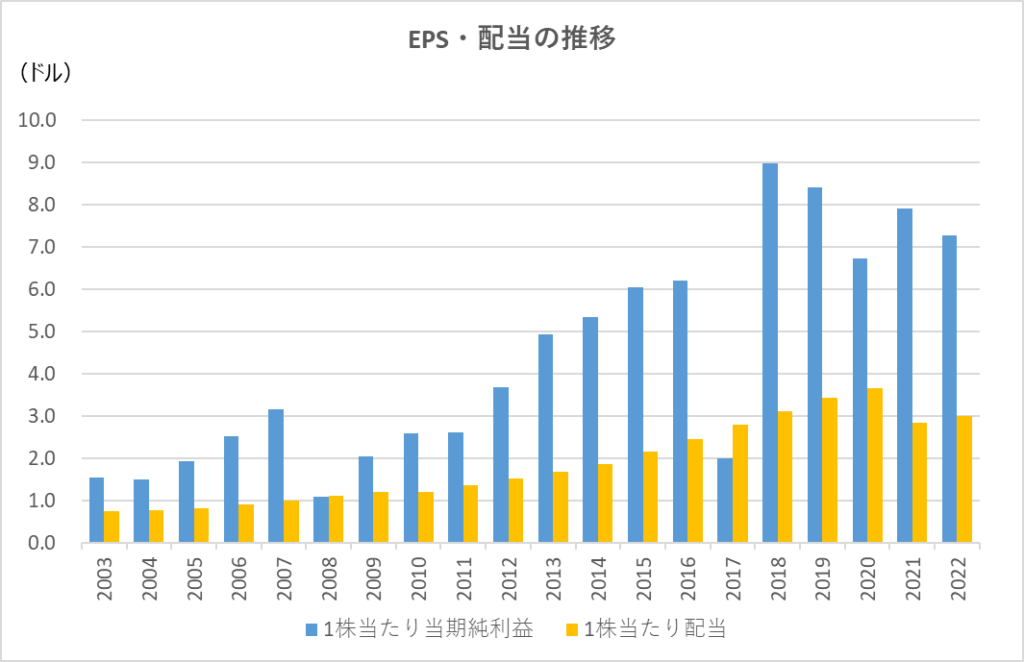

配当利回りは平均的な水準

2023年5月時点での予想配当利回りは約2.1%であり、平均的な水準です。

下のグラフは、過去20年間の1株当たり当期純利益(EPS)と1株当たり配当の推移を示したものです。

2018年の一部事業の分社化による影響を受けたためか、2021年に配当を約20%減額しています。

現在の株価と今後の見通し

ハネウェルの2023年5月現在の予想PER(2024年の予想EPSに基づく)は約19倍で、S&P500指数の17~18倍と同じ水準です。

● おすすめ高配当株の無料メルマガが毎月届く!↓

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

景気後退の煽りで株価は下がる可能性。長期的には成長?

株価は2021年半ばをピークに、調整期間に入っているように見えます。

おそらくは景気後退を意識して、投資家が資本財などの景気循環株を敬遠していることも要因の一つとしてあり得るように思います。

FRBによる最後の利上げ段階に入り、いよいよ景気後退が来るとも言われていますから、より同社の株価には圧力がかかりそうです。

ただし、ハネウェルの業績は改善傾向にあることから、長期的には株価も上昇していくように個人的には思います。

まとめ

ここまで、ハネウェルの事業内容、業績、投資リターンと、今後の見込みについて見てきました。

総合すると、短期的には景気後退の煽りを受けて株価は下がる可能性があるものの、業績は改善しており、工業株を持っていなければ押さえておいても良い銘柄と考えています。

ただし、事業内容が理解できない銘柄は買うな、という投資の金言もありますし、同じ工業株で事業内容が理解しやすいキャタピラーの方が、個人的には買いたいと思います。

-e1676438630264-320x180.jpg)

このような銘柄分析のほか、銘柄の選び方や投資の勉強方法など、投資を始めたばかりの方に向けて有益な情報をまとめています。

ぜひご覧ください。

●投資初心者の方へおすすめの記事

●このブログで人気の記事

● おすすめ高配当株の無料メルマガが毎月届く!↓

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

※この記事に記載した内容はブログ運営者の個人的な意見やアイディアを述べたものであり、専門的なアドバイスを示すものではありません。特定の銘柄への投資を推奨するものではなく、投資の判断・実行は自己責任でお願いします。

.jpg)

-150x150.jpg)