チャーチ・アンド・ドワイト株を買ってみたいけど、事業内容や業績ってどうなんだろう?

チャーチ・アンド・ドワイトの株価が2022年に落ちた原因が知りたい。今は買いのチャンスなのかな?

ここでは、そんな人たちに向けて、米国日用品マーケットにニッチ戦略で挑む、チャーチ・アンド・ドワイト(CHD)について、事業内容の解説も加えながら、過去10年以上の財務数値を分析していきます。

銘柄を選ぶ際のヒントに少しでもなれば幸いです。

この記事では、CHDが長期投資に適しているか評価する上で、主に以下の点をお話します。

● CHDの事業内容、競争優位性

● CHDのこれまでの業績、2022年の悪化要因

● 株価、配当を含むこれまでの投資リターンと今後の株価の考察

その他の銘柄についてはこちらから

自己紹介

ブログ運営者のYYです。記事をご覧いただきありがとうございます。

米国個別株やインデックスの長期投資を中心に運用しています。会計士の知識を生かした個別株の銘柄分析や、自身の失敗を踏まえた長期投資での気づなど、役立つ情報をブログにまとめていますので、よろしければ他の記事もご覧になってください。

この記事に記載した内容は、私個人ができる範囲で調べた情報を載せ、個人的な意見をまとめたものであるため、参考として、エンタメ的に楽しんでいただければと思います。

こちらの記事をきっかけに興味を持った銘柄があれば深掘りして調べていただき、より理解が深まれば幸いです。

使用した情報・分析手法は、年次報告書に記載されている決算数値や、一般に公表されている情報を用い、シンプルな分析を行っています。正確でない用語や数値が使われているかも知れませんが、ご容赦ください。

四半期の数値は短期の変動やブレが入るため、考慮していません。

紹介した銘柄について、将来の業績や株価についての言及がある可能性がありますが、その業績や株価を保証するものではありません。

また、その銘柄の保有や売買を勧めるものでは無く、売買はご自身で判断ください。

● 当ブログの人気記事↓

● 私の投資スタイルと運用額について↓

結論

まず、この銘柄が長期保有に適しているか、これからお話しする内容を踏まえた結論から言うと、

日用品市場で競争優位性の高いニッチな領域を買収で開拓するビジネスモデルで、長期の投資リターンは高く、一時的な下落で少しずつ買っていくのはアリ

(ポイント)

● ニッチで競争優位性が高い事業の買収で規模を拡大

● 2022年の業績悪化は、一部の主要事業の悪化による減損が主な要因

● 長期の投資リターンは高く今後も期待。一時的な下落は買いのチャンス

と考えています。

判断の理由や具体的なポイントについては、以降でお話します。

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● おすすめ高配当株の無料メルマガが毎月届く!↓

事業の分析

ここでは、企業情報や事業構成などの事業内容について分析します。

ポイント:

ニッチながらも競争優位性の高い事業に買収で進出

企業情報

CHDは1846年創業の老舗日用品メーカーです。

時価総額は225億ドルと、同業種で国内No.1の規模を誇るプロクター・アンド・ギャンブルの時価3,690億ドルと比べると10分の1にも満たない規模です。

| 業種 | 生活必需品、日用品 |

| ティッカー | CHD |

| 取引市場 | NYSE(ニューヨーク証券取引所) |

| 時価総額 | 225億ドル |

| 創業 | 1846年 |

| 上場 | 1980年 |

| 本社所在地 | ニュージャージー州、ユーイング |

| CEO | マシュー・ファレル |

| 従業員数 | 5,250人 |

事業内容

CHDは、主に米国内向けに、家庭用品やパーソナル・ケア用品を製造・販売しています。

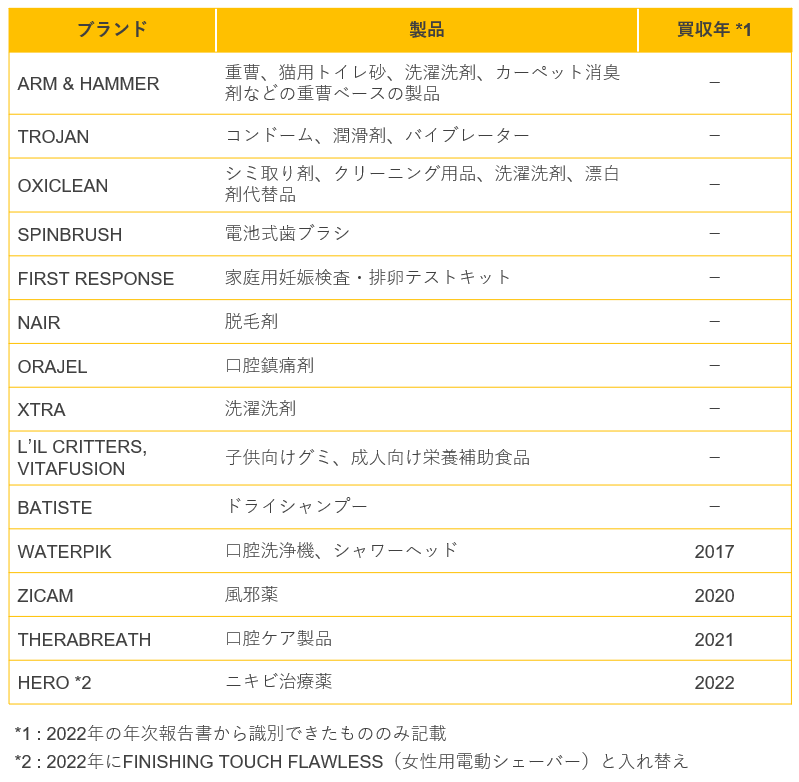

14の「パワーブランド」を中心に事業展開しており、これらのブランドの製品を、スーパーマーケットや倉庫型店舗、ドラッグストア、コンビニエンスストアなどのあらゆる流通網で消費者に届けています。

(同社の2022年年次報告書より)

① 買収に積極的

CHDは老舗企業でありながら、戦略的な事業買収によって製品の多角化を図っている点に特徴があります。

上記の14ブランドのうち、13ブランドについては、2001年以降に買収したもので、ここ数年でも風邪薬の「ZICAM」、口腔ケア製品の「THERABREATH」、ニキビ治療薬の「HERO」を買収しています。

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● おすすめ高配当株の無料メルマガが毎月届く!↓

また、2019年に買収した女性用電動シェーバーの「FINISHING TOUCH FLAWLESS」については、2022年にHEROと入れ替える形でパワーブランドから除外するなど、ビジネスの切替も早いです。

② 長期厳選投資ファンドも認める競争優位性

日本のウォーレン・バフェットとも呼ばれる奥野一成氏をご存じの方もいるかも知れませんンが、奥野氏が率いる米国株式の長期投資ファンド「おおぶね」でも、同社の競争優位性を高く評価しており、ファンドのポートフォリオの一部に組み込んでいます。

「おおぶね」は、米国に上場している企業で、長期投資に適う「構造的に強靭な企業®」のみを厳選して投資するファンドです。

● 「おおぶね」の投資先等について詳しく知りたい方は↓

同ファンドがCHDの競争優位性を認めていることは、私たちのようなアマチュア投資家にとっても投資を検討する上で、安心できる材料になりますね。

CHDの評価について、「おおぶね」が過去の月次運用レポートで公表しているので、簡単にまとめておきます。

- 同社はゲリラ戦法を得意とし、その規模の小ささと動きの素早さを生かし、大手が参入インセンティブを持たないニッチ領域を見つけて、買収・効果的な広告費投下を通じてシェアを奪っている。

例えば、2006年に買収した柔軟剤のOxi Cleanは、販促費の施策が奏功し、27%だったシェアを40%以上まで引き上げた。 - 2013年の消費財企業カンファレンスにおける同社のプレゼンテーションは目を見張るものであり、当時のCEOは「私の仕事の3分の1は企業買収である」と明言するほど、経営資源の配分に力点を置いている。

同社の買収基準は競争優位性や長期的な潮流など、ファンドの企業選択基準と非常に近いものだった。

(農林中金<パートナーズ>長期厳選投資 おおぶね「マンスリーレポート 2021年6月」より抜粋・要約)

業績の分析

ここではCHDの過去の決算数値を分析していきます。

ポイント:

● 業績は長期的に右肩上がり

● 2022年の利益減少要因である減損は、同社の戦略上、今後も発生しうる

※ことわりが無い限り、以降の数値データは年次報告書(10-K)の情報を使用しています。

業績は長期的に右肩上がり

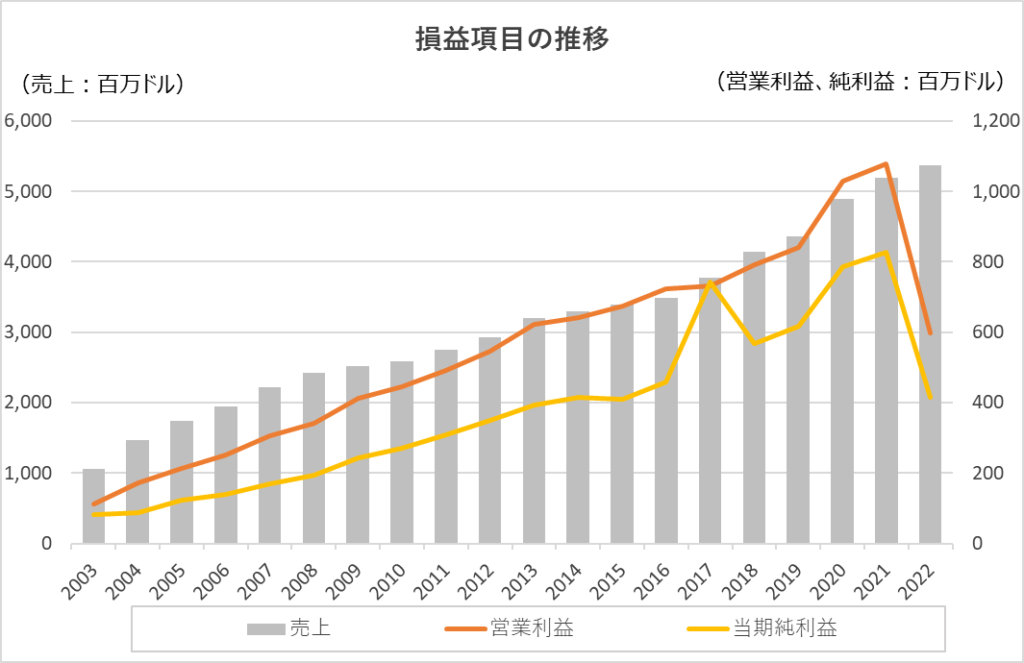

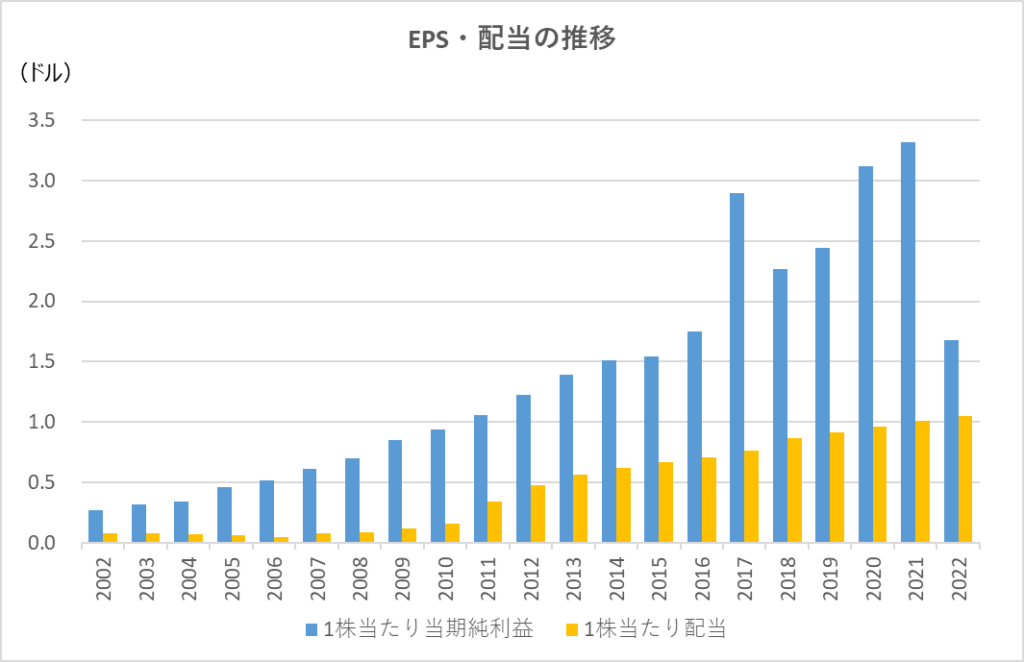

過去20年間の売上・純利益などの主要な損益指標を見ていきます。

売上、営業利益、当期純利益とも2021年までは、概ね前年比+5%ほど、毎年順調に伸びています。

① 2022年のブレーキは、パワーブランドの一部減損が主な要因

2022年の前年比での売上増加に対し、営業利益以下にブレーキがかかったのは、事業内容でも少し触れましたが、パワーブランドの一つであった女性用電動シェーバーの「FINISHING TOUCH FLAWLESS」に関連する資産について、約4億ドルの減損処理を行ったためです。

買収を通じて競争優位性の高い領域を積極的に攻めていくスタイルを採る以上、当初想定していた採算が取れないリスクがある点は、認識しておいた方が良さそうです。

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● おすすめ高配当株の無料メルマガが毎月届く!↓

② 利益率は長期的に安定

下のグラフは、主な利益率指標を示したものです。

- 粗利益率:(売上-売上原価)÷売上

- 営業利益率:営業利益(売上利益 ー 販管費)÷ 売上

- 売上純利益率:当期純利益 ÷ 売上

他社との競争による値下げやコスト増加など、競争優位性に大きな問題が生じていれば、利益率にも変化が出てくると考えられます。

2022年を除いて長期的には利益率は上昇傾向にあり、現時点で数値的には問題はなさそうです。

投資リターン・株価の分析

最後に、投資リターンについて整理します。

ポイント:

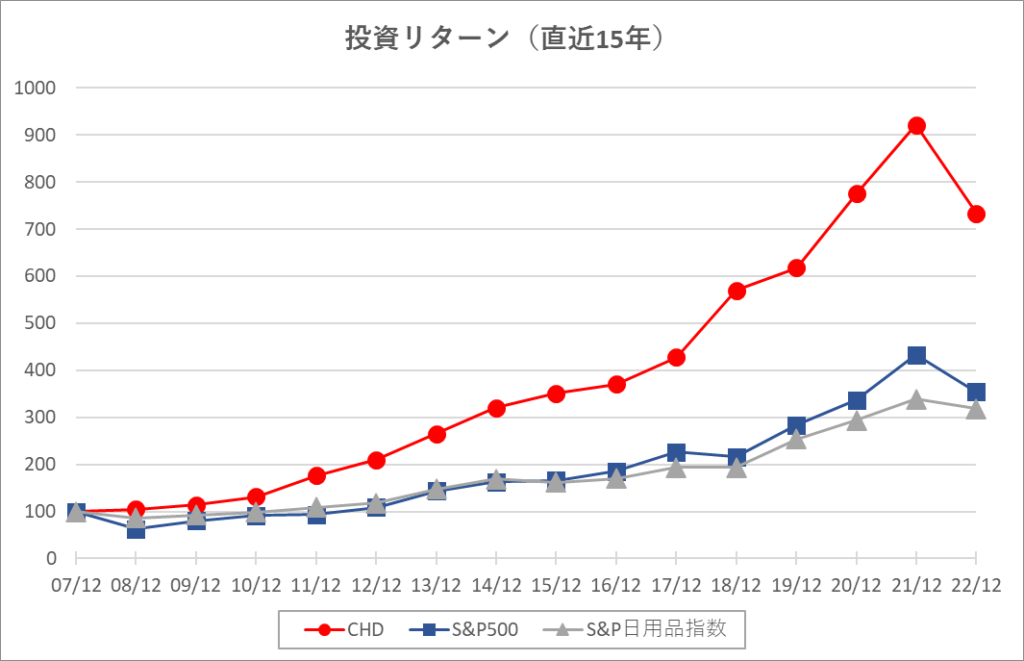

● 長期になるほど指数を上回り、15年間ではS&P500の2倍以上

● 配当利回りは平均並み

● 人気株は一時的な下落が買いのチャンス

長期ではS&P500を凌駕するパフォーマンス

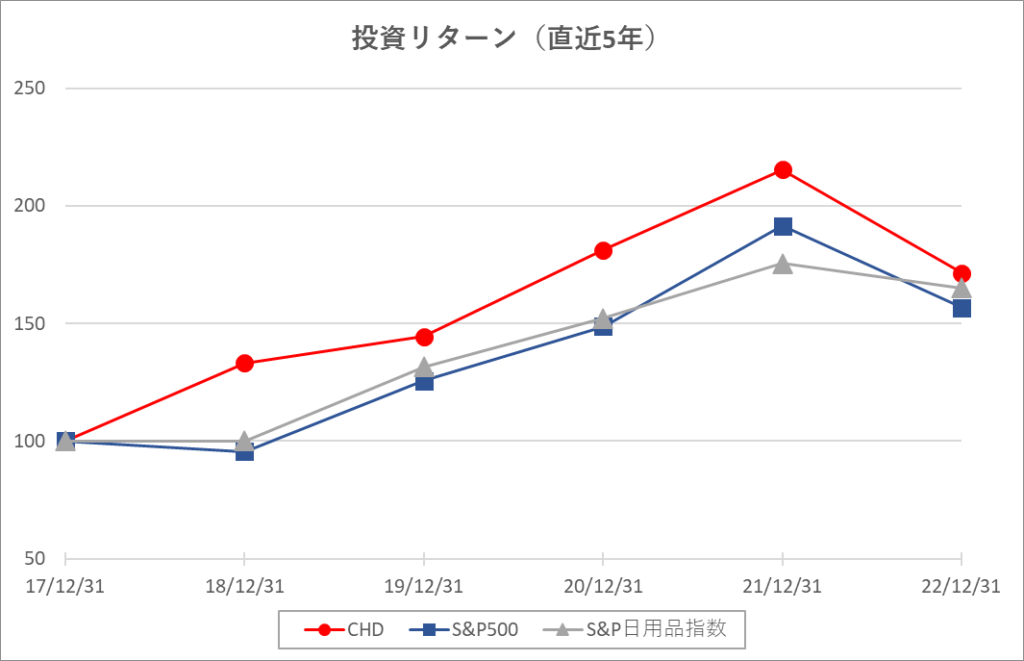

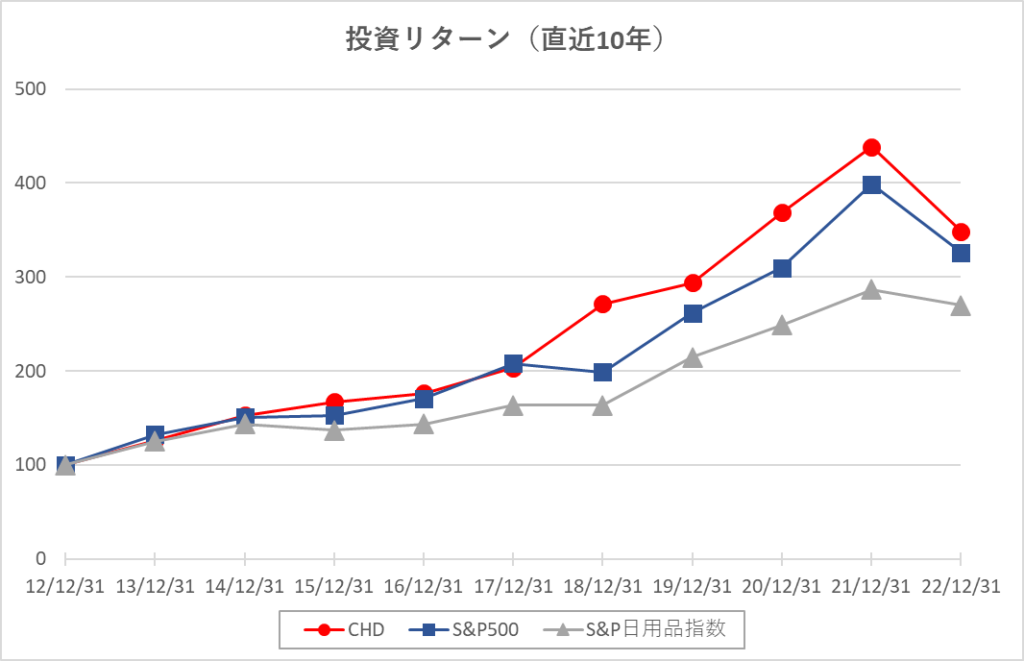

ここでは、いくつかタームを区切って投資リターン(配当込みのパフォーマンス)をS&P500等の指数と比較します。

① 短期~中期では指数とそれほど変わらない

直近5年間と10年間のパフォーマンスを見てみると、S&P500やセクター平均とそれほど差は出ていません。

② 15年の長期になると、2倍以上のパフォーマンス

15年の投資リターンでは+700%以上を叩き出しており、S&P500指数の2倍近いパフォーマンスです。

今後もこのような伸びが保証されているわけではありませんが、CHDを検討する際は、長い目で見た方が良さそうですね。

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● おすすめ高配当株の無料メルマガが毎月届く!↓

配当利回りは平均水準

2023年4月時点での予想配当利回りは約1.2%であり、平均的な水準です。

過去の支払実績を見ると、業績の上昇と共に配当も確実に増えています。

現在の株価と今後の見通し

CHDの株価は2022年に過去最高値の100ドル近辺を付けた後、一時期は30%近く落ち込みましたが、2023年4月現在、徐々にその最高値に向かって回復しているところです。

予想PERが約28倍とS&P500の17~18倍を大きく上回っており、2023年初から底堅い値動きを見せていることと、成長に意欲的な同社の経営スタイルを踏まえると、かなりの人気銘柄だと思います。

こういった人気銘柄は、株価が一時的に痛んでいるだけで競争優位性に陰りが無ければ、今後も伸びることを期待してチャンスと見て買っていきたいところです。

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● おすすめ高配当株の無料メルマガが毎月届く!↓

まとめ

ここまで、CHDの事業内容、業績、投資リターンと、今後の見込みについて見てきました。

総合すると、2022年の業績の落ち込みは一時的なものだとすれば、株価が落ちているタイミングは買いのチャンスだと思いますので、狙っている人は時間分散で少しずつ買っていくのが良いかなと考えています。

このような銘柄分析のほか、銘柄の選び方や投資の勉強方法など、投資を始めたばかりの方に向けて有益な情報をまとめています。

ぜひご覧ください。

●投資初心者の方へおすすめの記事

●このブログで人気の記事

※この記事に記載した内容はブログ運営者の個人的な意見やアイディアを述べたものであり、専門的なアドバイスを示すものではありません。特定の銘柄への投資を推奨するものではなく、投資の判断・実行は自己責任でお願いします。

.jpg)

-e1682500055391-320x180.jpg)

-150x150.jpg)