米国の個別株に挑戦してみたいけど、どれを選んだらいいか分からない。

人気の銘柄や専門家、インフルエンサーのおすすめ銘柄を買ってみたいけど、もうちょっと中身が分からないと不安。。。

ここでは、そんな人たちに向けて、投資家の間で人気の銘柄や注目を浴びている銘柄について、主に長期的な保有に適しているか、事業内容の解説も加えながら、過去10年以上の財務数値を分析していきます。

銘柄を選ぶ際のヒントに少しでもなれば幸いです。

今回は、資産規模で米国首位の銀行グループ、JPモルガンチェース(JPM)です。

この記事を読むことで、

● JPモルガンは長期投資に適しているか(他に有望な銘柄は無いか)

● その際、気を付けるべきポイントは何か

が分かるようになります。その他の銘柄についてはこちらから

自己紹介

ブログ運営者のYYです。記事をご覧いただきありがとうございます。

米国個別株やインデックスの長期投資を中心に運用しています。会計士の知識を生かした個別株の銘柄分析や、自身の失敗を踏まえた長期投資での気づなど、役立つ情報をブログにまとめていますので、よろしければ他の記事もご覧になってください。

この記事に記載した内容は、私個人ができる範囲で調べた情報を載せ、個人的な意見をまとめたものであるため、参考として、エンタメ的に楽しんでいただければと思います。

こちらの記事をきっかけに興味を持った銘柄があれば深掘りして調べていただき、より理解が深まれば幸いです。

使用した情報・分析手法は、年次報告書に記載されている決算数値や、一般に公表されている情報を用い、シンプルな分析を行っています。正確でない用語や数値が使われているかも知れませんが、ご容赦ください。

四半期の数値は短期の変動やブレが入るため、考慮していません。

紹介した銘柄について、将来の業績や株価についての言及がある可能性がありますが、その業績や株価を保証するものではありません。

また、その銘柄の保有や売買を勧めるものでは無く、売買はご自身で判断ください。

● 長期保有に適した銘柄の選び方

● 私の投資スタイルと運用額について↓

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● おすすめ高配当株の無料メルマガが毎月届く!↓

結論

まず、この銘柄が長期保有に適しているか、結論から言うと、

米国最大規模の銀行グループで、高金利が続けば業績アップが見込まれ、銀行株を持っていない分散を図りたい人は、少しづつ買うのもあり

(ポイント)

● 米国最大規模の銀行グループ

● インフレに伴う高金利が続けば今後の業績アップも見込まれる

● 景気後退のリスクは不透明。買うなら慌てず少しづつ

と考えています。

判断の理由や具体的なポイントについては、「財務分析」でお話します。

また、同業種ではウォーレン・バフェットが保有していることで有名なバンク・オブ・アメリカもあります。

詳しく調べられていませんが、業界2位のこちらも悪くない気がしています。

銘柄情報

企業情報や事業内容について、簡単に触れておきます。

企業情報

| 業種 | 金融、銀行 |

| ティッカー | JPM |

| 取引市場 | NYSE(ニューヨーク証券取引所) |

| 設立 | 1799年 |

| 上場 | 1969年 |

| 本社所在地 | ニューヨーク州、ニューヨーク |

| CEO | ジェイミー・ダイモン |

| 従業員数 | 292,300人 |

事業内容

JPモルガンは北米を中心に世界各地に営業拠点を有する、米国を代表する金融サービスグループです。

① 規模は米国銀行グループのトップを誇る

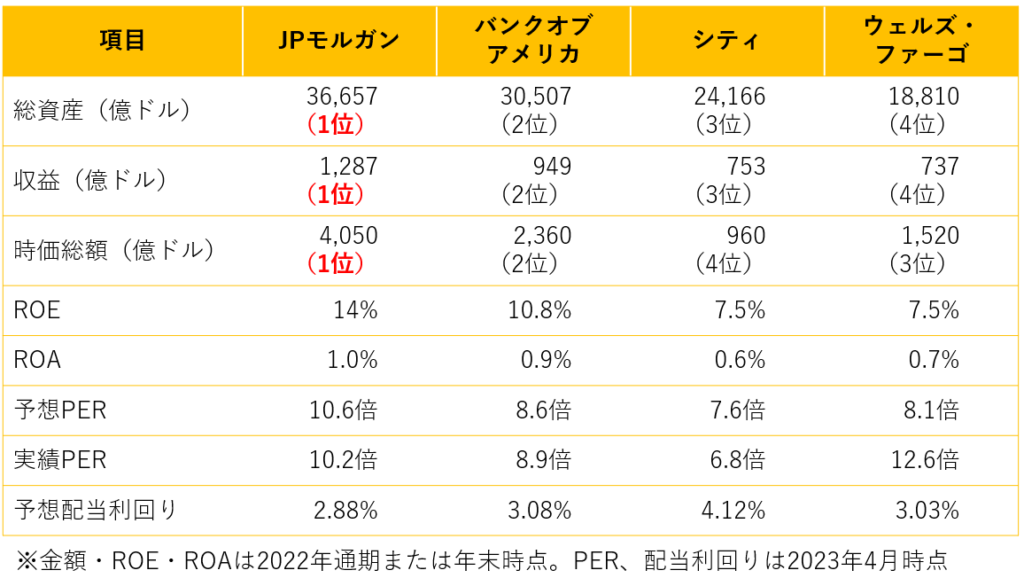

下は、米国の4大銀行について、規模や業績に関する主要な指標をまとめたもので、JPモルガンは資産規模や収益、時価総額などあらゆる指標でトップを誇っています。

主な事業については、バンク・オブ・アメリカは米国を中心に銀行・資産運用などのサービスをバランス良く提供しており、シティは法人向けのサービス(米国は50%程度)、ウェルズ・ファーゴは米国の消費者向けローンに強みを持っています。

これらに対し、JPモルガンは北米を中心に、主に個人・中小企業向けの金融サービス、株式・債券の引受やアドバイザリーなどを行う投資銀行業を行っている特徴があります。

その他、ROE(資本収益率)やROA(資産収益率)など、収益性に関する指標も他3行を上回っています。

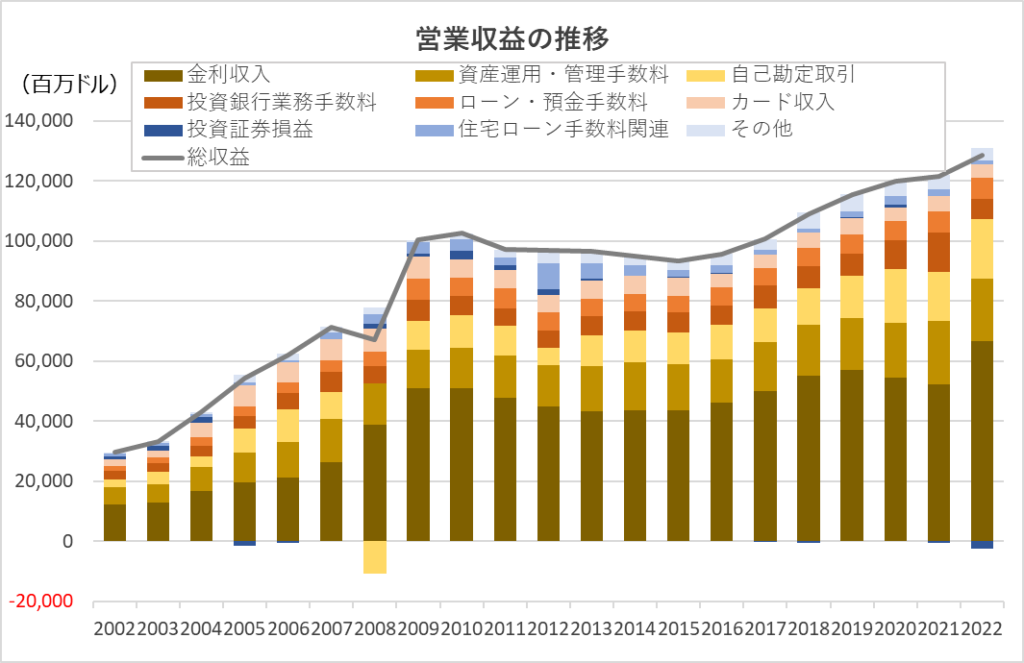

② 金利収入や資産運用、自己勘定取引が主な収益源

伝統的な銀行業務である貸付や債券投資から得られる金利収入が収益の大半を占めています。

JPモルガングループが販売するファンド手数料・金融商品の売買手数料を含む資産運用・管理手数料や、自己資金で行う金融商品やコモディティ、為替などのトレーディング収益(自己勘定取引)が、これに続きます。

その他、貸付や預金の手数料、株式・債券引受などの投資銀行手数料など、様座生サービスを提供しているため、収益源も分散されている印象です。

(同社の2022年年次報告書より)

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● おすすめ高配当株の無料メルマガが毎月届く!↓

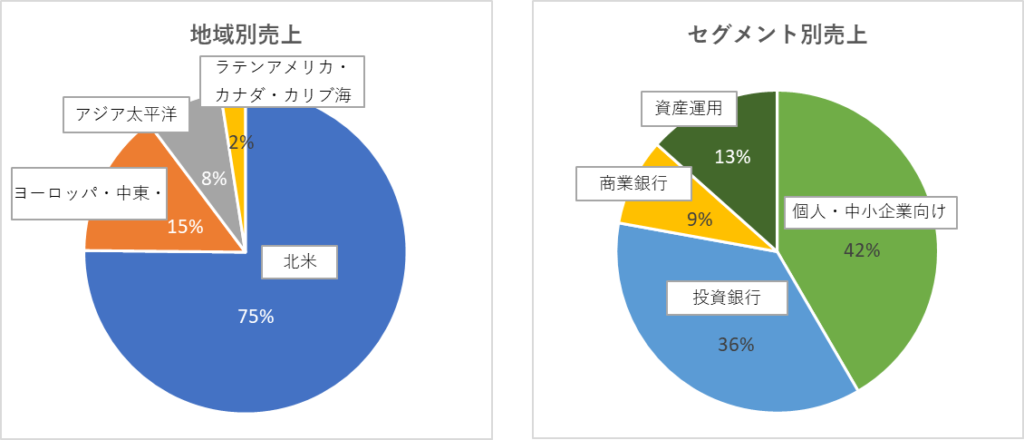

③ 米国を中心に営業

北米が収益の75%近くを占めています。

セグメント別に見た場合、2022年はIPOなどの引受が大きく減少したことにより投資銀行業務の割合が減っていますが、個人・中小企業向けのサービスと概ね同程度の規模です。

財務分析

ここからはJPモルガンの過去の決算数値を見ながら分析していきます。

先に分析のポイントを整理しておきます。

分析のポイント

5~10年の長期的なスパンでの保有を考えた場合、企業の事業が安定的に成長していくとともに、強固な財務体質を持っている必要があります。

このような観点を踏まえると、長期投資を検討する際、決算数値が以下のポイントをクリアしているか確認する必要があると考えています。

- 事業の成長性:

事業が毎期着実に成長しているか。例えば、景気サイクル等のマクロ環境の影響を受けて大きく売り上げが落ちていないか。 - 収益の安定性:

収益が安定的に発生しているか。例えば、売上の成長以上に売上コストや営業費等が増加し、最終利益が出ないような構造になっていないか。 - 財務の健全性:

・銀行の場合、財務健全性指標に問題が無いか。

この3つのポイントから分析していきましょう。

事業の成長性

ここでは、過去の売上やEPS、株価の推移から、今後の成長性を分析していきます。

※ことわりが無い限り、これ以降の数値データは年次報告書(10-K)の情報を使用しています。

①2010年代後半から営業収益は持ち直し

過去20年間における営業収益の推移を見ると、2008年の金融危機時にはトレーディング収益(自己勘定取引)が大きく落ち込みました。

その後はいったん回復し、2011年以降は金利低下の影響を受け、収益の要である金利収入がしばらく落ち込みますが、運用資産の増加に伴い収益も2016年から徐々に拡大しています。

結果として、2022年の収益は20年前から約4倍に増加しています。

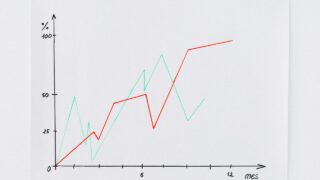

(参考:2001年から直近までの各年限の金利)

(TradingViewより)

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● おすすめ高配当株の無料メルマガが毎月届く!↓

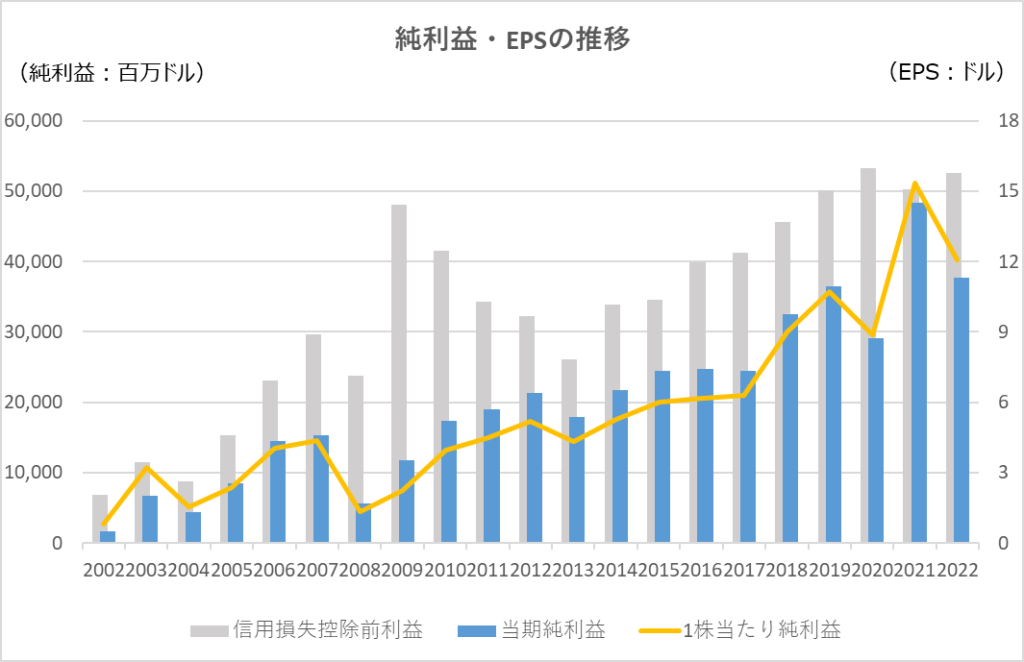

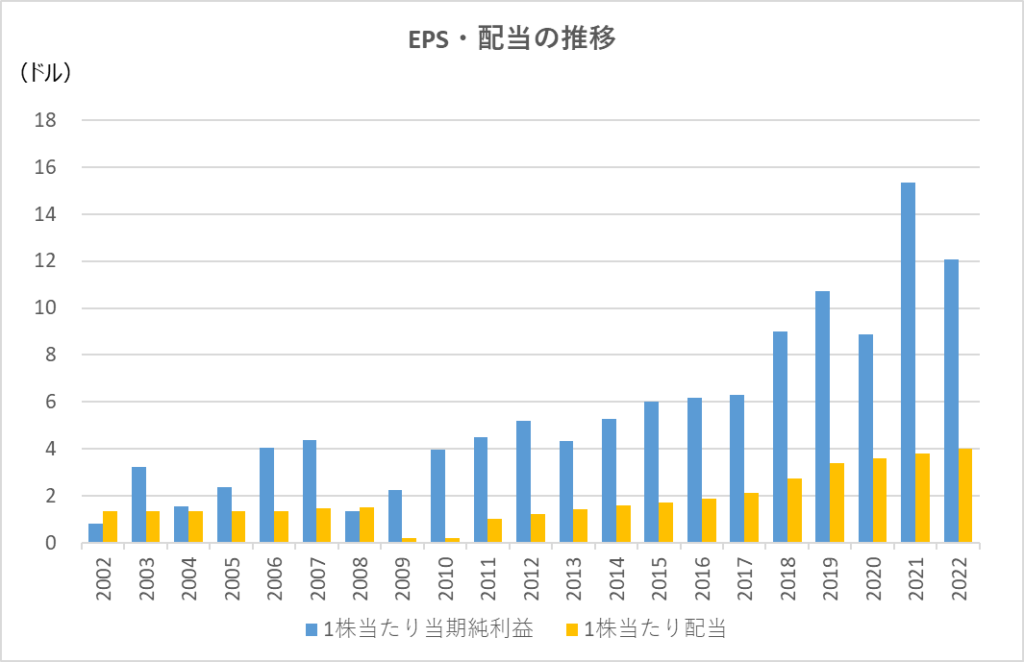

② 純利益も順調に増加

純利益、EPSも過去20年間で営業収益と概ね同様の動きを見せています。

2022年は前年比で純利益が落ち込んでいるように見えます。

ただ、2020年にコロナ禍でローンなどの貸倒を見込み計上した損失を、2021年に戻し入れた(想定より貸倒が軽く済む見込みとなった)関係で、2021年の業績が通常より良く見えていることが主な原因です。

この見込損失を計上する前の「信用損失控除前利益」(グレーの棒グラフ)で見ると、2022年もその前2年間と同水準の利益を計上しており、稼ぐ力は落ちていないことが分かります。

このように、銀行の決算では、経済環境などの悪化を見越して計上する見込損失が、短期的には純利益やEPSに大きく影響します。

長期投資では、こういった短期的な影響を排除して、長期的な視点での利益が伸びているかを上手く見ていくことがポイントだといえます。

純利益:2002年 16億ドル → 2022年 376億ドル

EPS(一株当たり純利益):2002年 0.80ドル → 2022年 12.09ドル

③ 高金利が続けば業績は拡大

先ほど述べたとおり、JPモルガンの収益の大半は金利収入です。

長年にわたって低下していた金利は、例えば10年物の国債金利は、インフレに伴い2022年から始まったFRBによる利上げの影響で、コロナ禍の1%を下回る水準から一時期は4%を超えました。

今後もインフレの高止まりにより金利が高い水準で推移すれば、JPモルガンの業績についても拡大が見込まれます。

ちなみに、著名投資家の一人であるハワード・マークスは、金利が低下する時代は終わり、債券投資に妙味があるとのメモを公表しています。

● ハワード・マークスが考える金利が低下する時代の終焉↓

債券投資は性に合わないという方は、銀行株への投資で高金利の恩恵を得るのもありかも知れません。

④ 今後見込まれる景気後退の影響

ただし、2023年3月のFOMC議事要旨でもリセッションについて言及がありましたが、2023年後半に来る可能性があるといわれる景気後退を受けて、FRBがどの程度利下げするか、市場金利にどの程度のインパクトを与えるか不透明な面もあります。

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● おすすめ高配当株の無料メルマガが毎月届く!↓

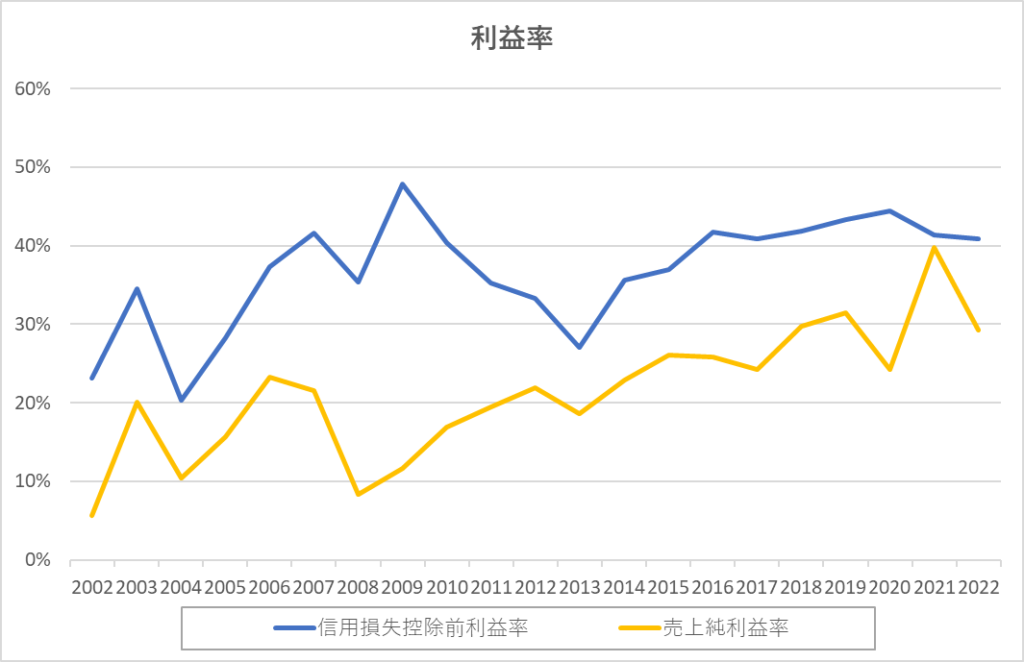

収益の安定性

ここでは、以下の3つの収益指標を見ていきます。

- 粗利益率:(売上-売上原価)÷売上

- 営業利益率:営業利益(売上利益 ー 販管費)÷ 売上

- 売上純利益率:当期純利益 ÷ 売上

これらはいずれも、売上からどの程度の割合の利益を生み出せているかを測る指標で、高いほど経営効率が高いこと、つまり効率よく利益を出していることを示します。

ただし、JPモルガンは損益計算書の構造上、売上原価と販管費が明確に区分されていないため、利益率は信用損失控除前利益率(経常利益に近い数値)と売上純利益率を見ていきます。

利益率はこの20年間で改善傾向にあり、売上純利益率は2008年の金融危機以前は10~20%の水準でしたが、現在は30%付近まで上昇しています。

セグメント別に見た場合、ここ10年で、大きな割合を占める個人・中小企業向けと投資銀行業務の営業率に改善が見られたことから、全体の利益率が上昇していることが分かります。

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● おすすめ高配当株の無料メルマガが毎月届く!↓

財務の健全性

ここでは、財務面の健全性を確認します。

① 銀行の財務健全性は規制で厳しく管理されている

米国の銀行は、信用提供などを通じて金融システムや実体経済に多大な影響を及ぼすことから、厳しい資本規制が課されています。

具体的には、リスクアセットに対する自己資本の割合が一定水準を上回るよう求められています。

ここでは細かい内容の説明は省き、他の米国大手銀行グループと比較することで、健全性を確認していきましょう。

② JPモルガンの財務健全性は他の米銀と比べても高い

下のグラフは過去3年間の自己資本比率(Total Capital Ratio)を比較したものです。

米国の資本規制では、大手銀行はこの比率を一定水準以上に維持することが求められています。

JPモルガンはより高い水準を維持しており、財務健全性は高いといえます。

(各社の年次報告書より)

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● おすすめ高配当株の無料メルマガが毎月届く!↓

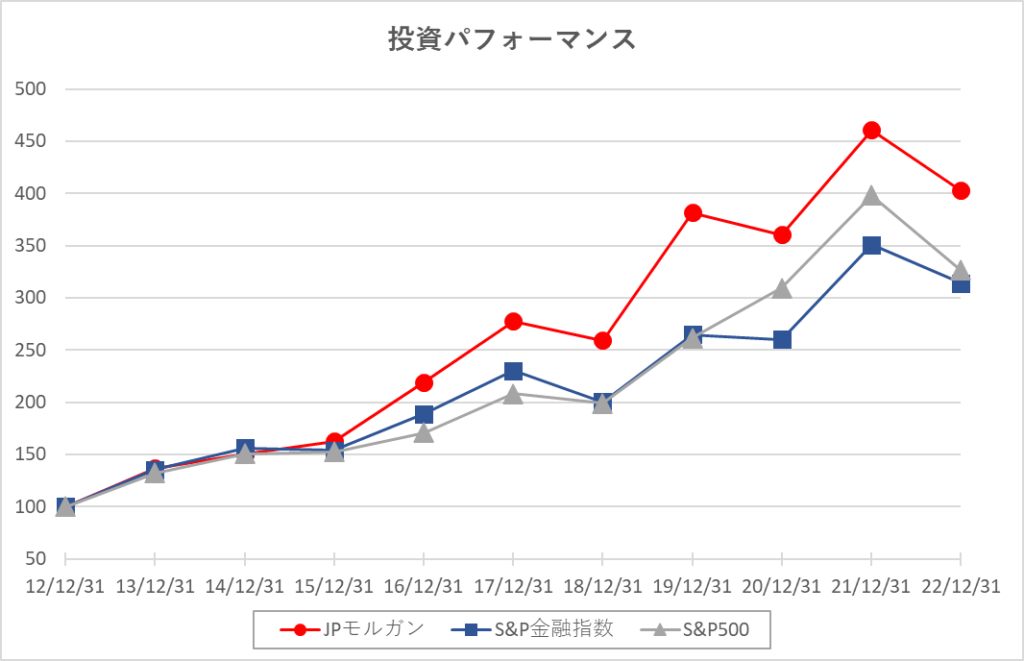

投資パフォーマンス

最後に、投資パフォーマンスについて整理します。

過去10年間のパフォーマンスはS&P500を上回る

2022年までの過去10年間の投資パフォーマンス(配当考慮済み)を見てみましょう。

S&P500やS&P金融セクター指数が約3倍の水準に上昇しているのに対し、JPモルガンは4倍で市場平均を上回っています。

(配当は再投資したと仮定)

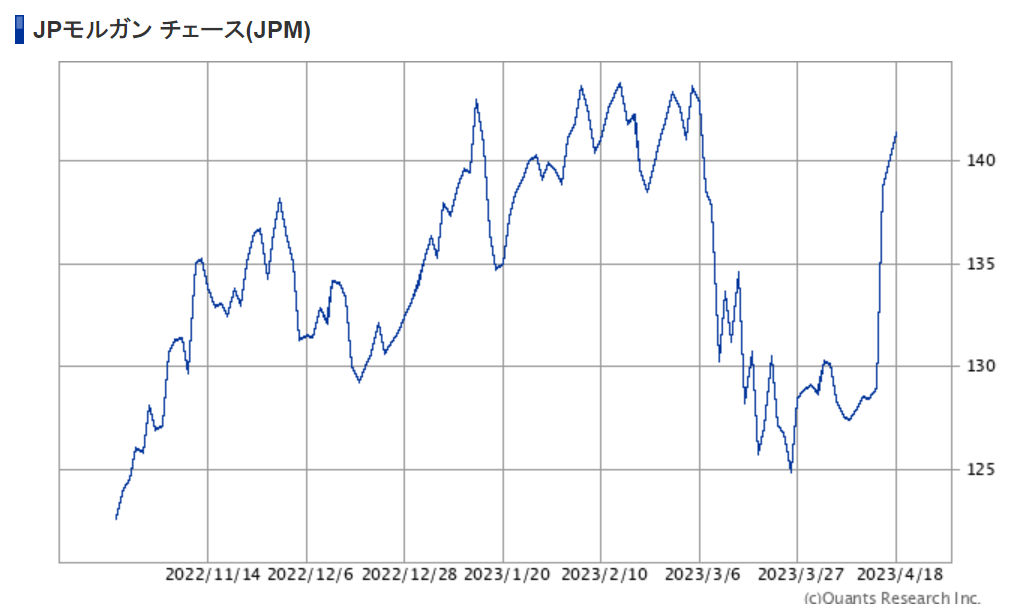

① ここ2か月間の株価は乱高下

下のグラフは2023年4月までの半年間の値動きを示しています。

2023年2月までは115ドル付近で推移していましたが、シリコンバレー銀行の破綻や地銀の取り付け騒ぎなど、一連の銀行の信用不安で3月に大きく落ち込んでいます。

その後、つい最近の4月14日に発表された2023年1Q決算が市場予想をかなり上回るサプライズで、1日で7%近く上昇しました。

(SBI証券ホームページより)

② エントリーの水準として140ドル近辺は悪くない

2023年4月時点での予想PER(予想利益に基づくPER)は約10倍です。

S&P500の約18倍と比較するとだいぶ低い水準ですが、他3行も7~8倍程度で、銀行としてはほどほどの水準です。

過去の実績PERは10倍程度を推移しており、現在の株価も考慮すると、狙っている人にとっては、少しづつ買っていくエントリータイミングとして悪くないように思います。

③ 予想配当利回りは3%近い水準

大手銀行はS&P500の中でも配当率が比較的高く、JPモルガンも同様、予想配当利回りは約2.9%(2023年4月時点)です。

ここ10年間ほどは増配を維持しており、配当に積極的といえます。

まとめ

ここまで、JPモルガンの成長性・収益性・健全性、投資パフォーマンスについて見てきました。

まとめると、JPモルガンは米国最大規模を誇る銀行グループであり、今後も高金利が続けば業績の拡大が見込まれるため、買いたい人は株価140ドル近辺で少しづつ買っていくのもあり、と考えます。

このような銘柄分析のほか、銘柄の選び方や投資の勉強方法など、投資を始めたばかりの方に向けて有益な情報をまとめています。

ぜひご覧ください。

なお、最後となりますが、投資の世界に絶対はありません。ここまでの分析は参考程度に見ていただき、投資判断は自己責任でお願いします。

●このブログで人気の記事

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

※無料のオンライン動画セミナーで体験受講が可能です。私も視聴しましたが、特に初心者の方は、投資に対する姿勢を勉強する意味でも見るだけの価値があると思います。動画の中で有料講座の紹介はありますが、強引な勧誘はありません。

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● おすすめ高配当株の無料メルマガが毎月届く!↓

※この記事に記載した内容はブログ運営者の個人的な意見やアイディアを述べたものであり、専門的なアドバイスを示すものではありません。特定の銘柄への投資を推奨するものではなく、投資の判断・実行は自己責任でお願いします。

.jpg)

-e1682500055391-640x360.jpg)

-e1690096784116-640x360.jpg)

-150x150.jpg)