米国の個別株に挑戦してみたいけど、どれを選んだらいいか分からない。

人気の銘柄や専門家、インフルエンサーのおすすめ銘柄を買ってみたいけど、もうちょっと中身が分からないと不安。。。

ここでは、そんな人たちに向けて、投資家の間で人気の銘柄や注目を浴びている銘柄について、主に長期的な保有に適しているか、事業内容の解説も加えながら、過去10年以上の財務数値を分析していきます。

銘柄を選ぶ際のヒントに少しでもなれば幸いです。

今回は、圧倒的なブランド力を持つ世界最大のノンアルコール飲料メーカーである、コカ・コーラ(KO)です。

この記事を読むことで、

● コカ・コーラ株は長期的な保有に適しているか(他に有望な銘柄は無いか)

● その際、気を付けるべきポイントは何か

が分かるようになります。その他の銘柄についてはこちらから

自己紹介

ブログ運営者のYYです。記事をご覧いただきありがとうございます。

米国個別株やインデックスの長期投資を中心に運用しています。会計士の知識を生かした個別株の銘柄分析や、自身の失敗を踏まえた長期投資での気づなど、役立つ情報をブログにまとめていますので、よろしければ他の記事もご覧になってください。

この記事に記載した内容は、私個人ができる範囲で調べた情報を載せ、個人的な意見をまとめたものであるため、参考として、エンタメ的に楽しんでいただければと思います。

こちらの記事をきっかけに興味を持った銘柄があれば深掘りして調べていただき、より理解が深まれば幸いです。

使用した情報・分析手法は、年次報告書に記載されている決算数値や、一般に公表されている情報を用い、シンプルな分析を行っています。正確でない用語や数値が使われているかも知れませんが、ご容赦ください。

四半期の数値は短期の変動やブレが入るため、考慮していません。

紹介した銘柄について、将来の業績や株価についての言及がある可能性がありますが、その業績や株価を保証するものではありません。

また、その銘柄の保有や売買を勧めるものでは無く、売買はご自身で判断ください。

● 米国高配当株に興味がある方は必見!↓

● 私の投資スタイルと運用額について↓

●今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

● 長期投資でおすすめの銘柄が無料レポートで読める!(Oxfordキャピタルレター 無料レポート)↓

● おすすめ高配当株の無料メルマガが毎月届く!(Oxfordインカムレター 無料メルマガ)↓

結論

まず、この銘柄が長期保有に適しているか、結論から言うと、

成長株のような値上がり益は期待できないが、安定業績から来る高配当が売り。ポートフォリオの一部に入れておくのはあり

(ポイント)

● 世界に誇る圧倒的なブランド力で、大きな成長は無いが収益基盤は堅い

● 65年以上連続増配、3%近い予想配当利回り

● 高配当株は値上がりが期待できない場合が多い。ポートフォリオの一部(感覚だが30%程度)に留めた方がよいのが個人的な意見

と考えています。

判断の理由や具体的なポイントについては、「財務分析」でお話します。

また、同様に配当が高めのおすすめ銘柄として、ジョンソン・エンド・ジョンソンやマクドナルド、P&Gについても分析しています。

銘柄情報

企業情報や事業内容について、簡単に触れておきます。

企業情報

| 業種 | 生活必需品、ノンアルコール飲料 |

| ティッカー | KO |

| 取引市場 | NYSE(ニューヨーク証券取引所) |

| 設立 | 1886年 |

| 上場 | 1950年 |

| 本社所在地 | ジョージア州、アトランタ |

| CEO | ジェームズ・クインシー |

| 従業員数 | 82,500人 |

バフェット銘柄の一つとして有名

コカ・コーラは、アップルと並び、投資の神様ウォーレン・バフェットが率いる投資会社、バークシャー・ハザウェイにおける主要銘柄としても有名です。

● おすすめ高配当株の無料メルマガが毎月届く!(Oxfordインカムレター 無料メルマガ)↓

事業内容

コカ・コーラは、コーラやスプライト、ファンタなど、有名ブランドを200以上の国・地域で展開しているグローバル企業で、100年以上の歴史を誇ります。

米国経済を代表する銘柄の一つであり、ダウ・ジョーンズ工業種30銘柄にも選ばれています。

事業は、EMEA(欧州・中東・アフリカ)、中南米、北米、アジア太平洋、グローバルベンチャー、ボトリング事業の7つから構成されています。

海外が売上の半分以上を占めているため、為替の影響を受けやすく、例えばドル高の場合、海外売上がドル換算ベースだと小さくなります。

(同社2022年の年次報告書より)

コカ・コーラは、自社のボトリング工場で完成した飲料をパッケージングし、小売や流通、卸売業者に納入する一般的な生産・販売だけでなく、生産した飲料の原液やシロップの外部ボトラーへの販売も行っています。

後ほども利益率について触れますが、前者のボトリング事業は完成品まで持っていくため売上には貢献するものの利益率が低く、後者の原液事業(concentrate operations)は売上は小さい一方で利益率は高いビジネスのようです。

飲料ブランドは200以上を展開

コカ・コーラは200以上の世界中で飲料ブランドを展開しており、下は主な飲料ブランドです。

コカ・コーラやファンタ、アクエリアスなど昔からの定番だけでなく、綾鷹、ジョージアなど、日常的に見かけるものも多いですよね。

| カテゴリー | 主なブランド |

|---|---|

| 炭酸系ソフトドリンク | コカ・コーラ ダイエット・コーク ファンタ スプライト |

| ジュース、乳製品 | ミニッツメイド Ades(アーモンドミルク飲料) |

| コーヒー、紅茶 | 綾鷹 コスタ・コーヒー ジョージア |

| 水、清涼飲料水 | AHA(フレーバー付きスパークリングウォーター) アクエリアス いろはす パワーエイド |

| アルコール飲料 | ジャック・コーク(ジャック・ダニエルをコーラで割ったアルコール) 檸檬堂 トポチコ・ハードセルツァー(海外の若者に人気の炭酸系アルコール飲料) |

(同社HPより)

●今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

● おすすめ高配当株の無料メルマガが毎月届く!(Oxfordインカムレター 無料メルマガ)↓

財務分析

ここからはコカ・コーラの過去の決算数値を見ながら分析していきます。

先に分析のポイントを整理しておきます。

分析のポイント

5~10年の長期的なスパンでの保有を考えた場合、企業の事業が安定的に成長していくとともに、強固な財務体質や事業を拡大するためのキャッシュフローを生み出す構造を持っている必要があります。

このような観点を踏まえると、長期投資を検討する際、決算数値が以下のポイントをクリアしているか確認する必要があると考えています。

- 事業の成長性:

事業が毎期着実に成長しているか。例えば、景気サイクル等のマクロ環境の影響を受けて大きく売り上げが落ちていないか。 - 収益の安定性:

収益が安定的に発生しているか。例えば、売上の成長以上に売上コストや営業費等が増加し、最終利益が出ないような構造になっていないか。 - 財務・キャッシュ・フローの健全性:

・借入が業界平均などと比べて極端に多くないか。

・営業活動から現金流入が生じ、事業への成長投資、配当や

自社株買いなどの株主還元に割り当てられているか

(本業から現金流入が無いのに、配当を支払うなど、キャッシュ

フローの健全性を損ねていないか)

この3つのポイントから分析していきましょう。

事業の成長性

ここでは、過去の売上やEPS、株価の推移から、今後の成長性を分析していきます。

※ことわりが無い限り、これ以降の数値データは各社の10-Kの情報を使用しています。

① 売上は増減がありつつも手堅く推移

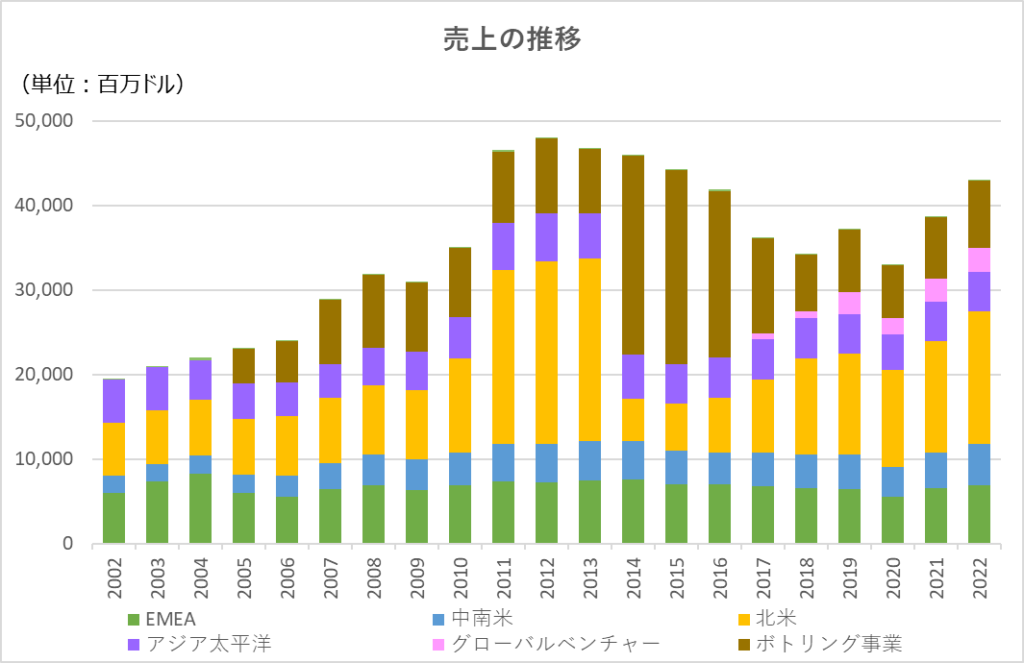

コカ・コーラの過去20年間における売上推移を見ると、2011年に急増した後、2012年をピークに徐々に下がり、2018年から回復しています。

i. ボトリング事業の再編

コカ・コーラは2000年代からグループのボトリング事業再編を進めており、2011年の売上急増は、この再編の一環として、2010年10月にCCE(コカ・コーラ・エンタープライズ社)の北米事業を完全子会社化したことによるものです*。

*コカ・コーラグループの北米やヨーロッパのボトリング事業を担当。それ以前は同社の33%を所有しており、グループ傘下にはあったものの、子会社では無いためグループ売上には算入せず。

(年次報告書(10-K)より)

ちなみに、2011年はいったん北米事業(黄色のグラフ)に入れたが、2014年以降はボトリング事業(茶色のグラフ)に表示変更したものと思われます。

その後、ボトリング事業は2018年にかけて大きく縮小していきます。

2016年:南アフリカ・ドイツのボトリング事業を売却

2017年:中国のボトリング事業のフランチャイズ権を現地フランチャイズ・ボトラーに売却

2018年:カナダ・中南米のボトリング事業をフランチャイズ先に売却

ii. 買収による規模拡大

一方で、2018年にはフィリピンのボトリング事業を完全子会社化しており、この事業の中でも取捨選択を進めています。

また、2019年には成長分野として注目しているコーヒー事業における基盤を築くため、英コーヒー・チェーン大手のコスタ・コーヒーを買収しています。

他にも、2020年には乳製品のフェアライフ(米国)、2021年にはスポーツ飲料を手掛けるボディアーマー(米国)を買収する等、積極的な拡大も行っています。

●今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

● おすすめ高配当株の無料メルマガが毎月届く!(Oxfordインカムレター 無料メルマガ)↓

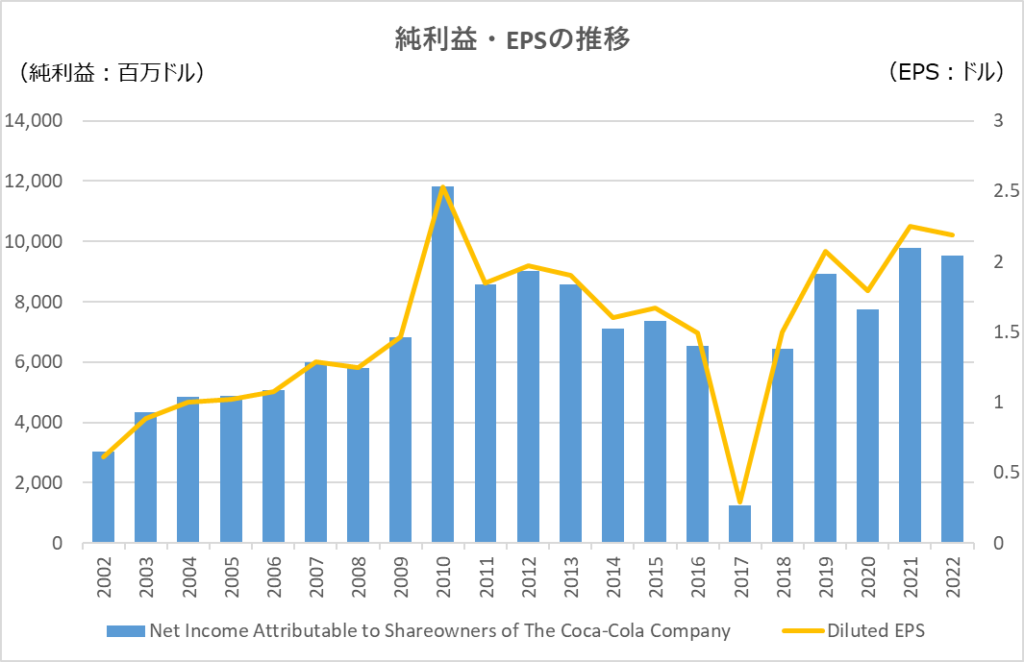

② 純利益、EPSも底堅く推移

純利益、EPSも過去20年間で売上と概ね同様の動きを見せていますが、以下の特殊要因を除くと底堅く推移しています。

2010年の純利益には、一部を保有していたCCEの完全子会社化に伴う持分法再評価益49億ドルが含まれています。

また、2017年に大きく落ち込んでいるのは、その年に米国で成立した減税・雇用法(いわゆる「トランプ減税」)により、国外のグループ会社に留保する利益剰余金に対しても課税されることとなり、税金費用が一時的に大きく増加したためです。

結果として、純利益は20年間で約3倍に増加、EPSは約3.5倍に上昇しています。

純利益:2002年 30億$ → 2022年 95億$(約3倍)

EPS(一株当たり純利益):2002年 $0.62 → 2022年 $2.19(約3.5倍)

③ 過去10年間での株価のパフォーマンスはS&P500を下回る

直近10年間での株式リターン(配当を再投資したと仮定した場合の株価リターン)は+150%程度で、S&P500を下回っています。

特に、2021年までの景気上昇局面でのパフォーマンスを見ると、S&P500の半分程度しか伸びていません。

(年次報告書より作成。10年前の株価を100とした場合の株価の推移。配当は再投資したと仮定)

ポートフォリオの株価変動を抑えるために持つならありか

一方で、2022年に入り、FRBの利上げなどによる市場の景気後退懸念によって、S&P500が大きく下げたのに対し、コカ・コーラはこれまでの成長率を維持しています。

コカ・コーラのような必需品株は、不況時でも消費者のニーズは大きく変わらず、業績が景気の影響を受けにくい特徴があると言われています。

成長株中心にポートフォリオを組んでいる場合、特に市場が不安定になるとポートフォリオの変動も大きくなりがちです。

そうした場合、こういった特徴を持っている必需品株やヘルスケアなどのいわゆるディフェンシブ株をポートフォリオに何割か入れておくことで、変動が抑えられる効果が期待できます。

とはいえ、高配当株の多くは成熟ビジネスでキャッシュを成長投資に回さない分、配当が手元に入ってくるのは魅力的ですが、株価の値上がり益が成長株ほど期待できない場合が多いため、個人的にはポートフォリオに入れる割合はほどほどにしておいた方が良いと考えています。

● おすすめ高配当株の無料メルマガが毎月届く!(Oxfordインカムレター 無料メルマガ)↓

●今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

④ 60年以上の連続増配銘柄

コカ・コーラはP&Gやジョンソン・エンド・ジョンソンと並び、米国株を代表する連続増配銘柄の一つです。

2022年まで60年以上増配しており、裏返せばそれだけの配当増額を支える確実な利益成長を続けてきたといえ、今後も人々の食習慣に大きな変化が無い限り、減配リスクもそれほど高くないと考えられます。

なお、2023年3月時点での予想配当利回りは約2.9%です。

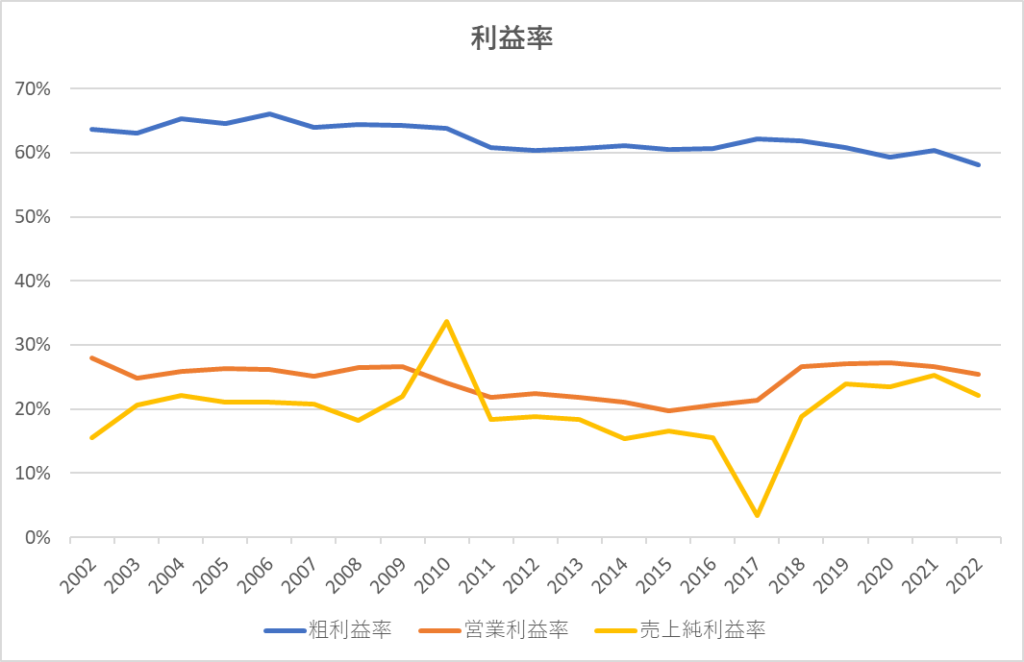

収益の安定性

ここでは、以下の3つの収益指標を見ていきます。

- 粗利益率:(売上-売上原価)÷売上

- 営業利益率:営業利益(売上利益 ー 販管費)÷ 売上

- 売上純利益率:当期純利益 ÷ 売上

これらはいずれも、売上からどの程度の割合の利益を生み出せているかを測る指標で、高いほど経営効率が高いこと、つまり効率よく利益を出していることを示します。

販売価格が大きく崩れにくい飲料メーカーであるため、利益率は手堅く推移しています。

売上純利益率が大きく変動している理由は純利益・EPSのところで述べたとおりで、2010年はCCEの完全子会社化、2017年はトランプ減税の影響によるものです。

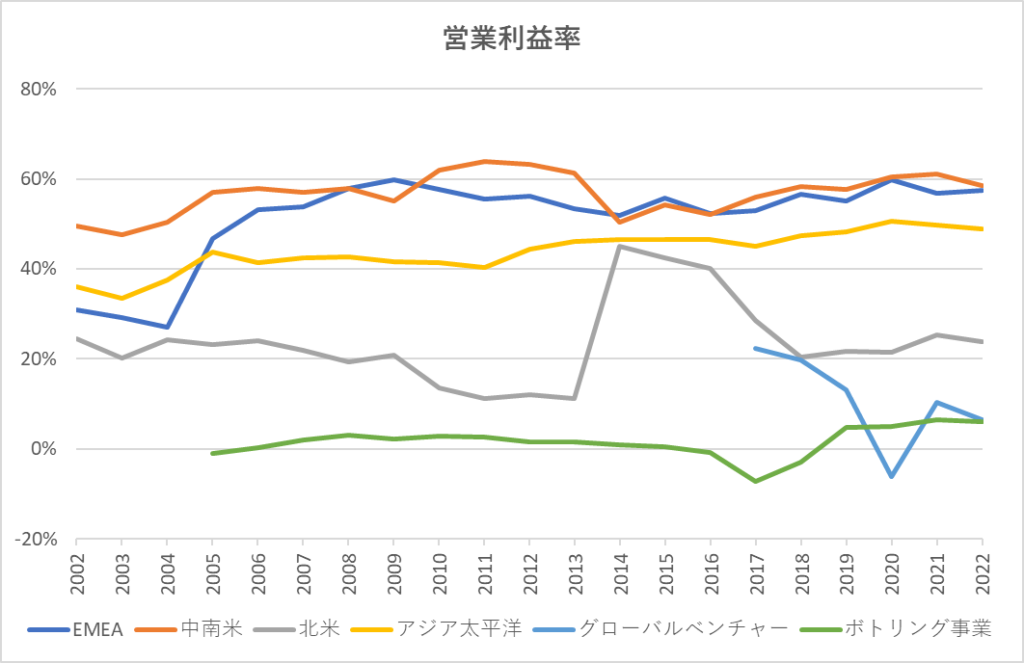

ボトリング事業は利益効率が悪い

事業別の利益率を示したのが以下のグラフです。

事業内容でも触れたとおり、ボトリング事業は利益率が他の事業と比べると低いことが分かります。

●今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

● おすすめ高配当株の無料メルマガが毎月届く!(Oxfordインカムレター 無料メルマガ)↓

財務・キャッシュフローの健全性

ここでは、負債を中心とした財務面と、本業に関わる資金流入・流出のキャッシュフロー面の健全性を確認します。

① 財務面

2022年12月末時点での長期借入金は363億ドルと、純資産258億ドルと比較して若干高めの水準ではあります。

過去数年の営業キャッシュ・フローは概ね100億ドルで、これを全て返済に充当すると仮定した単純計算で、3~4年で返済可能であることから、現時点ではそこまで財務面では大きな問題はないといえます。

② キャッシュ・フロー面

下の図は、各年で本業からの資金流入を示す営業キャッシュ・フローを左側に、その使途として事業成長に必要な資本的支出や株主への還元である配当金、自社株買い(一株当たり純利益の増加で株主利益に貢献)の資金流出を右側に並べたグラフです。

成長銘柄と大きく違う点は、成熟企業らしく、事業成長に向けた資本的支出(オレンジ部分)よりも、株主還元、特に株主配当(黄色)の比重が高い点です。

概ね資金流入と流出のバランスがとれており、キャッシュ・フロー面でも大きな問題はないといえます。

まとめ

ここまで、コカ・コーラの成長性・収益性・健全性について見てきました。

まとめると、コカ・コーラは、強固なブランドを背景に安定した利益構造を持っており、引き続き安定配当が期待できる銘柄であると考えます。

その他にも、特に、投資を始めたばかりの方に向けて有益な情報をまとめています。

ぜひご覧ください。

●投資初心者の方へおすすめの記事

●このブログで人気の記事

●今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

※無料のオンライン動画セミナーで体験受講が可能です。私も視聴しましたが、特に初心者の方は、投資に対する姿勢を勉強する意味でも見るだけの価値があると思います。動画の中で有料講座の紹介はありますが、強引な勧誘はありません。

※この記事に記載した内容はブログ運営者の個人的な意見やアイディアを述べたものであり、専門的なアドバイスを示すものではありません。特定の銘柄への投資を推奨するものではなく、投資の判断・実行は自己責任でお願いします。

.jpg)

-150x150.jpg)