こんにちは、ここ最近、米国市場は力強い上がりを見せる日もあれば翌日大きく下がったりするので、気を張って見ていると疲れてしまいますね。

私は、短期の株価は水物と割り切り、自分の狙っている銘柄で売られ過ぎのものがあれば少しずつ買い増しているところです。

さて、今の相場ではだいぶ先の話になりそうですが、今回の記事では、ハワード・マークスのメモ「Selling Out(2022.1.13)」を基に、意外と難しい長期投資における売りのタイミングについての原則を紹介します。

ただ、それだけだとちょっと面白みに欠けるので、これまでの私の投資経験を踏まえた具体的なアイディアもお話します。

長期投資は基本的には持ち続けることが前提と言われていますが、運用が趣味ではない限り、どこかで利益を確定し、自分のやりたいことや生活費に充てることがゴールとなります。

そのためには、一度自分の中で、「こうなったら売る」という方針を持っておくことが大事ですし、後々迷いが生じないと考えています。

「売りのタイミング」を考えるにあたって今回の記事が参考になれば幸いです。

この記事を読むことで、

- 保有している株式をいつ売るべきか、長期保有における原則について理解する

- 反対に、売ってはいけない場面を理解する

ことができます。

また、他にもハワード・マークスのメモから投資のヒントをまとめていますので、読んでいただければ幸いです。

● 長期投資家が気にすべきでない情報とは何か↓

● 優れた投資家になるために必要な思考↓

● 今までの投資戦略はこれからも通じるのか↓

【広告】無料のオンライン動画で投資講座の体験受講が可能!詳細は下のリンクから

そもそもハワード・マークスとは誰か

ハワード・マークスを知らない方もいらっしゃるかも知れませんので、念のため。

世界最大級の運用会社会長。バフェットも著書を愛読

ハワード・マークスは世界最大規模の投資運用会社オークツリー・キャピタルの創業者兼会長であり、長期投資家のバイブルである『投資で一番大切な20の教え 賢い投資家になるための隠れた常識』の著者です。

あのウォーレン・バフェットが、「極めて稀に見る、実益のある本」と認め、本書を大量購入し、彼が会長を務めるバークシャー・ハザウェイの株主総会で配布したエピソードはあまりにも有名です。

『投資で一番大切な20の教え 賢い投資家になるための隠れた常識』

他には見られない分析・哲学

ハワード・マークスは、「経済環境の予測に意味は無い(誰も正確に当てられる者はいない)、それよりも投資先の分析に時間を割くべき」、「マーケットは振り子のように、高過ぎる地点と低過ぎる地点を行き来する」といったように、特に長期の目線で、ハッとさせられる分析や投資哲学を、独特の言い回しで上記の書籍やメディアを通じて発信しています。

まだ書籍を読んだことが無い方は、是非一度手に取ってみることをお勧めします。

最近のメディア出演はこちら↓

ハワード・マークスの考え

それでは早速、長期投資における売るタイミングについて、ハワード・マークスの考えをまとめていきます。

始めに、「株価が上昇した場合」、次に「株価が下落した場合」について解説します。

株価が上昇したら売る

まず、株価が上昇したら売ることについて、彼はこう指摘しています。

多くの人は、後悔や恥ずかしさといった不快な感情を避けるために、多くの時間と労力を費やしている。 投資家にとって、大きな利益が立ち消える様を見る以上に自責の念に駆られることがあるだろうか。

また、ある四半期は大儲けしたことを顧客に報告し、その次の四半期にはその持分から含み損が出ている理由を説明しなければならないプロの投資家はどうだろうか?

このような結果を避けるために、利益を実現したいと思うのが人間というものだ。

(中略)

私は報われている資産を売って利益を出すことを否定しない。だが、ただ単に上昇しただけで売ることは道理が無い。

「価格が上昇したから売る」のは、投資家の心理的な欲求を満たすために行うものであり、合理的な理由がない限り、止めるべきだと指摘しています。

ここでは機関投資家を例に挙げていますが、個人投資家でも同じことで、少しでも利益が出たら焦って利確したくなるし誰かに言いたくなる、もしその機会を逃せば後悔する、という気持ちに私も良くなりますが、どれも心理的な理由ばかりなんですよね。

後の説明でも出てくるのですが、売ろうとしている銘柄、企業に何の変化もないのに、自身の焦りや自慢、後悔したくないという心理的な理由で売ってしまうのは間違っているということです。

【広告】無料のオンライン動画で投資講座の体験受講が可能!詳細は下のリンクから

株価が下がったら売る

株価が下がったら売る、これはそもそも投資の大原則である「安く買って高く売る」に反する行動です。

ただ、実際には多くの投資家がこうした間違った行動をとっていて、下落に狼狽した投資家が売り、その他の投資家の売りを呼ぶ相場の暴落は、まさにそれを示しています。

ある投資家の心境の変化

ちょっと下がったくらいじゃそんなうろたえないよ、と思いそうですが、株価の動きに関する投資家の心境の変化について、ハワード・マークスが非常に痛いところを突いていたので紹介します。

ー ある投資家が何かを100ドルで買い、120ドルに上がった。

何かを掴んだみたいだ。追加投資しよう

ー さらに150ドルに上がると、

これで確信が持てた。2倍になるぞ!

ー 一方で、90ドルに下がると、

平均コストを下げるために、ポジションを増やそう(いわゆるナンピン買い)

ー と言うが、さらに75ドルまで下がると、

これ以上買い増しする前に、自分の理論が合っているか確認しよう

ー と結論付ける。50ドルになれば、

落ち着くまで、買い増すのは止めよう。。。

ー と言い、20ドルになれば

このままだとゼロになる、助けてくれ!

実際に自分の持っている株がこんな状況になったら、こんな気持ちになって、投げ売りしてしまいそうですよね。

【広告】無料のオンライン動画で投資講座の体験受講が可能!詳細は下のリンクから

いつ売るべきなのか

「株価が上がったから売る」のはダメ、「株価が下がったから売る」のもダメだとすれば、いつ売るべきなのか。

ここで、ハワード・マークスは彼の息子アンドリューとの会話形式で、どうなったら売るべきかを説いています。

① 株価が上がったぞ、どうする?

なあ、XYZ社の株価が今年に入って50%も上昇してPERも30倍になったよ。いくらか利確して見るか?

父さん、僕はトレーダー(原文:seller)じゃないんだ。なぜ売ると思うの?

いやあ、もしかしたらここで売れば

(a)これだけ値上がりしているから

(b)全部を不意にしないように一部だけでも利益はとっておきたい

(c)このバリュエーションは過大で一過性かも知れない

(d)なにより、利益を出して破産した人は一人もいないだろ?

そうだね、でも一方で、

(a)僕は株式はトレードするための紙切れじゃなくて、ビジネスの所有権を一部保有することだと考えているし

(b)この会社はまだとてつもない可能性を秘めてる

(c)短期的な下振れなら耐えられるし、そんなリスクがあるからこそ、株を買うチャンスがある

(d)結局のところ、重要なのは長期的な視点だけだよ。

でも、もし短期的には過大評価だった場合、持分の少しは売って利益を得ておいた方がいいんじゃないか?その方が、もし下落しても(a)後悔は少なくなるし、(b)また安く買えるチャンスがあるだろ?

もし、とてつもない可能性と力強い勢いがあって、優れた経営陣が率いている非上場株を持っていたら、満額を提示されたとしても絶対売らないよ。そんな銘柄には滅多にお目にかかれないし、大抵は手放すのは間違いさ。

それに、短期的な株価の変動を予想するよりも、会社の長期的な業績を予想する方がはるかに分かりやすいよね。

そうすると、株を売ることは考えていないってことかい?

理論上はあるけど、(a)ファンダメンタルが自分の思っていた通りになっているかどうか(*1)、(b)その売る機会から得られる納得感(原文:comfort)も考慮して他の機会と比べてどうなのかに大きく左右されるよ。

*1:経済環境や会社の業績などの要因を考慮して、売るべき価格、タイミングが来ている

② 株式の成長と可能性は失われたか?

つまり、長期投資では、基本的にはその会社が当初見込んだ成長と可能性を見せている限りは売らない、反対に言えば、これらの要素が失われたり、もっと他に魅力的な投資先があれば売る、ということになります。

これは「いい銘柄を買って持ち続ける=バイ・アンド・ホールド」の考えに繋がってくるのですが、気を付けなければいけないのは、買った後も、業績などのファンダメンタルが、当初の想定通りにうまくいっているか、確認する必要がある点です。

そうでないと、放置している間にかその会社の価値が失われていて、売却機会を逃す可能性があります。

すなわち、「バイ・アンド・ホールド」ではなく、「バイ・アンド・ホームワーク」です。

③ でも、この後一時的に株価が下落するとしたらどうする?

上の会話の中でも出てきましたが、将来どこかで一時的な株価の下落が予想されていても本当に売るべきでは無いのか、気になるところです。

ちょうど今、米国における過度のインフレや利上げによる景気後退や株価下落の懸念が投資家の間でも話題になっていますよね。

こうした戦略についてハワード・マークスはこう答えています。

- 一時的な下落に備えるために、長期的に有望と思われるものを売るのはどうなのか(考えと行動が矛盾していないか?)

- 下落が起こらないかも知れないとすると、(たくさんある)間違いに至る方法がまた一つ増えることになる

- バークシャーの副会長であるチャーリー・マンガーは、マーケット・タイミングを計るために売ることは、投資家に2つの間違う道をもたらすと指摘している

①下落が起こるか起こらないか、そして、②もし起こった場合、再び投資するタイミングを見極めなければならない

また、一度売却した後、下落が起こり再び投資するタイミングが来るまで、その売った代金を何で待機するか決めなければならないため、道は3通りあるかも知れない - あまりに頻繁に売ることで下落を避けた人は、自分の才能に酔いしれて、結果的に安値でポジションを復活させることができないかも知れない。正しい売り手であっても、永続的な価値を生み出すことができないことがある

- 最後に、もしあなたが間違っていて下落がなかったらどうするのか? その場合、その後の上昇を逃し、もう戻れないか、より高い値段で買い戻すことになる。

これらをうまくやれる状況や、こうした機会を生かせるスキルを持った投資家は非常に限られている。

若干分かりづらいので、要点を絞って補足すると、

1)下落を予想して売って、また買い戻すという行動は、持ち続けるのと比べて、売る・買うという行動の選択肢を増やすので間違うリスクが増える

2)予想が間違っていたら、上昇の機会を逃すか小さくしか上昇を取れず、結局高くつく

ということです。

持っている株が下がった時はこんなことができたら良かったのにな、とどうしても思ってしまいますが、よほど相場歴が長くない限りマーケットを読むのは難しいですし、反論のしようがないですね。

【広告】無料のオンライン動画で投資講座の体験受講が可能!詳細は下のリンクから

④ 売りのタイミングに関する結論

こうした議論を踏まえて、ハワード・マークスはこう結論付けています。

- 投資家は、各資産のポテンシャルに関する予想に基づいて投資判断すべきである

- ただ単に上がったからとか、ポジションが増えたからといった理由で売るべきではない

- もちろん、保有しているポジション量を制限する合理的な理由はありえる

- だが、そのあるべき上限を科学的に計算する方法は無い

言い換えれば、ポジションを縮小するか、完全に売り払うかの決断は、投資における他の全ての事柄と同様に、判断に委ねられる。

最後は何の答えにもなっていない気もしますが、個人的には保有している企業のビジネスを取り巻く環境やその成長性に疑うところが無い限りは、持ち続けるべきなんだろうと理解しています。

売りに関する私の解釈・考え

長期ではこうした原則をもって投資していく必要があると思うのですが、自分の好きなように運用できるというのが個人投資家の醍醐味で、もう少し柔軟にできないかなとも思いますよね。

そこで、上記のハワード・マークスの考えも踏まえて、長期投資における「売り」について、私が考えていることを3つ紹介して終わります。

少しは利確した方が投資は楽しい

まず、持ち続けていた方が結果的に利益は大きくなるとは思うものの、投資家としては利確して安心したい、実現利益を得たことを実感したいという気持ちは出てきますよね。

私は、投資の楽しさを味わう意味でも、また、少しは利確した方が心理的に安心できるのであれば、一部を利確するのは全く問題ないと考えています。

① 一部を利確する具体的な方法

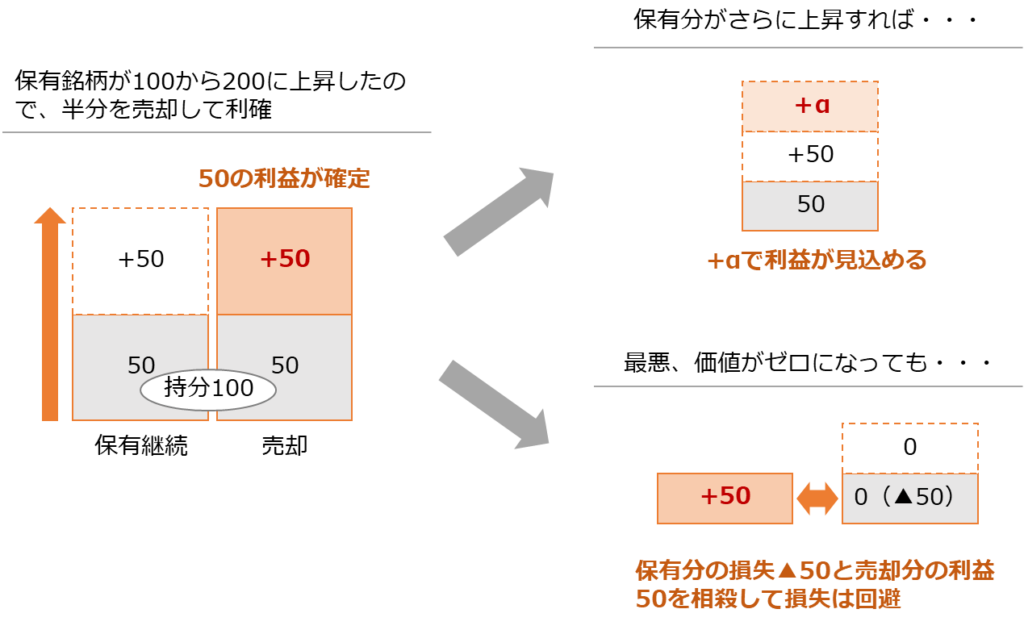

では、どんな基準で一部を利確するのか、具体的な方法として、例えば、株価が2倍になったらその半分は利確しておくというのもたまに聞きますね。

株価が2倍になった際に、持分の半分を利確しておけば、残り半分の価値が上がればさらに利益を追えるし、逆にゼロになっても利益はプラスマイナスゼロで痛くないというのが理由です。

これはこれで合理的ですし、2倍までいかなくても、50%上昇したら持分の1/5を利確するとか、そういったルールを設けるのも良いのではないかと思います。

② 著名投資家ジム・クレイマーも自身のファンドでは一部利確を採用

アメリカの著名な投資家ジム・クレイマーが運営している、米国株に長期投資するCNBCのチャリティファンドでも、一部を利確する方法を採用しています。

具体的には、市場が買われ過ぎの状態(S&Pオシレーターの数値が4%以上)になったら、ポートフォリオの中で割合が大きくなった銘柄の一部を売却してリバランスをするというものです。

ただ、私が調べた限りでは、残念ながら、S&Pオシレーターは無料では公開されていないようです。

CNBC Investing Clubの会員(有料)になると、ファンドのポートフォリオや売買が見られるようになり、取引の際にS&Pオシレーターの数値も参考に紹介されるのですが、見ていると概ねRSIの一般的な指数と売り買いのシグナルは変わらないので、RSIを使って判断するのも良いのではないかと思います。

【広告】無料のオンライン動画で投資講座の体験受講が可能!詳細は下のリンクから

本当に良いと思った銘柄以外は買わない

また、そもそも売り時を考えてしまうような銘柄を持たないという意味で、本当に良いと思った銘柄以外は買わないのも一つだと考えています。

特に、上昇している銘柄に安易に飛び乗ってしまうと、上がっているという理由だけで持つため、下がった時に握力が弱くなります。

私の場合、どうしても気になる銘柄があれば、まずは3~4株だけ買ってみて、その間にその銘柄について過去の業績やパフォーマンスを調べて、問題なさそうであれば本格的に買い増していく、という方法を取っています。

下落してストレスになるなら、持分を減らす

また、ハワード・マークスはポジションを減らすことに否定的でしたが、もし株価が下がって精神的にストレスがかかってしまうようであれば、持っているリスク量が多すぎる可能性があります。

先ほども述べたように、投資は楽しむことが大事ですし、何よりもストレスがかかっている状態だと正しい投資判断ができなくなります。

合理的な理由がない限り売らない方が良いとはいえ、下落でストレスがかかるようであれば、持分の一部を削るなどして、精神的な負担を軽くした方が結果的には良いです。

まとめ

今回は、長期投資における売りのタイミングについて、ハワード・マークスの考えを中心にお話しました。

引き続き、米国株市場は揺さぶられる状況が続きそうですが、長期投資の観点では買いのチャンスだと私は思っています。

十分なキャッシュを横において精神的な余裕を保ちながら、下落も楽しんでいきましょう。

●銘柄分析に興味がある方はこちら

●どんな銘柄でポートフォリオを組むべきか悩んでいる方はこちら↓

●長期投資も含めた投資手法全般について、もっと体系的に質問しながら学びたい方へ↓

※無料のオンライン動画セミナーで体験受講が可能です。私も視聴しましたが、特に初心者の方は、投資に対する姿勢を勉強する意味でも見るだけの価値があると思います。動画の中で有料講座の紹介はありますが、強引な勧誘はありません。

※この記事に記載した内容はブログ運営者の個人的な意見やアイディアを述べたものであり、専門的なアドバイスを示すものではありません。特定の銘柄への投資を推奨するものではなく、投資の判断・実行は自己責任でお願いします。

-150x150.jpg)