良い銘柄に投資しているはずなのに思ったようなリターンが出ない、周りを見れば儲かっている人がたくさんいるのに自分は含み損ばかり、そんな方はもしかしたら、無意識に投資家の群衆心理に陥っているかも知れません。

この記事では、そんな平凡な投資家から一歩抜け出して、優れたリターンを生み出す2つの思考について、世界最大規模の資産運用会社オークツリーキャピタルの創業者兼会長であるハワード・マークスのメモ(I Beg to Differ:同意しかねる, 2022年7月26日)を基に、私なりの解釈を交えながらまとめたいと思います。

この記事を読むことで、

優れたリターンを得るために、投資家として必要な3つの基本的な思考を学ぶ

ことができます。

なお、ここに載せている内容は、メモの他、ハワード・マークスの有名な著書『投資で一番大切な20の教え』にも記載されています。彼の投資哲学に興味がある方は、是非読んでみてください。

また、他にも彼のメモから投資のヒントをまとめています。読んでいただければ幸いです。

無理にこの思考を取り入れる必要はない

まず最初にお伝えしておきたいのが、この思考は、他の投資家よりも良いリターンを出すために、時間をかけて考え、それなりのリスクを取ることを厭わない方に向いています。

本業で忙しくて投資には時間がかけられない、インデックス並みのリターンが出せれば十分だという方は、無理にこの考え方を取り入れる必要は無いと考えています(例えばS&P500指数への投資でも、過去を振り返れば年平均10%程度のリターンは十分見込めます)。

後ほど説明しますが、一般的な投資家とは違った考えで行動するため、間違えば平均以下のリターンになるリスクがあり、自分の考えが合っているのか精神的なストレスがかかる場面もあると思います。

その前提を踏まえた上で、彼が考える2つの思考について見ていきましょう。

二次的思考

まず一つ目が、「二次的思考」です。

一次的思考は、単純な誰もが思いつく行動

最初に、対称的な思考である一次的思考について、ハワード・マークスの定義はこうです。

- 単純で表面的で、誰もができるものである

- 「この会社の見通しは明るく、株価は上昇するだろう」といった将来に関する意見しか必要としない

- 単純な公式や簡単な答えを求める

例えば、著名投資家やYoutuberなど影響力のある人物が勧める銘柄を鵜呑みにして、本当にこの銘柄の将来性や財務面に問題は無いのか、高値掴みしていないか、自分でよく調べもせずに買ってしまうのは、まさに典型的な一次的思考といえます。

厳しいことを言えば、そういう人は常に誰かの判断に頼って売買するので、自分で判断できず、いつまで経っても投資が上達しないということになります。

もちろん投資は自己責任ですから、最悪下がっても自分の責任だと理解していれば、まだよいのですが。

二次的思考は深く、より多くのことを考える

一方で、二次的思考はより深く複雑で、これができる人は、投資において成功することは、単純とは相反することを理解しています。

二次的思考の人は、こんなことを考えて行動します。

- 将来起こりうる結果は、どの程度の範囲に収まるか

- どのような結果が生じると思うか

- 自分が考えていることが正しい確率はどのくらいか

- コンセンサス(周囲の人間)は、どのように考えているか

- 自分の予想とコンセンサスは、どのように違うか

- その資産の現在の価格は、コンセンサスや自分の意見とどの程度合っているか

- 現在の価格に織り込まれているコンセンサス心理は強気すぎるのか、弱気すぎるのか

- コンセンサスが正しいとした場合、或いは自分が正しいと判断した場合、その資産の価格はどうなるか

パッと見て、考えなければいけないことがたくさんあって難しいですよね。

私もハワード・マークスの考えを参考にしながら長期投資を実践しているつもりですが、これらの全てをきちんと考えて行動できていないのが正直なところです。

また、これだけだとせっかくここまで読んでいただいても理解できず、挫折してしまうので、私の解釈も交えながら、もう少し簡単な例を使って説明します。

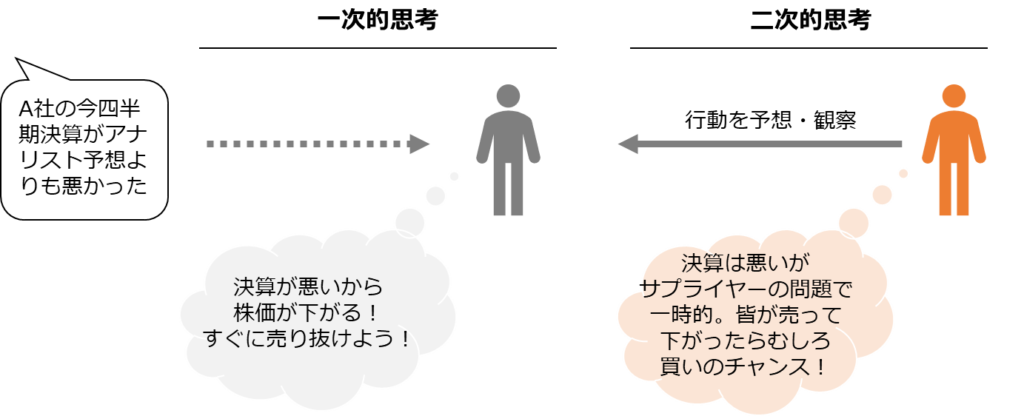

① 一次的思考の群れを眺めるイメージ

これは私のイメージなのですが、二次的思考を持つ人は、周囲の投資家の群れがどう行動するか予想して行動したり、群れを眺めた上で自分に有利な行動を採る人です。

具体的に図を使います。

ここでは、A社について、四半期決算がアナリスト予想よりも悪かった結果がSNSやニュースサイトで流れたとします。

一次的思考の投資家は、情報を受け取って単純な考えで行動するため、「決算が予想よりも悪かったということは、株価にとっては悪材料で下がるぞ。下がる前に市場が空いたらすぐに売ろう。」と考えます。

一方で、二次的思考の投資家は、情報を鵜呑みにせず、その情報の背景や原因を調べた上で、周囲の投資家がどう行動するかを予想・観察して行動します。

この例では、決算を調べてみると、確かに売上が落ちて決算は悪かったもののサプライヤー側の問題であり、B社の市場での競争優位性には影響が無いことが分かりました。そのため、株価が下がればむしろ絶好の買いのチャンスと判断しました。

(逆に、会社が危ういと思えば部分売りして様子を見る、といった判断もあり)

非常に簡略化した例ですが、一次的思考と二次的思考の違いが分かっていただけたと思います。

② 実行する前に一呼吸置くのも一つ

上記でもなかなか難しくてモノにできそうもない場合、私は「一呼吸置いて、2~3日考えてから行動する」というのも、ある意味二次的思考の一つと言えると思います。

例えば、先ほどのB社の悪い決算発表の例であれば、つい市場が開いたらすぐに売りたくなってしまうのですが、そこをグッと我慢して2~3日置いておくということです。

その間に、決算に関して意外と悪くないという分析情報が出てきたり、株価も下げを狙って買う投資家がいて多少戻すこともあります。

そこまで考えてもやはり売る、という判断もあるでしょうし、何も考えずに行動するより、時間をかけて行動の理由を整理できるため、失敗した場合も振り返って改善することができます。

まさに「売り買いは三日待て」という相場格言がこの大切さを表していますね。

逆張り

続いてのアイディアが「逆張り」です。

株式投資ではよく出てくる言葉なのでイメージが湧きやすいと思いますが、改めてなぜこの思考が大事なのか、ロジックも含めて確認していきましょう。

勝つためには逆張りが必要な理由

ハワード・マークスは、勝つために逆張りが必要であることをこう理由づけています。

- マーケットは強気から弱気へ、割高な水準から割安な水準へと劇的に変動する。

- その動きは、「群衆」「ほとんどの人」の行動によって引き起こされる。

- 強気相場が起こるのは、売りたい人よりも買いたい人が多いか、買い手が売り手よりもやる気になっているからである(買い手が優勢でないと、相場は上昇しない)。

- こうして進んだ市場の極端な変動が、変曲点(相場の山や谷)になる。強気と弱気が最大になる時である。

- たとえるなら、最後の一人が買い手になった時が山の頂点となる。

頂点が形成される頃には、全ての買い手が強気の群れに加わっているため、強気はそれ以上進むことができず、相場は上昇できる限界に達する。 - 次の日に一人でも買いから売りに切り替われば、相場は下がり始める。

- つまり、「ほとんどの人が信じている」ことで生まれる極端な状態では、ほとんどの人が間違っていることになる。

- よって、投資の成功のカギは、その逆を行くこと、つまり群衆から離れることにある。

- 他人の間違いに気づく人は、逆張りで大きな利益を得ることができる。

勝つために逆張りが必要であることが合理的に説明されていて、分かりやすいですよね。

単純な逆の行動は効果が無い

それでは、逆張りをどう実践したらよいのでしょうか。

その他の投資家と逆の行動を取るのであれば、例えば市場が下落している時(=他の投資家が売っている時、売りが優勢な時)に買い向かうことが考えられます。

これについてハワード・マークスは、以下のように注意喚起しています。

- 単純すぎる逆張りは意味が無い

- 多くの投資家は常に間違っているわけではなく、また、間違っているからその逆のことをするのが常に正しいというわけでもない

- むしろ、効果的な逆張りであるためには、それを見極める必要がある

つまり、ちゃんと逆張りの使いどころを見極めようということです。

例えば、レンジの中でダラダラと相場が上下を繰り返すような状況では、単に逆張りをしても効果があまり高くありません。

何かのイベントで大きく動き、テクニカル指標などで売られ過ぎになったら買うなど、相場が一方向に大きく傾いた時だけ動く、メリハリの利いた投資も一つかも知れません。

間違うリスクを負う

そして、最後が「間違うリスクを負う」です。

この思考は、実は先ほど話した「逆張り」と取るべき行動は似ているため、考え方の大事なところだけお伝えします。

他の投資家と違うことの重要性

ハワード・マークスは、他の投資家と違うことが重要だと言っており、その理由についてこう述べています。

もし、あなたの投資ポートフォリオがその他の人と似たものであれば、うまくいくかも知れないし、そうでないかも知れないが、人と違うことはできない。そして優位に立つチャンスを得たければ、人と違うことが絶対に必要だ。

要は、人と同じ投資をやっても突き抜けたパフォーマンスは出ないよ、ということです。

必然的に間違うリスクも負うことになる

ただし、他の人と違うということは、必然的に他の人が仮に正しい場合、自分が「間違うリスクを負う」ことになります。

つまり、一歩間違えばその他の平均的な投資家よりも低いリターンになる可能性があり、この点が、冒頭で、無理にこの思考を取り入れる必要は無いとお伝えした理由です。

間違うリスクをできるだけ減らしたい場合、それなりに時間をかけて考える必要があります。

投資にそこまで時間をかけられない方は、下手に人と違う変わった投資をするより、S&P500指数の投資信託などで平均リターンを狙う投資でも、かけた時間対比でのコスパは良い可能性もあります。

最高の投資は不快感から始まる

この思考を実践に移す際の心理について、ハワード・マークスは「最高の投資は不快感から始まる」と表現しています。

このフレーズは、彼が2022年11月にテレ東のインタビューを受けた時にも登場しています。

この際、2008年のリーマンショックに言及し、市場がパニックにあり誰もが金融商品を一刻も早く手放したいと売り急ぐ中、自分だけが逆行して買い向かう心理を「不快」と表現しています。

今思えば絶好の買い場だったわけですが、あの状況で買い向かうのは相当な「不快感」があったと身震いします。

逆に言えば、不快な心理になる状況がチャンスでもあるので、結構相場が下がって冷や汗が流れるような気持ちになった時など、私は買うことを考え始めます。

① みんなが良いと思っているものは安く手に入らない

また、彼は心理的には嫌なものに投資する必要性について、こう説明しています。

多くの人々が好感を持っているもの、つまり、基本的な前提が広く受け入れられ、最近のパフォーマンスが良好で、見通しがバラ色な投資対象がバーゲン価格で入手できることはまずない。

むしろ議論を呼び、人々が悲観的で、最近のパフォーマンスが悪いものに掘り出し物があるのが普通である。

これはGAFAMとバリュー株をイメージしていただくと分かりやすいと思います。

2021年のS&P500指数が過去最高値を付ける辺りまで、誰もがアップルやGoogle、Amazonが世界を支配し、これらのメガテックの向かうところ敵なしと思い込んでいた時、株価やPERはどんどん上昇していきました。

② 見放されている銘柄に掘り出し物がある

一方で、その時には見向きもされなかったバリュー株はその後一気に株価が回復し、ここ1年はむしろ主流になっていますし、PERがGAFAMよりも高い銘柄もざらにありますよね。

これは、その時期の市場でもて囃されている銘柄に乗り換えるような投資では、多少の利益は取れても、優れたリターンは得られないとも解釈できます。

まとめ

ここまで、ハワード・マークスが考える、優れたパフォーマンスを生み出すための思考3つについて、私の解釈も交えながら話しました。

どれも聞けば確かにそうだなと思うものばかりですが、これらをきちんと言葉で表現し、論理立てて説明するハワード・マークスはさすがとしか言えませんね。

●その他のハワード・マークスの考え方をまとめた記事

●長期投資も含めた投資手法全般について、もっと体系的に質問しながら学びたい方へ

※無料のオンライン動画セミナーで体験受講が可能です。私も視聴しましたが、特に初心者の方は、投資に対する姿勢を勉強する意味でも見るだけの価値があると思います。動画の中で有料講座の紹介はありますが、強引な勧誘はありません。

※この記事に記載した内容はブログ運営者の個人的な意見やアイディアを述べたものであり、専門的なアドバイスを示すものではありません。特定の銘柄への投資を推奨するものではなく、投資の判断・実行は自己責任でお願いします。

-150x150.jpg)