2023年も早5か月が過ぎました。

今年もシリコンバレー銀行を始めとした中小銀行の破綻、取り付け騒ぎや、米国債のデフォルト懸念など、株式市場に影響を及ぼす様々な出来事が起こっています。

私もこうしたことで株式市場が大きく動くたび、精神的に揺さぶられながらも、何とか市場から退場せずに生き延びています。

そこで、今回は今年のこれまでの株式市場についての概況とともに、これを踏まえた私の売買・保有状況や、当初立てた投資戦略についてどんなことを考えているか、簡単に紹介したいと思います。

私自身、アドバイスできるほどの知識や経験があるわけではありませんが、曲がりなりにも毎日勉強しながら個別株投資を続けているアマチュア投資家は、こんなことを考えているんだな、と参考にしてもらえれば幸いです。

若干ダラダラと書いているところもありますが、私の頭の整理も兼ねているところがあるため、ご了承ください。

自己紹介

ブログ運営者のYYです。記事をご覧いただきありがとうございます。

米国個別株やインデックスの長期投資を中心に運用しています。会計士の知識を生かした個別株の銘柄分析や、自身の失敗を踏まえた長期投資での気づなど、役立つ情報をブログにまとめていますので、よろしければ他の記事もご覧になってください。

● 当ブログの人気記事↓

● 私の投資スタイルと運用額について↓

経済・景気動向

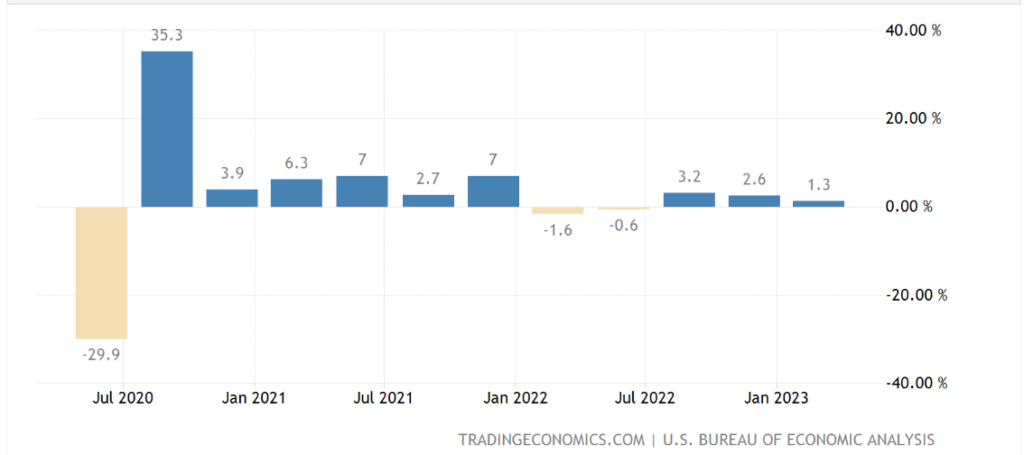

GDPは昨年2四半期連続でマイナス成長を記録し、形式的な景気後退に入ったとも一時期言われていますが、ここまでプラスで底堅く推移しています。

【米国実質GDP成長率(YoY)】

(Trading Viewより)

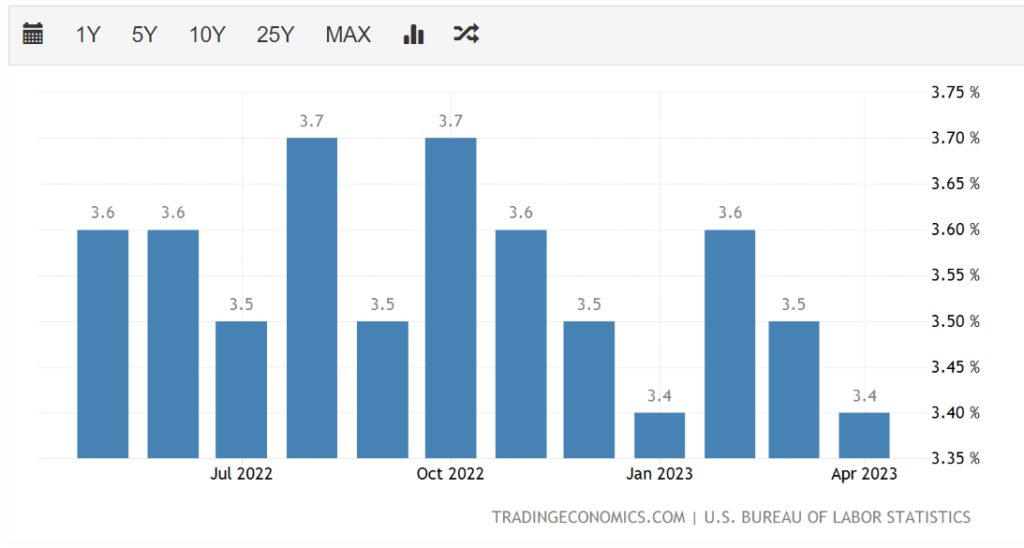

失業率は2023年4月は3.4%と歴史的に見てもかなり低い水準であり、雇用も依然として強い状況にあります。

【米国失業率】

(Trading Viewより)

こうした状況を踏まえると、景気後退はいつ来るのか(もしかしたら既に入っているのか)、来るとしてどのくらいの深さになるのか、予想が難しいところです。

FRBは2023年の秋での景気後退の可能性を示唆していますが、これまでインフレに関する予想を何度も間違ってきた過去があります。

また、専門家の間でも景気後退は来年かも知れないなど、色々意見が分かれているところです。

私としては、元も子もない話かもしれませんが、著名投資家のハワード・マークスが常に言っている「経済の予測は無意味」にもあるとおり、自分自身の下手な予測も含めて、予想は当たらない前提で投資を進めています。

つまり、あまり先を予想して投資するのではなく、現在の市場(投資家心理)を見て弱気が多い株価が下がっている水準で投資するイメージです。

● おすすめ高配当株の無料メルマガが毎月届く!↓

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

ここまでの株式市場

続いて、株式市場をざっとおさらいします。

GAFAM+半導体が圧倒的

まず、S&P500、NYダウ、ナスダックの3指数を見ると、2023年初来ではそれぞれ+10%、▲0.1%、ナスダック+25%と、ナスダックが極めて高いパフォーマンスを挙げています。

ただ、ナスダックが全体として上がっているわけでは無く、GAFAMなどの大型テックと、Chat GPTなどのAIブームに乗るエヌビディアを始めとした半導体の上昇によるところが大きいと言われています。

特に、エヌビディアは年初の約3倍近くまで跳ね上がっていますね。

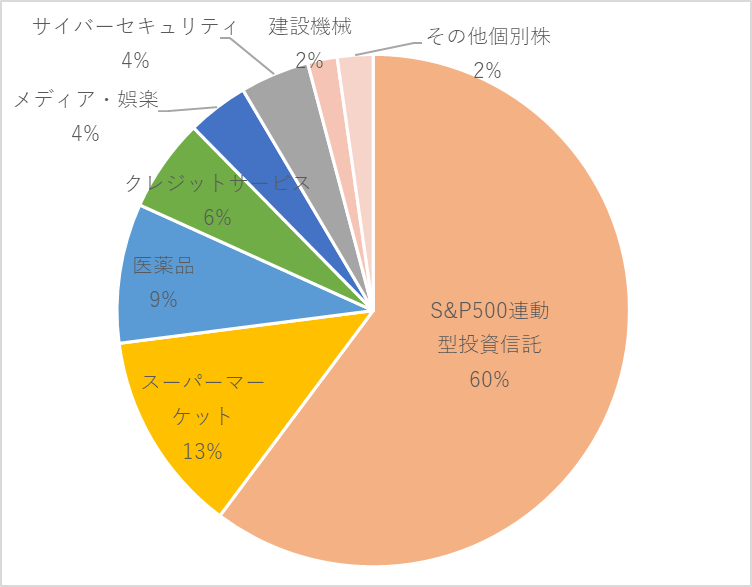

残念ながら私は個別株ではGAFAMも含めて大きなポジションを持っていないため恩恵を受けられませんでしたが、S&P500の投資信託を持っているので、それで納得することにしています。

ただ、GAFAMは業績が大きく改善したわけでは無く、むしろ2021年以降、成長はかなり落ちています。

これらの銘柄が2022年に株価を大きく下げたことの反動や、現在は銀行による信用収縮から大型テックに資金が投入されているといった話も聞きます。

今の上昇が一時的なのか、長期的な期待ができるものか、私はこの辺の株はしばらく様子を見たいと思っています。

年初来から大きく下がっているセクターも

こういった特定の銘柄が大きく上昇する一方で、2022年まで比較的強かったセクターや銘柄がかなり落ちてきています。

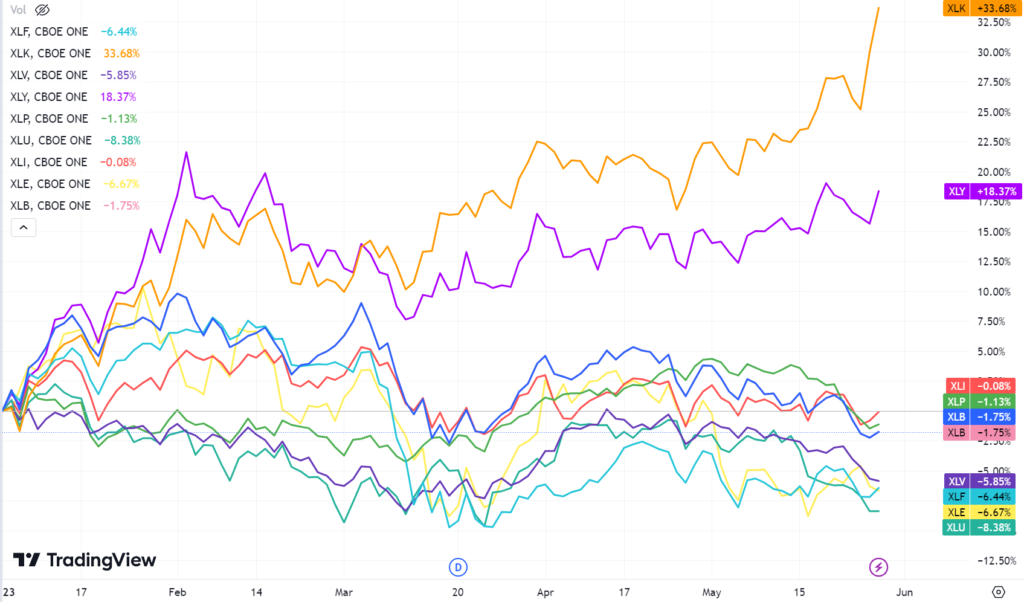

下のチャートは2023年初来のセクターETFのパフォーマンスを示したものです。

テクノロジー(XLK)や一般消費財(XLY)が伸びる一方で、ヘルスケア、金融、エネルギー、公益は冴えません。

私は、長期で上がりそうな銘柄の人気が、できるだけ落ちている時に買いたいと考えています。

現在の市場を踏まえると、景気後退でも強いと言われているヘルスケアで、これまで長期的にも高いパフォーマンスを出している銘柄(ユナイテッドヘルス、ジョンソン・エンド・ジョンソン、アムジェンなど)は買っていくのもありかなと考えています。

● これらヘルスケア銘柄の分析はこちら↓

● おすすめ高配当株の無料メルマガが毎月届く!↓

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

原油も、長期というより中期目線で1バレル60ドル台になったら買ってみても良さそうです。

投資家心理は弱気だが、徐々に強気にシフト

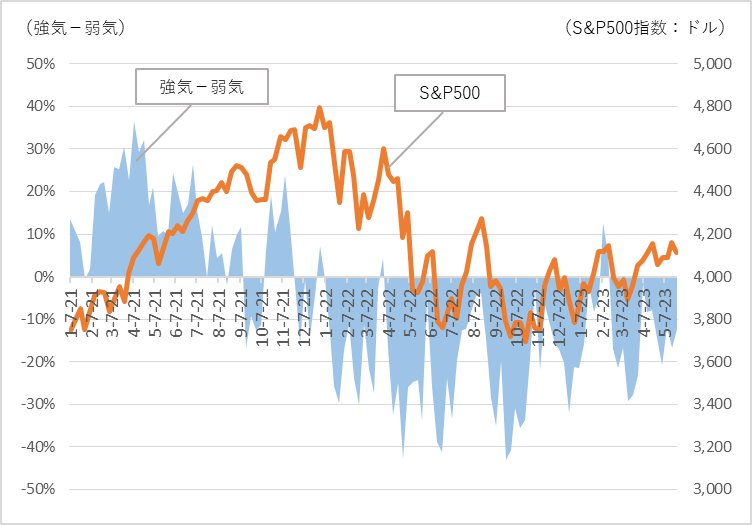

次に、私が投資の意思決定をする際に最も重視しているのが、「投資家心理」です。

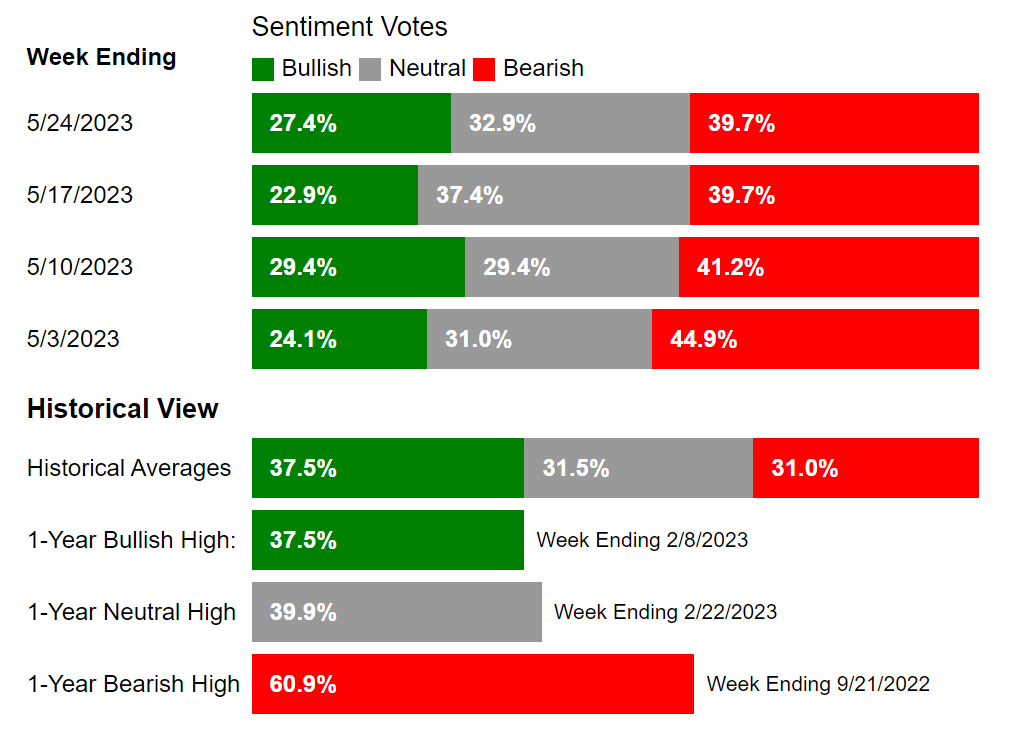

現在は強気が27%、弱気が40%で、歴史的な平均の強気37%、弱気31%からするとだいぶ弱気に傾いています。

(The AAII Investor Sentiment Surveyより)

ただし、直近1年間で最も弱気が多かった時(9/21週)では弱気が60%で、その直後の10月にS&P500指数は3,600ドルの直近底値を付けています。

また、下のグラフはその市場の強気から弱気を差し引いた値(つまり、プラスになる程強気)とS&P500指数の2021年からの推移をグラフ化したものです。

2022年10月以降、だんだん弱気から強気に向かっており、S&P500指数も回復しているように見えます。

(The AAII Investor Sentiment Surveyから作成)

現在は、株価の不安材料として、インフレの再燃リスク、地銀の破綻懸念、景気後退などがありますが、個人的には昨年の10月のようなどこまで株価が落ちるんだろう、という漠然とした不安や恐れを感じる事象は、今のところ、これらの中には無いように思います。

つまり、投資家心理という意味では最も大きな買い場は昨年の10月辺りだったのではないかと考えています。

私の投資状況

私の投資スタイルに関する以前の記事でお伝えしたとおり、今後の経済・株価がどうなるかは誰にも分からない、分かるのは今の市場心理だけ、という考えで、個別銘柄を安くなった水準で買い進めています。

● 以前の記事はこちら↓

具体的な銘柄としては、引き続き、売上だけでなく利益がしっかりと成長している会社、利益を配当や自社株買いといった形で株主に還元している会社を、株価が落ちたタイミングで買っています。

● おすすめ高配当株の無料メルマガが毎月届く!↓

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

結果として、2022年3月の水準から個別株は純粋な買い増しで30%位増えています。

株価は底では無いかも知れないけど、大丈夫?

先ほどの市場心理でも触れたとおり、昨年の10月付近が投資家心理的には底に近かった様に今は考えています。

仮にそれが外れていて、これからインフレ再燃や景気後退などによって底に向かう局面だったとしても、余裕資金でさらに買えればそれで良し、と考えています。

為替の影響はどう考えている?

日本から米国株への投資で最も頭を悩ませる問題の一つが為替ですが、結論から言うと私はあまり気にしていません。

正確に言うと読めないから諦めているというのが本音です。

米国株で株価が大きく落ちるのと為替が円高になるのが合うタイミングを読んで投資するのは、2022年の相場を経験して、ほぼ不可能ではないかと考えています。

もちろん、これから米国が景気後退に陥ってFRBが利下げし、株価も為替も同時に下落する可能性は大いにあると思います。

ただ、先ほどもお話した通り、景気後退が今後いつのタイミングで来て、株価にどれだけの影響を与えるかは誰にも分からないことを踏まえると、余裕資金は残しながら少しずつでも買っていくべきと個人的には考えています。

また、仮に今後円高になって損をするとしても、長期的にはより大きな株価の上昇を狙っているので、1ドル150円などの水準に戻らない限りは、投資を躊躇しないようにしています。

今後はどんな銘柄を狙う?

現時点での保有銘柄の種類が10近くなってしまい、個人的には管理できる限界に近いため、新しい銘柄を買うというよりは、保有銘柄が安くなったら買う、という方針です。

先ほども触れた通り、大きく落ちているセクター(ヘルスケア、原油、小売など)が結構あり、この辺りからいい銘柄があったら買いたいなとも思っています。

実際に、5月には飲料銘柄で成長性もあって配当も出している銘柄が、結構落ちていたので新しく少しだけ買いました。

● おすすめ高配当株の無料メルマガが毎月届く!↓

● 長期投資でおすすめの銘柄が無料レポートで読める!↓

● 今見直すべき投資の基礎。有料級の配信動画を無料で視聴(メアド登録のみ)↓

今上昇している大型テックに飛び乗りたい気持ちもありますが、

「人の行く裏に道あり花の山」

この投資格言を肝に銘じて投資チャンスを探っていくつもりです。

※この記事に記載した内容はブログ運営者の個人的な意見やアイディアを述べたものであり、専門的なアドバイスを示すものではありません。特定の銘柄への投資を推奨するものではなく、投資の判断・実行は自己責任でお願いします。

.jpg)

-150x150.jpg)