個別株にも投資してみたいけど、投資先として適切な銘柄が選べない、また、気になっている銘柄があるんだけどどうやって分析したらいいか分からないという方は多いと思います。

そこで、ここでは米国の株式指数に組み込まれている有名・大型銘柄や、投資家の間で注目を浴びている銘柄について、長期的な保有に適しているか、誰もが見られる過去の決算情報を使いながら、簡単な方法で分析していきます。

今回の対象は、ウォルト・ディズニー(DIS)です。

その他の銘柄についてはこちらから

この記事を読むことで、

- 長期投資において、どのような視点で銘柄を選んだらよいか

- ウォルト・ディズニーは長期保有の対象として適切か

が分かるようになります。

簡単な自己紹介

ブログ運営者のYYです。記事をご覧いただきありがとうございます。

米国個別株やインデックスの長期投資を中心に運用しています。会計士の知識を生かした個別株の銘柄分析や、自身の失敗を踏まえた長期投資での気づなど、役立つ情報をブログにまとめていますので、よろしければ他の記事もご覧になってください。

● 私の投資スタイルと運用額について↓

● 当ブログの人気記事↓

この記事に記載した内容は、私個人ができる範囲で調べた情報を載せ、個人的な意見をまとめたものであるため、参考として、エンタメ的に楽しんでいただければと思います。

こちらの記事をきっかけに興味を持った銘柄があれば深掘りして調べていただき、より理解が深まれば幸いです。

使用した情報・分析手法は、年次報告書に記載されている決算数値や、一般に公表されている情報を用い、シンプルな分析を行っています。正確でない用語や数値が使われているかも知れませんが、ご容赦ください。

四半期の数値は短期の変動やブレが入るため、考慮していません。

紹介した銘柄について、将来の業績や株価についての言及がある可能性がありますが、その業績や株価を保証するものではありません。

また、その銘柄の保有や売買を勧めるものでは無く、売買はご自身で判断ください。

● 長期投資に役立つ情報が満載!無料レポートでおすすめ銘柄をチェック(Oxfordキャピタルレター)↓

● 投資の基礎を学びたい方必見!有料級の動画が無料で視聴可能↓

結論

この銘柄が長期保有に適しているか(他に有望な銘柄は無いか)結論から言うと、

株価が痛んでいる今、唯一無二のブランドとCEOの手腕に賭けても面白い銘柄

(ポイント)

● ミッキーを始めとするキャラクターは唯一無二のブランド

● ストリーミング・映像製作の不振が業績悪化の主要因

● 15年務めた前CEOボブ・アイガーの再任で巻き返しなるか

と考えています。

判断の理由や具体的なポイントについては、「財務分析」でお話します。

事業概要

決算数値の分析に入る前に、ディズニーの企業情報や、事業内容について触れておきます。

企業情報

| 業種 | コミュニケーション・サービス、娯楽 |

| ティッカー | DIS |

| 取引市場 | NYSE(ニューヨーク証券取引所) |

| 設立 | 1923年 |

| 上場 | 1957年 |

| 本社所在地 | バーバンク、カリフォルニア州 |

| CEO | ロバート・アイガー |

| 従業員数 | 190,000人 |

ディズニーは米国経済を代表する30銘柄で構成されるニューヨークダウ株式指数に1991年から選ばれています。

① ディズニーの歴史は一つの短編アニメから始まった

ディズニーの歴史は、1923年にウォルト・ディズニーとロイ・ディズニー兄弟によって設立されたウォルト・ディズニー・プロダクションズ(現在のウォルト・ディズニー・カンパニー)に始まります。

ディズニーは、最初の事業としてアニメーション映画の製作に着手。1928年には、ミッキーマウスが初登場する短編アニメーション作品「蒸気船ウィリー」を公開し、大成功を収めました。

その後も、白雪姫やピノキオ、ダンボなど、名作と呼ばれる映画作品に次々と着手していきます。

② テレビ放送、テーマパーク事業への参入

1954年にはテレビ事業に参入しています。

ウォルト・ディズニーは、娘たちと動物園や遊園地に遊びに行く中で、子供も大人も一緒に楽しめる場所を造りたいと考えいましたが、遂に、1955年にカリフォルニア州アナハイムに初のテーマパークであるディズニーランドをオープンします。

その後は、フロリダ州、東京、パリと世界各地にテーマパークを展開していきます。

③ 映画製作への注力

ディズニーは、1991年にピクサーと提携し、コンピュータアニメーション映画の製作に着手し、トイ・ストーリーをはじめとするピクサー作品を世界中に配給し、2006年にピクサーを買収しました。

また、2009年にマーベル・スタジオを、2012年にはスター・ウォーズシリーズで知られるルーカスフィルムを買収し、ディズニーキャラクター以外の映像コンテンツにも注力していきます。

事業内容

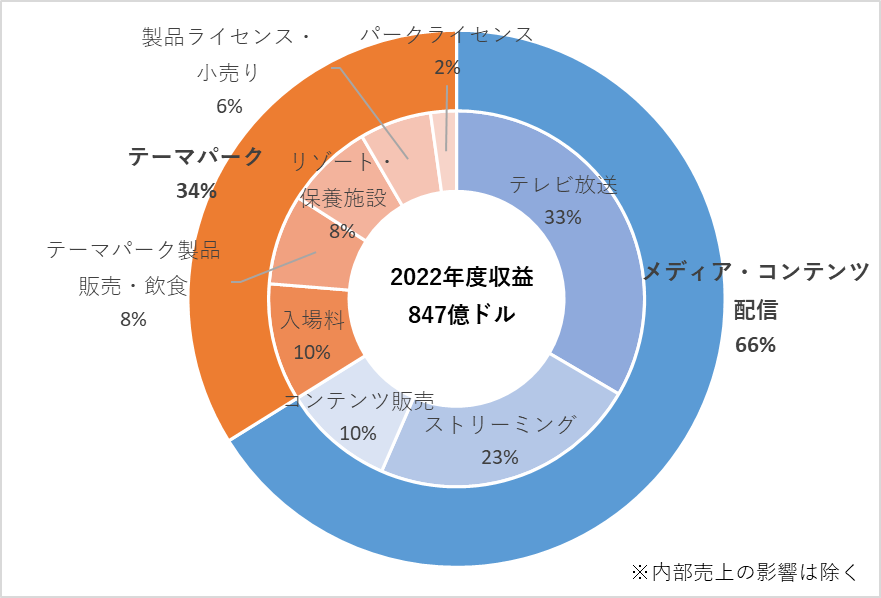

ディズニーは現在、多岐にわたる事業を展開していますが、収益の大半はテーマパーク事業ではなく、メディア・コンテンツ配信事業から得ています。

① メディア・コンテンツ配信事業が収益の柱

ディズニーランドやディズニーシーを始めとするテーマパーク事業は売上の1/3程度です。

日本でのディズニーランドやディズニーシーの人気ぶりを見ていると、メディア・コンテンツ配信事業の方が規模としては大きいのが意外な気がします。

② メディア・コンテンツ配信事業は3つのラインで構成

収益の柱であるメディア・コンテンツ配信事業を理解しておかないと、ディズニーの財務実態が見えてこないため、具体的に記載します。

最も大きいのがテレビ放送で、ストリーミング、コンテンツ販売と続きます。

| ライン | 内容 |

|---|---|

| テレビ放送 (Linear Networks) | テレビなどの広告収入が収益の中心。ケーブルテレビのディズニーチャンネルやESPN(スポーツ専門チャンネル)、アメリカの3大テレビ局の一つであるABC放送がある。 |

| ストリーミング (Direct-to-Consumer) | 娯楽やスポーツ番組などのストリーミングによるサブスクリプションサービスを展開。ディズニーやピクサー、マーベル、ルーカスが作成するコンテンツの配信を行うDisney+、スポーツ番組の定額配信やペイパービューサービスを行うESPN+がある。 |

| コンテンツ販売 (Content Sales / Licensing and other) | 自社が権利を持つ番組や映画の、他局やSVOD(動画配信サービス:ネットフリックス、アマゾン等)での配信、映画製作、家庭用DVDなど、コンテンツの販売・ライセンスビジネスが含まれる。 |

(2022年の10-Kに記載の情報より要約)

● 長期投資に役立つ情報が満載!無料レポートでおすすめ銘柄をチェック(Oxfordキャピタルレター)↓

● 投資の基礎を学びたい方必見!有料級の動画が無料で視聴可能↓

財務分析

主な事業を理解したところで決算分析に移ります。分析のポイントを整理しておきます。

分析のポイント

5~10年の長期的なスパンでの保有を考えた場合、企業の事業が安定的に成長していくとともに、強固な財務体質や事業を拡大するためのキャッシュフローを生み出す構造を持っている必要があります。

このような観点を踏まえると、長期投資を検討する際、決算数値が以下のポイントをクリアしているか確認する必要があると考えています。

- 事業の成長性:

事業が毎期着実に成長しているか。例えば、景気サイクル等のマクロ環境の影響を受けて大きく売り上げが落ちていないか。 - 収益の安定性:

収益が安定的に発生しているか。例えば、売上の成長以上に売上コストや営業費等が増加し、最終利益が出ないような構造になっていないか。 - 財務・キャッシュ・フローの健全性:

・借入が業界平均などと比べて極端に多くないか。

・営業活動から現金流入が生じ、事業への成長投資、配当や

自社株買いなどの株主還元に割り当てられているか

(本業から現金流入が無いのに、配当を支払うなど、キャッシュ

フローの健全性を損ねていないか)

この3つのポイントから分析していきましょう。

事業の成長性

※ことわりが無い限り、これ以降の数値に関するデータは10-Kの情報を使用しています。

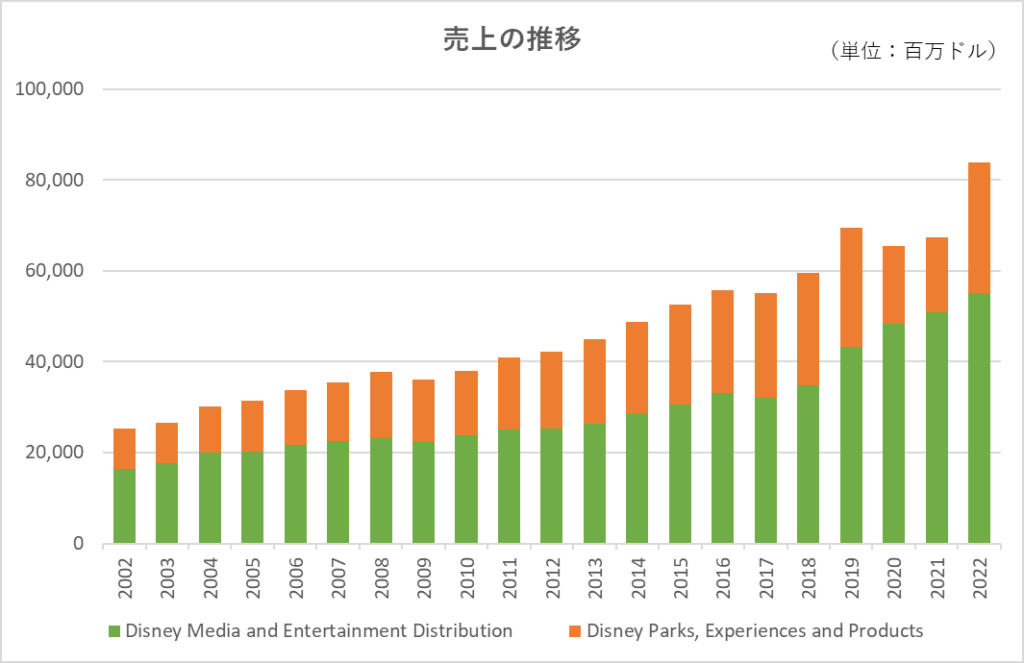

① 過去の推移

まず、過去20年間の売上推移を見ると、2020年、2021年を除いて順調に伸ばしていることが分かります。売上は20年間で約3倍、10年間で約2倍に増加しています。

なお、2020年、2021年の落ち込みは、コロナ禍での各国での外出規制、移動自粛を受けたテーマパークの閉鎖、入場制限によるものです。

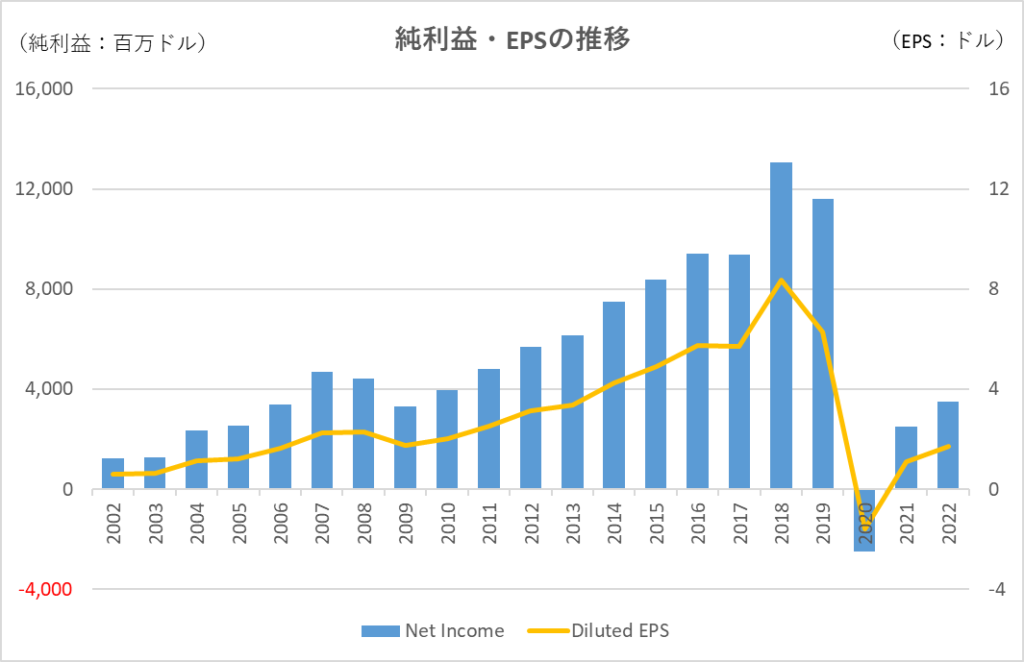

純利益(Net Income)と一株当たり純利益(Diluted EPS)に目を向けると、2018年までは綺麗な右肩上がりで推移しているのですが、2018年に最高益の130億ドルを付けた後、2019年から失速、2020年には純利益が△24億ドルとなり、その後も現在に至るまで低迷しています。

EPSも純利益と同様、大きく落ち込んでいます。

② 株価はこの5年間でS&P500指数から大きく劣後

この急激な業績悪化を受け、直近ではS&P500指数のパフォーマンスと比較して大きく劣後し、2021年の最高値から約50%(2023年1月20日現在)下落しています。

興味深いのはコロナ禍でテーマパーク事業が縮小していた2020年から2021年にかけてはむしろ上昇している点で、コロナ後のテーマパーク再開による業績回復を見込んだ投資家がいたものと思われます。

一方で、コロナ禍の巣ごもりブームで勢いを得るはずのメディア・コンテンツ事業不振で投資家の期待を裏切る結果となり、2023年にかけて50%近く下落しています。

● 長期投資に役立つ情報が満載!無料レポートでおすすめ銘柄をチェック(Oxfordキャピタルレター)↓

● 投資の基礎を学びたい方必見!有料級の動画が無料で視聴可能↓

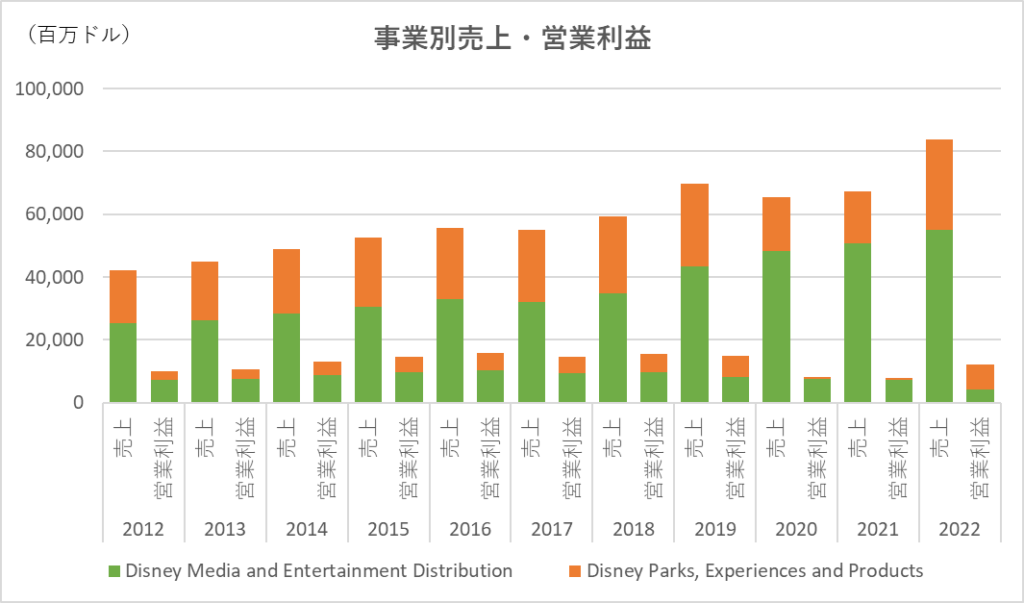

③ 業績悪化要因の一つ、テーマパーク事業は回復

このように、ディズニーが失速した要因は大きく二つあります。

● コロナ禍でのテーマパーク営業の縮小

● メディア・コンテンツ配信事業の業績悪化

一つ目が、先ほども出たコロナ禍でのテーマパークの縮小です。

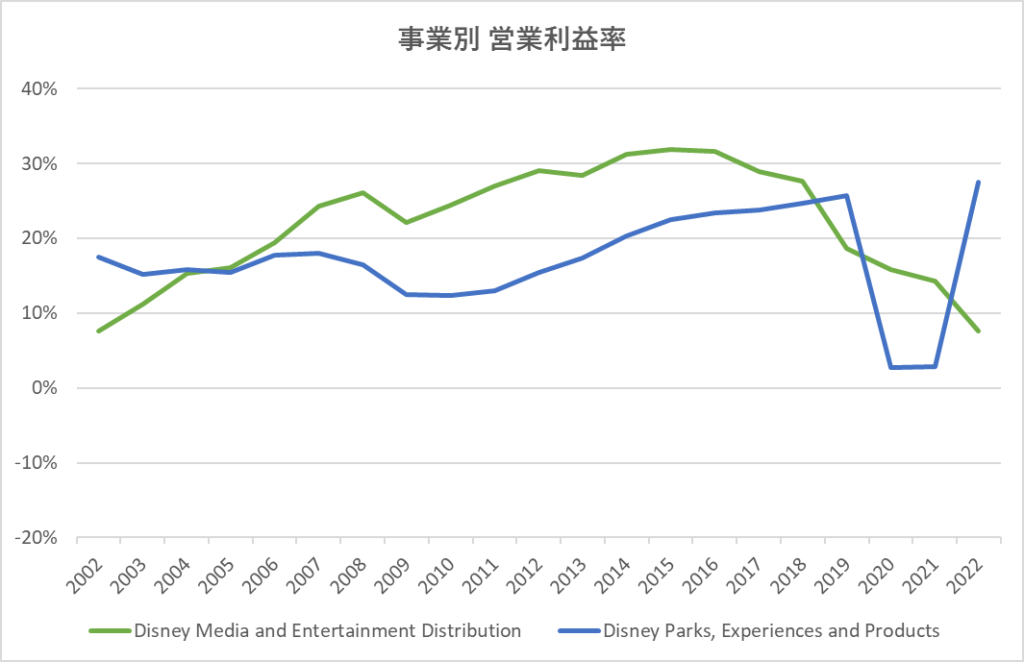

ただし、テーマパーク関連事業は下の事業別の売上・営業利益の推移のオレンジ色の部分を見ると分かる通り、コロナ明けの2021年から売上・営業利益ともコロナ前の水準以上に回復しています。

日本でも客足が絶えず、アトラクションの2~3時間待ちはもはや当たり前になっているディズニーの絶大な人気の高さを改めて感じます。

④ ストリーミング、映像製作・配信部門の不振

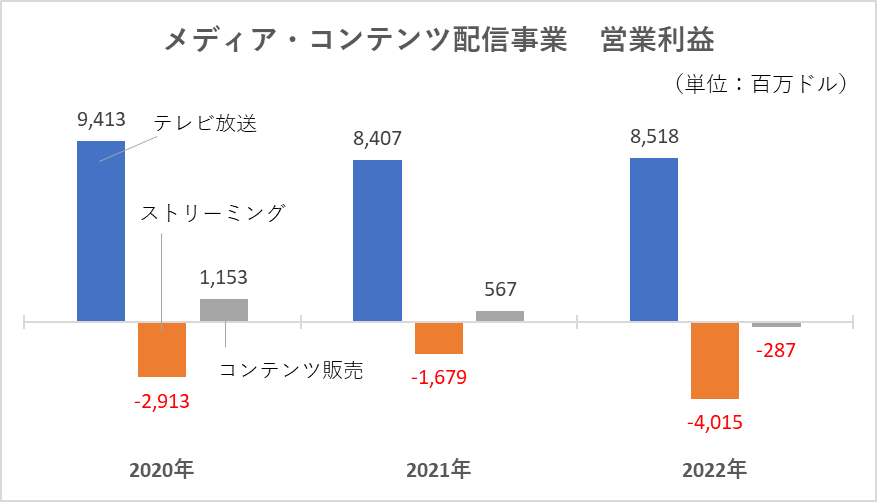

二つ目が、収益の柱であるメディア・コンテンツ配信事業の業績悪化によるもので、こちらの方が、営業利益の低迷が現在も続いている点で、より深刻な問題といえます。

メディア・コンテンツ配信の中でも、ストリーミング部門とコンテンツ販売部門が足を引っ張っています。

下のグラフは、メディア・コンテンツ配信事業の各部門の営業利益を示したもので、この2部門の営業利益を合わせると、2022年では43億ドルもの赤字を計上しています。

同年のディズニー全体の当期純利益が35億ドルですから、相当な影響であったことが分かります。

i. 不振の原因

営業赤字に陥った原因について、2022年の10-K(決算情報)では、Disney+における広告宣伝費の増加などが挙げられています。

コロナが明けて日常生活に人々が戻る中、こういったストリーミング事業はネットフリックスやアマゾンと熾烈な競争に置かれていることが想像できますが、投じた広告費用に見合った顧客を獲得できなかったと理解できます。

個人的には、こういった他との差別化が難しい番組・映画などの映像作品にコストを投じるよりも、ディズニー独自のキャラクターを生かしたテーマパーク事業の拡大等に注力した方が手堅いと思うのですが、素人の浅はかな考えなのでしょうか。

ii. 21世紀フォックス買収もコスト増の要因か

ここでは簡単な紹介に留めますが、2019年にディズニーは8兆ドルもの巨額を投じて、アバターを始めとする数々の有名な映像作品を生み出した21世紀フォックスを買収しました。

この買収が上手くいっていないということもよく言われていますが、決算書には具体的な言及は見当たりませんでした。

● 長期投資に役立つ情報が満載!無料レポートでおすすめ銘柄をチェック(Oxfordキャピタルレター)↓

● 投資の基礎を学びたい方必見!有料級の動画が無料で視聴可能↓

⑤ CEOの交代

このような業績悪化の責任を取る形で、当時のCEOボブ・チャペックが2022年11月付で退任し、2005年から2020年までCEOを務めたロバート・アイガーがCEOに再任しました。

アメリカの著名投資家ジム・クレイマーは、「ボブ・チャペックは”テーマパーク・ガイ(テーマパーク経営が得意)”だったが、こういったメディア系の経営が得意ではなかった。長年同社を牽引してきたアイガーの再任を歓迎している」とコメントしています。

⑥ アクティビストの経営参画なるか

また、こうしたディズニー経営陣の不甲斐なさに対し、株式の一部を所有するトライアン・パートナーズの共同創業者・CEOのネルソン・ペルツが、同社の取締役会メンバーに自身を加えるよう、要請していることが分かりました。

これに対し、ディズニー経営陣は、「ネルソン・ペルツはディズニーのビジネスを理解しておらず、急速にシフトするメディアの市場構造の中で、取締役会が株主価値を向上させるために必要な知識や経験を持っていない」と投資家説明で述べています。

ただ、ペルツはユニリーバやP&G、シスコ(外食産業向けの食品販売)、クラフト・ハインツなど名だたる企業に経営メンバーとして参画し、業績を改善した実績(ペルツ自身は、こうした企業でS&P500を平均で900ベーシスポイント上回る株主リターンを上げたと説明)を持っていますから、市場としては彼が入ることの期待が大きいと思います。

収益の安定性

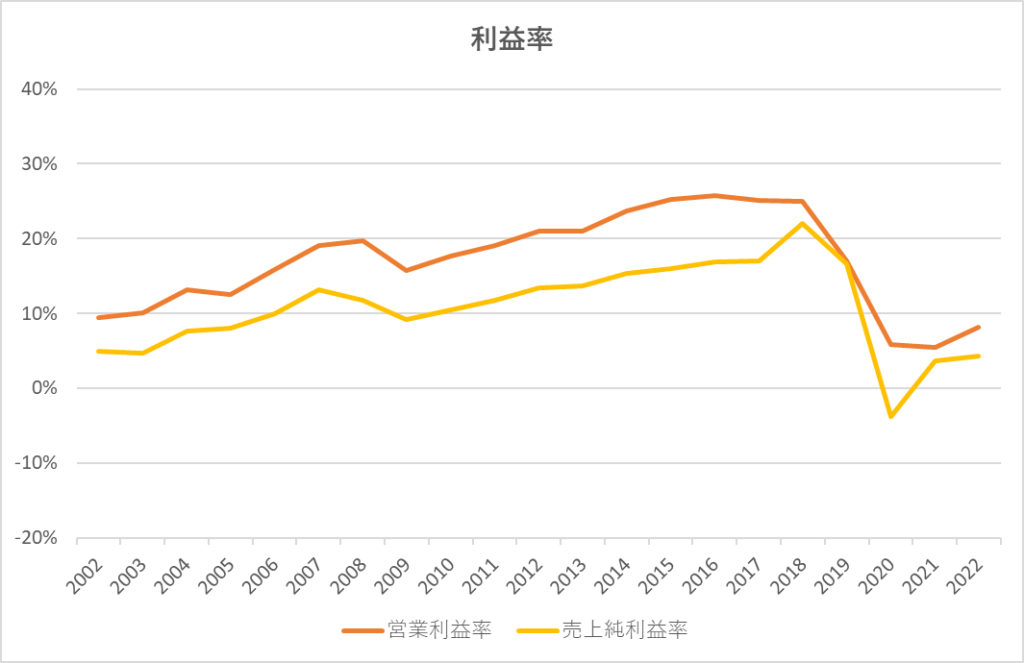

ここでは、以下の2つの収益指標を見ていきます。

- 営業利益率:営業利益(売上利益 ー 販管費)÷ 売上

- 売上純利益率:当期純利益 ÷ 売上

これらはいずれも、売上からどの程度の割合の利益を生み出せているかを測る指標で、高いほど経営効率が高いこと、つまり効率よく利益を出していることを示します。

これまでも営業利益は見ているため、おさらいにもなりますが見てみましょう。

まず全体として、やはり2019年から営業利益率、売上純利益率ともに大きく落ち込んでいます。

事業別の営業利益率を見ると、これも先ほどと同様、テーマパーク関連は回復している一方、要のメディア・コンテンツ配信事業は利益率が下がっていく一方にあることが分かります。

現時点では収益の安定性は極めて低いと考えられます。

● 長期投資に役立つ情報が満載!無料レポートでおすすめ銘柄をチェック(Oxfordキャピタルレター)↓

● 投資の基礎を学びたい方必見!有料級の動画が無料で視聴可能↓

財務・キャッシュフローの健全性

ここでは、負債を中心とした財務面と、本業に関わる資金流入・流出のキャッシュフロー面の健全性を確認します。

① 財務面

同社の2022年9月末時点での長期借入金は453億ドルであり、純資産950億ドルと比較して高くない水準です。

ただし、2022年の純利益35億ドル、営業キャッシュフロー60億ドルと比較すると2~3年の短期間で支払可能な水準ではないため、財務の健全性は悪くはないといった程度でしょう。

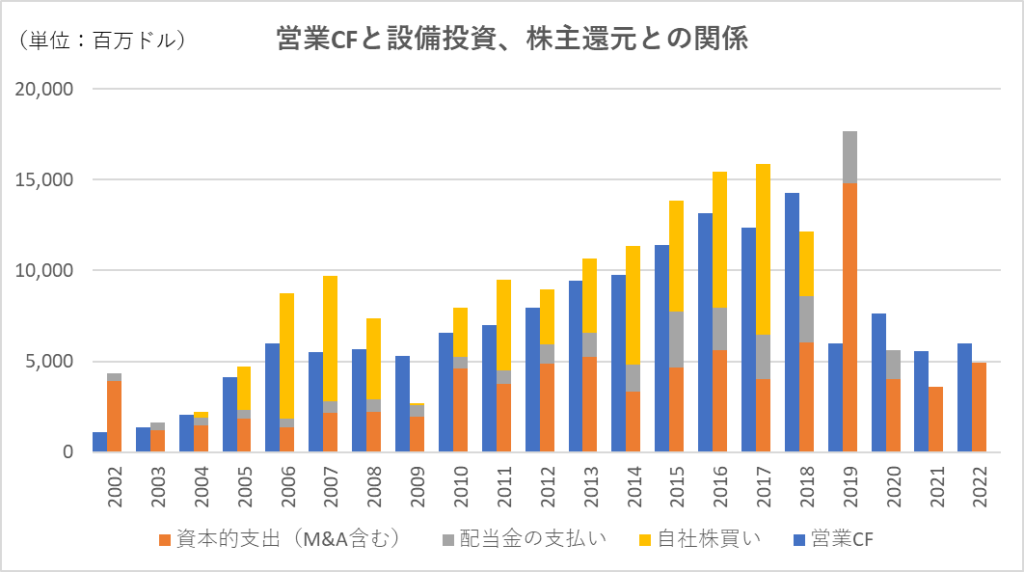

② キャッシュフロー面

下の図は、各年で本業からの資金流入を示す営業キャッシュフローを左側に、その使途として事業成長に必要な資本的支出や株主への還元である配当金、自社株買い(一株当たり純利益の増加で株主利益に貢献)の資金流出を右側に並べたグラフです。

一見すると営業キャッシュ・フローと支出のバランスは取れているようにも見えるのですが、株主還元の配当金は2020年、自社株買いは2018年を最後に実施されていません。

本業からは設備投資に振り向ける分の資金しか獲得できていないことが分かります。

したがって、キャッシュフローの健全性は高いとはいえないと考えられます。

まとめ

以上を踏まえると、ディズニーの今後は、メディア・コンテンツ配信事業の再建にかかっていると言ってよいでしょう。

この点、個人的には、ミッキーマウス等のキャラクターコンテンツは唯一無二のブランド資産であり、このディズニー本来の強みがある以上、そこから派生するビジネスは多少時間がかかっても回復可能と考えています。

投資家が赤字状態を嫌い株価が低迷している今こそ、しばらく低迷するリスクもありますが、将来の業績回復を見据えて投資する、逆張りも採りうる銘柄だと思います。

なお、投資判断はくれぐれも自己責任でお願いいたします。

● 長期投資に役立つ情報が満載!無料レポートでおすすめ銘柄をチェック(Oxfordキャピタルレター)↓

● 投資の基礎を学びたい方必見!有料級の動画が無料で視聴可能↓

※無料のオンライン動画セミナーで体験受講が可能です。私も視聴しましたが、特に初心者の方は、投資に対する姿勢を勉強する意味でも見るだけの価値があると思います。動画の中で有料講座の紹介はありますが、強引な勧誘はありません。

※この記事に記載した内容はブログ運営者の個人的な意見やアイディアを述べたものであり、専門的なアドバイスを示すものではありません。特定の銘柄への投資を推奨するものではなく、投資の判断・実行は自己責任でお願いします。

.jpg)

-150x150.jpg)